Absicherungen für Aktiendepots, Zusatzrendite für Investoren, Aktien zum Wunschpreis kaufen oder schnelles Handeln im Daytrading. Von Investoren bis zu aktiven Händlern können alle Marktteilnehmer profitabel Optionen handeln. Das Finanzinstrument Options Trading gehört damit wohl zu den vielseitigsten überhaupt.

Leider ist das Options Trading nicht gerade einsteigerfreundlich. Gerade Anfängern fällt der Start in die Optionswelt schwer: Viele neue Fachbegriffe und Konzepte müssen erklärt und verstanden werden. Mit diesem Blogbeitrag erleichtern wir euch daher den Einstieg in das Options Trading – wir zeigen euch die ersten Schritte, auf die es beim Optionshandel ankommt und geben einige nützliche Tipps.

Vor dem Options-Trading: Was sind eigentlich Optionen?

Bevor wir uns mit dem Optionshandel befassen, müssen wir zuerst die Frage beantworten, was Optionen überhaupt sind. Man kann sich Optionen als eine Art Versicherungsvertrag zwischen einem Käufer und einem Verkäufer vorstellen. Der Käufer des Versicherungsvertrags (Option) möchte dabei ein bestimmtes Risiko (beispielsweise Kursrückgänge einer Aktie) versichern lassen. Für diese Versicherung ist er bereit, eine Versicherungsprämie (Optionspreis) zu bezahlen. Der Verkäufer wiederum nimmt – in Anbetracht der Optionsprämie – dieses Risiko auf sich.

Eine Option lässt sich auf viele verschiedene Basiswerte (sogenannte Underlyings) handeln, so gibt es an den Börsen Optionen auf Währungen, Aktien, Rohstoffe, Anleihen aber auch Indizes. Da der Preis der Option immer von diesem Basiswert abgeleitet wird, fällt die Option in die Kategorie der Derivate (lat.: “derivatum”: ”abgeleitet”, in diesem Fall vom Basiswert). Außerdem handelt es sich bei Options Trading um Termingeschäfte, das heißt, das Optionsgeschäft hat immer ein Fälligkeitsdatum, zu dem es ausläuft.

Im “normalen”, sogenannten direktionalen Kauf, erwerben Anleger zum Beispiel Aktien und spekulieren darauf, dass ihr Preis steigt. Bei einem späteren Verkauf erhalten sie dann einen höheren Preis und haben durch die Differenz einen Gewinn erzielt. Kommt es jedoch nicht zu steigenden Kursen, lässt sich auf diese Weise auch keine Rendite erzielen. Beim Options Trading ist das anders: Der Optionshandel bietet sogar bei gleichbleibenden Kursen die Möglichkeit, Gewinne zu erwirtschaften. Das macht den Optionenhandel besonders vielseitig und eröffnet eine Fülle von Möglichkeiten!

Die beiden Seiten im Options Trading, der Käufer und der Verkäufer, haben dabei unterschiedliche Rechte und Pflichten. Gelegentlich nutzt man für Optionen daher die alternative Bezeichnung “bedingter Terminkontrakt”. Der Käufer einer Option ist berechtigt (aber nicht verpflichtet!), den Basiswert zu einem vorher vereinbarten Preis (Strike-Preis) zu kaufen oder zu verkaufen. Im Options Trading erwirbt der Käufer bei einer “Put-Option” das Recht, den Basiswert zu einem vorher vereinbarten Preis zu verkaufen. Bei einer Call-Option erwirbt sich der Optionskäufer hingegen das Recht, den Basiswert zu einem vorher vereinbarten Preis zu kaufen.

- Call-Option: Das Recht, den Basiswert zu einem bestimmten Preis zu kaufen

- Put-Option: Das Recht, den Basiswert zu einem bestimmten Preis zu verkaufen

Der Verkäufer im Options Trading veräußert wiederum diese Rechte. Er verkauft das Recht an den Käufer, bei ihm den Basiswert zum vorher festgelegten Preis zu kaufen (Call) oder zu verkaufen (Put). Im Gegensatz zum Käufer ist der Verkäufer in einem Optionshandel jedoch dazu verpflichtet, den Basiswert zum vorher vereinbarten Preis zu liefern/ abzunehmen – sofern der Käufer von seinem gekauften Recht Gebrauch macht.

Glossar – Optionen handeln

Einer der Gründe, warum der Optionshandel als undurchsichtig und schwierig zu erlernen gilt, ist die großzügige Verwendung von Fachbegriffen. In diesem Glossar haben wir die wichtigsten Begriffe des Options Trading erklärt:

Basisgröße / Underlying: Unter dem Basiswert versteht man den eigentlichen Vertragsgegenstand einer Option, also das, worauf sie sich bezieht.

Eine Option umfasst immer einen bestimmten Kontraktwert des Underlyings. An den US-Börsen und in Deutschland besteht eine Option auf eine Aktie immer aus 100 Wertpapieren.

Das heißt: bei einem Kauf einer Call-Option auf Tesla (Underlying), hat sich der Optionskäufer das Recht gekauft, 100 Aktien von Tesla zu einem bestimmten Preis zu kaufen (Call). Der Umfang der Option, also zum Beispiel die Anzahl der Aktien, wird im Options Trading von den Optionsbörsen vorgegeben. Die Kontraktgröße kann nicht selbst gewählt werden.

Die Vorgaben gelten für alle Basisgrößen im Options Trading, also zum Beispiel Rohstoffe wie Erdöl, Kaffee oder Sojabohnen, oder auch ein Index wie beispielsweise der DAX oder der S&P 500. Diese Index-Optionen sind für Absicherungen von Dividendenportfolios sehr beliebt – wie das funktioniert, haben wir in einem eigenen Blogbeitrag zusammengefasst. Die beliebteste Variante im Options Trading sind aber die Optionen auf einzelne Aktien (z.B. Amazon, Tesla …)

Call: Das Kaufrecht bei einer Optionsausübung wird als “Call” bezeichnet. Damit erwirbt der Käufer beim Options Trading das Recht, den Basiswert (“Underlying”) zu kaufen.

Call-Option: Eine Call-Option ist eine Option, die ein Kaufrecht auf den Underlying (Basiswert) besitzt. Sie wird im Options Trading eingesetzt, wenn ein Käufer einen Basiswert zu einem bestimmten Preis kaufen möchte.

Put: Das Verkaufsrecht bei einer Optionsausübung ist der sogenannte “Put”, das Recht eines Käufers, einen Basiswert („Underlying“) zu verkaufen.

Put-Option: Möchte der Käufer der Option einen Basiswert (Underlying) zu einem bestimmten Preis verkaufen, spricht man beim Options Trading von einer Put-Option.

Stillhalter: Der Stillhalter ist der Verkäufer der Option. Er wird im Optionshandel als “Stillhalter” bezeichnet, da er „stillhalten“ und abwarten muss, ob der Käufer der Option von seinem Ausübungsrecht Gebrauch macht oder nicht. Zur Erinnerung: Der Käufer einer Option hat das Recht, aber nicht die Pflicht, eine Option auszuüben. Der Verkäufer der Option (Stillhalter) hat beim Options Trading keine Entscheidungsgewalt über die Ausübung der Option.

Ausübungspreis / Strike: Das Recht eines Käufers, eine Option zu kaufen oder zu verkaufen, ist an einen genau definierten Preis gebunden. Dieses festgelegte Kursniveau bezeichnet man als “Strike”. Dieser Wert bestimmt auch, ob die Ausübung sinnvoll ist oder nicht.

Optionsprämie: Der Verkäufer (Stillhalter) wird im Options Trading für die Inkaufnahme des Risikos belohnt. Man spricht von einer Optionsprämie oder einem Optionspreis, die er erhält.

Restlaufzeit: Eine Option ist ein Termingeschäft und hat ein Fälligkeitsdatum. Daher sind die Laufzeiten im Options Trading nicht unendlich, sondern genau definiert. Sie könnte zum Beispiel 20, 50 oder 100 Tage umfassen. Diesen Wert bezeichnen wir als “Restlaufzeit”.

Verfallstermin: Die Laufzeit von Optionen ist nicht unbegrenzt – sie verfallen an vorgegebenen Tagen. Käufer von Optionen müssen sich bis dahin entschieden haben, was mit einer Option geschehen soll. Für Optionen auf Aktien ist dies in der Regel der dritte Freitag eines Monats.

Futures und Optionen auf den DAX verfallen ebenfalls am dritten Freitag eines Monats, allerdings nur einmal pro Quartal. Man spricht hierbei vom “dreifachen Hexensabbat”. Diesen gibt es im März, Juni, September und Dezember.

Ausführung (Exercise): Die Ausführung einer Option ist die Durchführung des vereinbarten Handels, also zum Beispiel der Kauf / Verkauf des Underlyings, zu dem vorher festgelegten Preis (Strike). Bei Ausübung einer Call-Option erhält der Optionskäufer 100 Aktien zum vereinbarten Strike-Preis vom Stillhalter zugeteilt. Ob und wann eine Ausführung im Optionshandel sinnvoll ist, wird im weiteren Verlauf dieses Artikels erläutert.

Assignment (Anweisung): Besteht der Käufer einer Option auf sein Recht zur Durchführung des Optionshandels, geht die Anweisung an den Verkäufer: “Du musst die vereinbarte Leistung erbringen!” Wir sprechen daher von einem Assignment (engl.: “Anweisung”). An den Optionsbörsen geschieht dies vollautomatisch.

Da beim Kauf einer Option das Recht, jedoch nicht die Pflicht auf eine Ausführung besteht, kann der Optionskäufer selbst entscheiden, ob er auf das Assignment besteht, d.h. die Option auch ausführen will. Der Verkäufer wird hingegen in der Regel die Durchführung, also den Kauf / Verkauf des Underlyings, vornehmen müssen, wenn die Option “Im Geld” steht, also für den Käufer positiv verläuft.

Der Preis einer Option & die „Moneyness“

Der Preis einer Option setzt sich beim Options Trading aus dem inneren Wert und dem Zeitwert zusammen. Dabei kann der innere Wert vom Käufer der Option sofort realisiert werden und die Option liegt „im Geld“. Die Berechnung des inneren Wertes einer Option ist die Differenz aus dem Preis des Basiswerts (Underlyings) und dem in der Option festgelegten Ausübungspreis (Strike).

Im Blogbeitrag zur Bildung des Optionspreises haben wir die grundsätzliche Berechnung des inneren Wertes einer Option gezeigt. In diesem Beitrag führen wir dieses Thema weiter und erklären zusätzlich den Begriff der „Moneyness einer Option“.

Die „Moneyness“ drückt im Options Trading das Verhältnis vom aktuellen Kurs des Underlyings (Basiswerts) zum Strike-Preis aus:

- Eine Option ist im Geld („In the money“; ITM), wenn sie einen inneren Wert hat.

- Eine Option ist aus dem Geld („Out of the money“; OTM), wenn sie keinen inneren Wert hat.

- Eine Option ist am Geld („At the money“; ATM), wenn der Strike-Preis dem aktuellen Kurs des Basiswertes entspricht.

Beispiel für den inneren Wert einer Kaufoption / Call-Option

Der innere Wert einer Kaufoption (Call-Option) ist die Differenz aus dem Underlying und dem Strike-Preis. Ist der Kurs der Aktie, Rohstoffs etc. größer als der Strike der Option, hat sie einen inneren Wert. Liegt der Kurs darunter, hat die Option keinen inneren Wert, da negative Beträge beim Optionshandel automatisch zu 0 werden:

Call-Optionen: Innerer Wert = Kurs des Underlyings – Strike-Preis

Die Berechnung des inneren Wertes von Kaufoptionen am Beispiel der Apple-Aktie:

- Der Kurs der Aktie notiert bei $ 120.

- Somit hat eine $ 100er Call-Option einen inneren Wert von $ 20 (= $ 120 – $ 100).

- Die $ 140er Call-Option hat hingegen keinen inneren Wert, da die Differenz ($ 120 – $ 140) = – $20 negativ ist und negative innere Werte automatisch zu 0 werden.

Calls oberhalb des aktuellen Basispreises besitzen beim Options Trading keinen inneren Wert, da der Käufer bei Kauf der Option keinen Betrag sofort realisieren kann. Um den statistischen Vorteil beim Handel mit Optionen auszunutzen, werden in der Regel nur Optionen weit aus dem Geld (OTM) verkauft.

Diese bestehen zwar lediglich aus dem Zeitwert, haben aber den großen Vorteil, dass sich der Kurs des Underlyings hier sehr stark in die Richtung des Strike-Preises bewegen muss, bevor die Option verliert. Beim Verkauf von OTM-Optionen wettet der Stillhalter somit nicht, in welche Richtung sich der Kurs bewegen wird, sondern in welche er sich nicht bewegen wird und gewinnt somit auch, wenn sich der Preis gar nicht bewegt! Dieses Konzept ist die Grundlage für die attraktiven Gewinne, die sich im Optionshandel auch bei gleichbleibenden Kursen erzielen lassen.

Die “Optionsgriechen”

Die Optionsgriechen sind Kennzahlen, mit denen Optionshändler die Entwicklung des Optionspreises in Abhängigkeit verschiedener Einflussfaktoren berechnen können.

Zu den wichtigsten Sensitivitätskennzahlen zählen diese fünf Optionsgriechen:

- Delta

- Gamma

- Theta

- Vega

- Rho

Die Erklärung, was hinter jeder einzelnen Kennzahl steckt, würde den Rahmen dieses Artikels zum Options Trading sprengen. Wir haben ihre Bedeutung aber bereits ausgiebig in einem eigenen Blogbeitrag beschrieben.

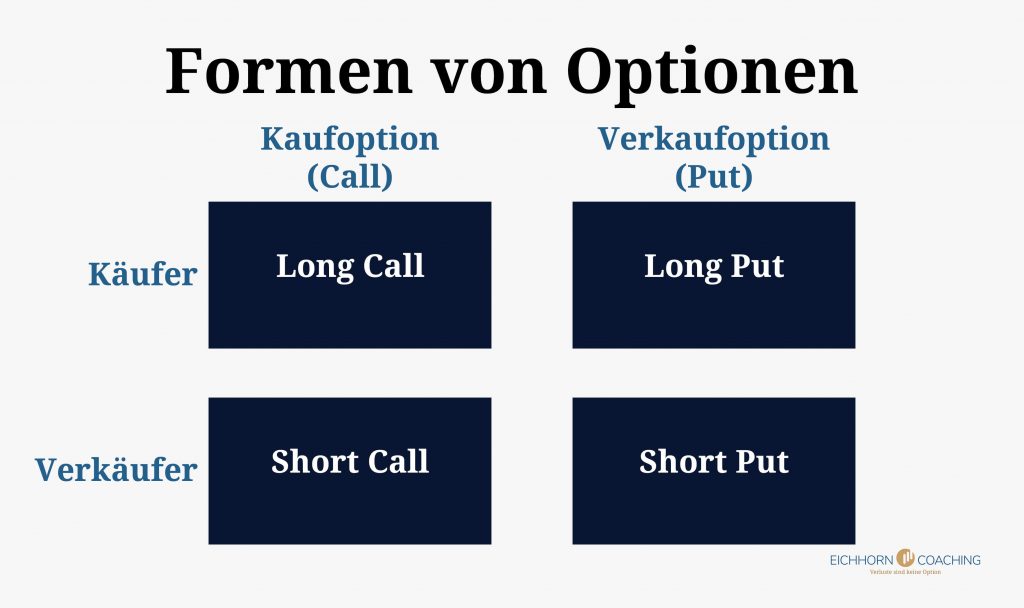

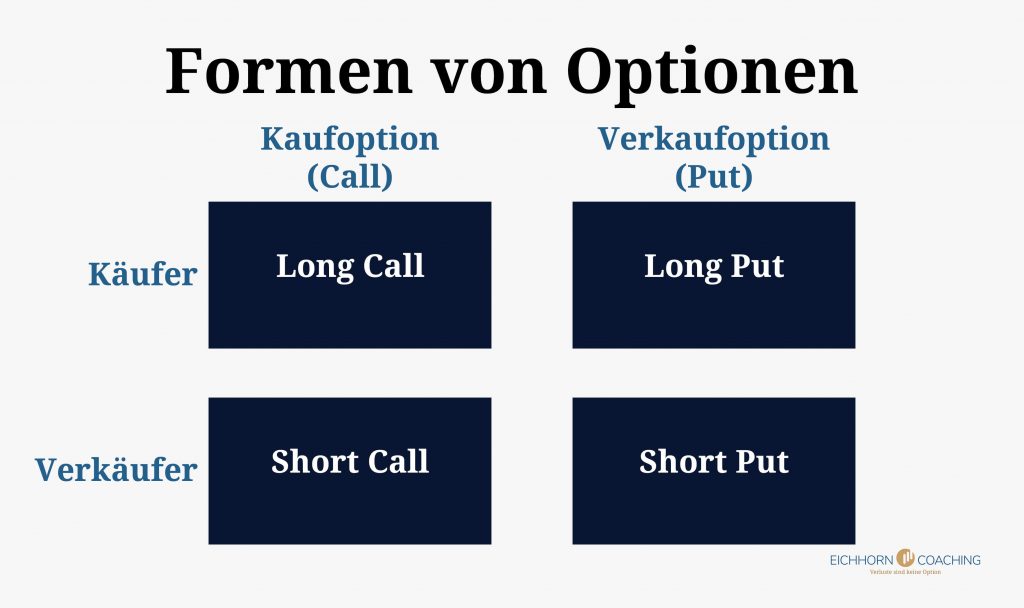

Grundarten von Optionen

Wir wissen bereits, dass es beim Optionshandel Call (Kauf) und Put (Verkauf) Optionen gibt. In beiden Fällen benötigen wir aber immer einen Käufer und einen Verkäufer, damit das Geschäft funktioniert.

Egal, ob es sich um eine Call- oder Put-Option handelt: Auf Käuferseite setzen wir immer das Wort “Long” vor den Namen der Option. Wenn jemand also sagt: “Ich habe heute eine Long-Call Option gehandelt”, wissen wir automatisch, dass er der Käufer einer Call-Option ist.

Beim Verkäufer sprechen wir hingegen von einem Short Call oder Short Put. Steht also das Wort “Short” vor dem jeweiligen Begriff, weiß man, dass vom Verkäufer beim Options Trading die Rede ist.

Auf diese Weise entstehen die 4 Grundtypen von Optionen:

- Long Call

- Long Put

- Short Call

- Short Put

Die Put-Option

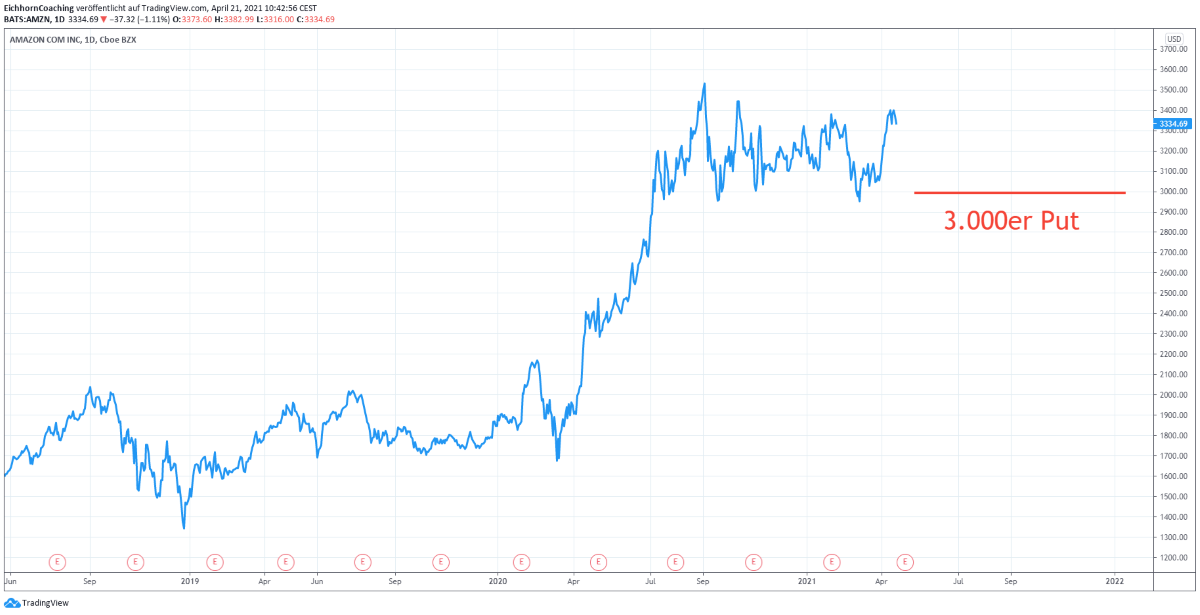

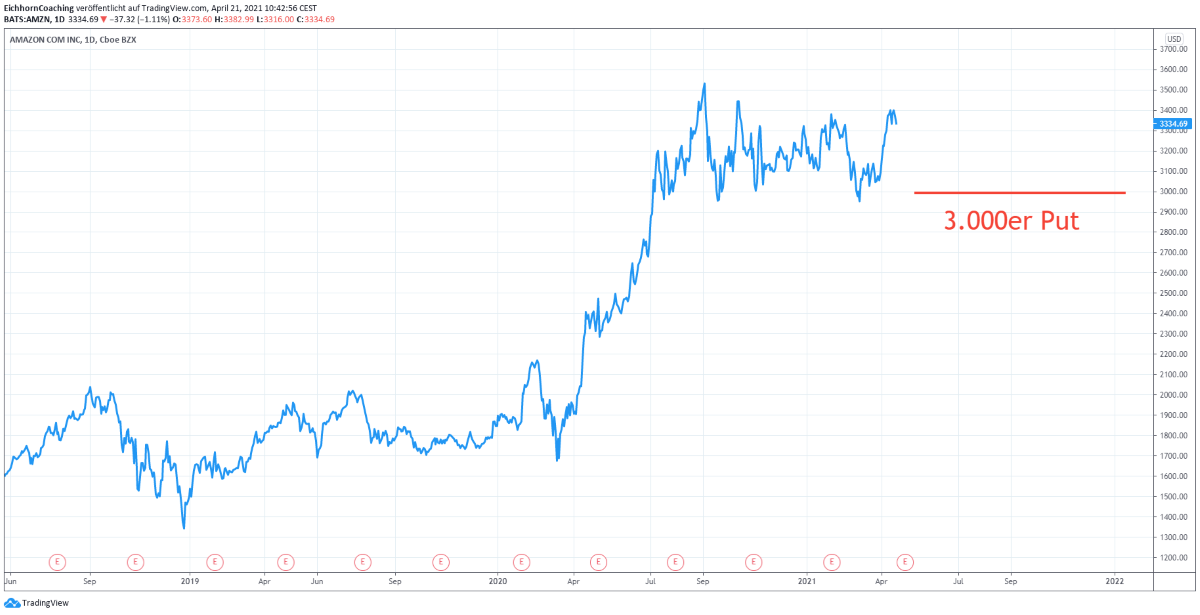

Um die Put-Option einfach zu erklären, nehmen wir folgendes Beispiel an: Ein Anleger hat seit 3 Jahren Amazon-Aktien in seinem Portfolio, hat mit ihnen erhebliche Gewinne gemacht und ist von diesem Titel auch generell überzeugt. Er glaubt, dass das Unternehmen langfristig profitabel sein und der Kurs weiter steigen wird.

Durch kurzfristige Einflüsse und Gegebenheiten könnte es aber passieren, dass der Wert der Aktie vorübergehend sinkt. Gegen diesen Umstand möchte sich der Anleger absichern. Da er ja an den langfristigen Erfolg glaubt, möchte er nicht verkaufen, sondern sich lediglich vor Kurseinbrüchen schützen.

Nehmen wir für das Beispiel also an, dass der Kurswert aktuell bei $ 3.300 liegt und unser Anleger hier eine Absicherung für den Zeitraum von 1 Jahr anstrebt. Er wird sich dafür auf dem Optionsmarkt umschauen und eine Put-Option kaufen. Der Einfachheit halber rechnen wir im folgenden Beispiel jeweils mit einer Aktie, obwohl im Options Trading eigentlich immer 100 Wertpapiere gehandelt werden.

Damit erwirbt unser Investor das Recht, seine Amazon Aktien in einem Jahr für jeweils $ 3.000 zu verkaufen – auch, wenn diese zum jeweiligen Verkaufszeitpunkt deutlich weniger wert sein sollten. Für dieses Recht muss der Optionskäufer dem Verkäufer der Option (Stillhalter) eine Optionsprämie von beispielsweise $ 200 bezahlen. Wie bereits erwähnt, muss es im Optionshandel immer einen Käufer und einen Verkäufer geben.

Am Ende der Restlaufzeit von einem Jahr wird dann abgerechnet. Dabei gibt es zwei Szenarien:

- 1) Der Aktienkurs notiert über $ 3.000

- 2) Der Aktienkurs ist unter $ 3.000 gefallen

Szenario 1) Steht Amazon zum Abrechnungszeitraum über $ 3.000, wird unser Anleger (Käufer der Option) die Option nicht ausüben. Dafür gibt es zwei Gründe: zum einen würde er mehr Gewinn machen, wenn er seine Aktien nun “regulär”, also außerhalb des Options Tradings, verkaufen würde. Außerdem hat er gar nicht vor, die Aktien zu verkaufen, sondern wollte sich lediglich absichern.

Die Option hat nun keinen inneren Wert und würde somit wertlos verfallen. In diesem Fall kassiert der Verkäufer der Put-Option die vereinbarten $ 200 und der Käufer (unser Anleger) verliert diese Summe. Er war für diese $ 200 jedoch für ein gesamtes Jahr gegen Kurseinbrüche abgesichert, sodass sich dieser Optionshandel durchaus gelohnt haben könnte.

Szenario 2) Sinkt der Kurs unter die vereinbarten $ 3.000, wird unser Anleger seine Aktien verkaufen und der Options-Verkäufer, der die Put-Option ausgegeben hat, muss für die Differenz aufkommen.

Nehmen wir an, der Kurs liegt zu diesem Zeitpunkt bei $ 1.000. Unser Anleger kann durch seine gekaufte Option seine Aktien trotzdem für je $ 3.000 verkaufen. Von diesen $ 2.000 Unterschied müssen wir allerdings die Gebühren für die Option abziehen, sodass ein „Gewinn“ von $ 1.800 bleibt.

Der Verkäufer der Option macht einen Verlust von $ 2.000 pro Aktie. Da er allerdings bereits die Prämie für die Option in Höhe von $ 200 erhalten hat, reduziert sich dieser Verlust auf $ 1.800.

In diesem Szenario hätte sich der Optionshandel, bzw. die Absicherung für unseren Käufer sehr gelohnt. Der Verkäufer hingegen hätte einen herben Verlust eingefahren.

Zu den Grundlagen der Put-Option haben wir auch ein YouTube-Video veröffentlicht.

Die Call-Option

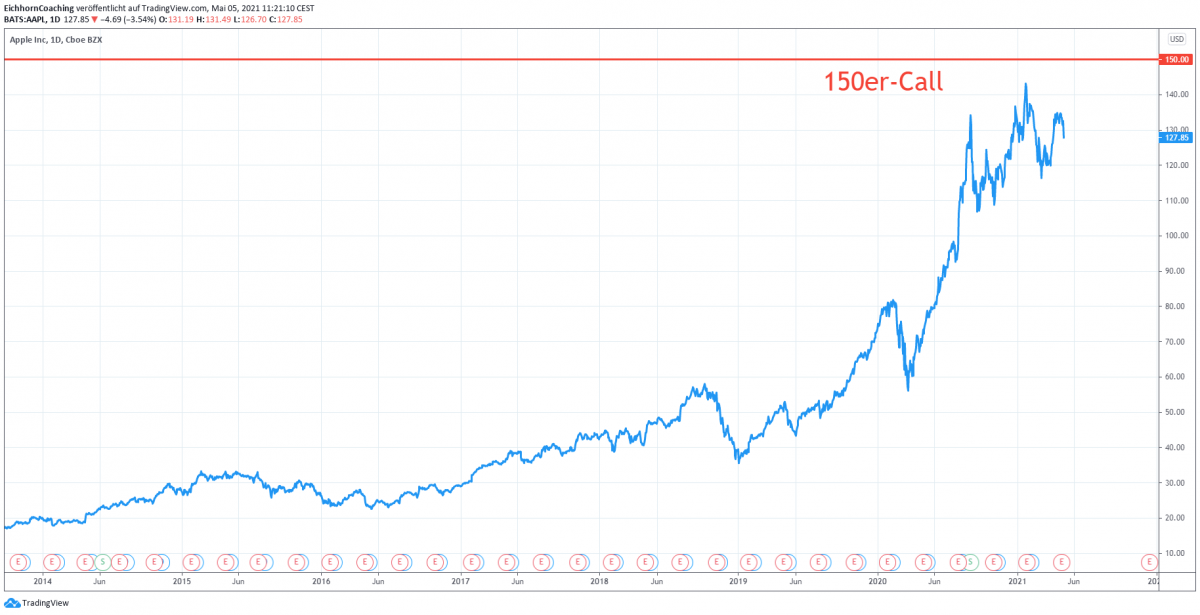

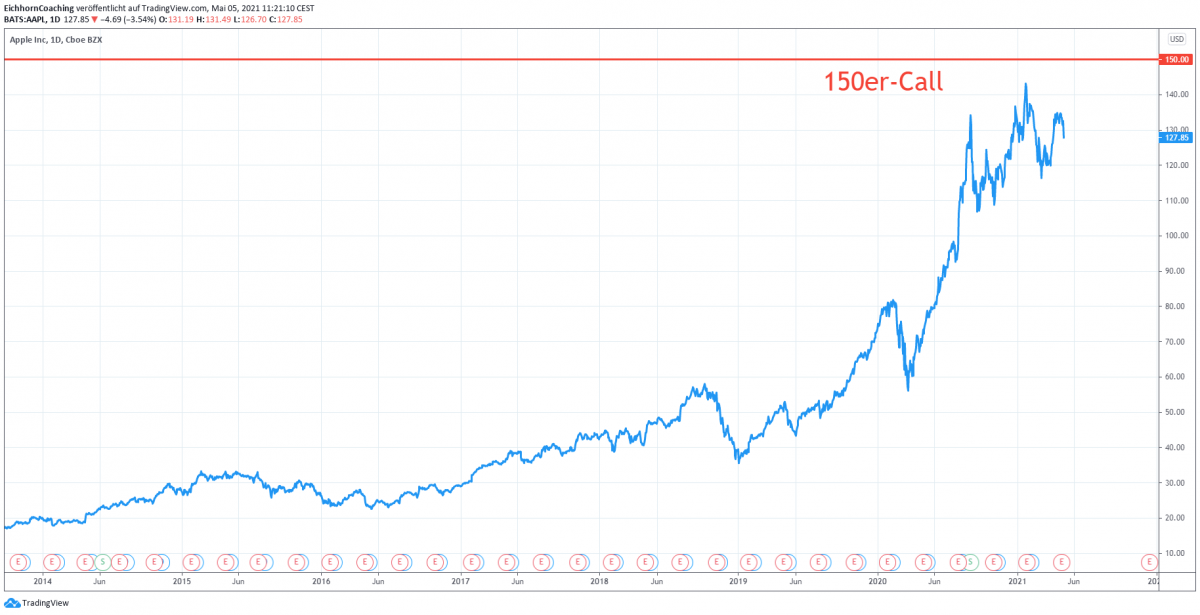

Auch die Call-Option lässt sich am besten an einem Beispiel erklären. Im Folgenden kauft sich ein Marktteilnehmer eine Call-Option auf die Apple-Aktie im Wert von $150. Im Bereich des Options Tradings spricht man deshalb auch von einer “150er-Call-Option”. Der aktuelle Preis der Apple-Aktie notiert bei $ 127.

Damit hat sich der Käufer der 150er-Call Option das Recht erworben, die 100 Apple-Aktien zu einem Preis von $ 150 zu kaufen – unabhängig vom tatsächlichen Apple-Kurs am Verfallstag. Hierfür hat er eine Optionsprämie von beispielsweise $100 an den Optionsverkäufer, also an den Stillhalter, bezahlt.

Auch hier gibt es wieder 2 mögliche Szenarien:

Szenario 1) Notiert der Aktienkurs von Apple am Ende der Laufzeit über $150, zum Beispiel bei $200, dann kann der Optionskäufer 100 Apple Aktien zu einem Preis von je $150 erwerben. Dieses Recht war der Inhalt des Optionshandels. Somit hat er bei Ausübung einen Buchgewinn von $50 pro Aktie (aktueller Marktwert $200 – Kaufkurs aufgrund der Option $150) und einen Gesamtbuchgewinn von 100 Aktien * $50 = $5.000. Lediglich die Optionsprämie von $ 100 muss man von den $ 5.000 noch abziehen. Die $50 pro Aktie sind der oben erwähnte “innere Wert”.

Szenario 2) Bewegt sich die Apple-Aktie unter $150, wird der Optionskäufer das Kaufrecht (Call) dieses Optionshandels nicht ausüben, da er die Apple-Aktien aktuell an der Börse günstiger erwerben kann. In diesem Fall würde die Option wertlos verfallen.

In beiden Szenarien darf der Stillhalter (Verkäufer der Option) die Optionsprämie behalten. Im Falle einer Ausübung müsste er aber die Apple-Aktien zu einem Preis von $ 150 liefern. Das Ziel des Optionskäufers ist, von steigenden Kursen der Apple-Aktie oberhalb von $ 150 zu profitieren. Anstatt 100 Aktien direkt bei einem Preis von $ 150 zu kaufen (Investment von $ 15.000 = 100 Aktien x $ 150 Kurs) muss der Optionskäufer nur eine Optionsprämie von $ 100 bezahlen, um den gleichen Aktienwert zu handeln. Dieser Optionshandel ist für ihn sinnvoll, da er für einen kleinen Betrag von potenziellen Kursgewinnen der Aktie profitieren kann.

Long und Short – der Unterschied

„Long“ bedeutet in der Börsenwelt ein Produkt gekauft zu haben und „Short“ stellt einen Leerverkauf dar. So verhält es sich auch beim Options Trading: Sprechen wir von einer „Short“-Option, so wurde diese Option verkauft. Im Gegensatz zum gewöhnlichen „Shorten“ von Aktien kann dies aber auch bedeuten, dass der Stillhalter auf Kursanstiege setzt.

Mit einem Short-Put hat der Stillhalter das Recht verkauft (Short), dass der Optionskäufer zu einem bestimmten Preis (Strike) Aktien verkaufen (Put) darf. In diesem Fall möchte der Stillhalter steigende Aktienkurse, obwohl er „short“ gehandelt hat. Befindet sich ein Anleger in einer Long-Position, hofft er auf einen Anstieg des jeweiligen Basiswerts, um Gewinn zu erzielen. Der Kauf von Aktien ist ein typisches Beispiel für eine Long Position: Wir kaufen ein Wertpapier und hoffen auf einen Kursanstieg.

Auch bei einem Long-Call im Optionshandel, also dem Kauf einer Call-Option, gilt dieses Prinzip: Wir spekulieren hierbei auf einen Anstieg unseres Underlyings (Basiswert). Entscheiden wir uns stattdessen für einen Long-Put, gilt das Gegenteil: Bei sinkendem Basiswert steigt unsere Rendite.

Exkurs: Optionen vs. Optionsscheine – Was ist was?

Sowohl Option als auch Optionsschein sind derivative Instrumente aus dem Bereich des Options Tradings, d. h. der Preis ist von einem anderen Produkt abhängig. Beide Instrumente lassen sich auf verschiedene Produkte (Underlyings) handeln und haben eine bestimmte Restlaufzeit und somit einen Verfallstermin.

Beide Börsenprodukte sind abhängig von verschiedenen Einflussfaktoren wie Delta, Zeitwert und dem inneren Wert und lassen sich sowohl als Call (Kaufrecht) und als Put (Verkaufsrecht) handeln. Somit kann man mit Option und Optionsschein auf fallende und steigende Kurse setzen.

Der Optionsschein

Ein Optionsschein wird im Gegensatz zu einer Option von einer Bank oder einem Wertpapierhaus herausgegeben. Es handelt sich um Schuldverschreibungen der emittierenden Bank. Ist das Finanzinstitut insolvent, ist der Optionsschein wertlos, somit besteht ein Insolvenzrisiko, das es beim direkten Options Trading nicht gibt.

Optionsscheine sind nicht standardisiert, d. h. sie können sich gravierend voneinander unterscheiden, abhängig davon, welches Wertpapierhaus dieses Produkt auflegt. Bei solchen Angeboten können wir nur als Käufer auftreten – der Verkäufer ist immer die entsprechende Bank. Wir können also nicht als Stillhalter agieren. Das bedeutet jedoch nicht, dass wir nicht von fallenden Kursen profitieren könnten!

Dies würde durch den Kauf eines Puts funktionieren. Es lassen sich aber keine Optionsscheine verkaufen, mit denen man von dem Zeitwertverlust und einer Seitwärtsphase profitieren kann, was unsere Möglichkeiten einschränkt. Kauft man einen Optionsschein, handelt man immer gegen das emittierende Institut. Hier stellt sich die Frage, ob noch Optionsscheine aufgelegt werden würden, wenn die Banken damit dauerhaft verlieren würden …

Des Weiteren lassen sich die Produkte nicht wie bei Optionen miteinander kombinieren (Butterfly, Covered Puts/Calls usw.). Die Liquidität ist ebenfalls oft sehr gering und den Kurs eines Optionsscheins stellt der Emittent, somit ist sogar die Preisstellung oft fraglich.

Natürlich lässt sich auch mit Optionsscheinen Geld verdienen. Das Instrument gilt aber eher für Privatanleger und Zocker. Das eigentliche Options Trading ist hingegen ein Werkzeug für Profis.

Die Option

Im Gegensatz zu einem Optionsschein sind die Optionen im Options Trading ein offiziell an den Terminbörsen gehandeltes Produkt, das von der Börse selbst aufgelegt wird. Hier ist der Emittent der Verkäufer (Stillhalter) einer Option, nicht eine Bank. Die Liquidität des Stillhalters und des Besitzers einer Option wird beim Optionshandel durch die Börse anhand der Sicherheitseinlage (Margin) garantiert. Im Zweifel haftet der Broker für Zahlungsschwierigkeiten der Kunden, dies wird er aber rechtzeitig verhindern (Stichwort: Margin Call).

Optionen sind von der Börse standardisiert, das heißt, es gibt zum Beispiel nur eine Erdöl-Option mit der Laufzeit X bei dem Strike Y. Dabei erfolgt die Kursstellung durch den Markt und nicht durch den Emittenten – ein großer Vorteil beim Options Trading! Sollten keine anderen Marktteilnehmer die Kurse manipulieren, was bei der hohen Liquidität oft schwierig ist, sind diese auch stets fair. Man handelt somit auch nicht gegen eine Bank, sondern immer gegen andere Marktteilnehmer. Dass diese den Verlust ausgleichen können, wird durch die Margin garantiert.

Optionen handeln in der Praxis: Eine Schritt für Schritt Anleitung

Nachdem wir nun die theoretischen Grundlagen des Options Tradings erläutert haben, wird es Zeit für die Praxis: Wir wollen die tatsächliche Ausführung eines Optionshandels, Broker, Fragen zum Kapital und zu lukrativen Strategien etc. genauer beleuchten.

Wo werden Optionen gehandelt?

Die beiden Seiten eines Optionsgeschäfts, also Käufer und Verkäufer, “treffen” sich an einer sogenannten Terminbörse, um ihren Optionshandel durchzuführen. Hier wird die jeweilige Option abgeschlossen und sichergestellt, dass alle Grundvoraussetzungen erfüllt sind.

Weltweit führend, wenn es um Optionen und Futures geht, ist hierbei die CBOE (Chicago Board Options Exchange). Aber auch an etlichen anderen Handelsplätzen, wie zum Beispiel der European Exchange “EUREX” in Europa sind solche Geschäfte möglich.

Die Vertragsbestandteile von Options Tradings sind grundsätzlich standardisiert, sodass die Ergebnisse verlässlich sind. So ist etwa die Kontraktgröße, der Liefertermin und der Strike-Preis genormt. Natürlich können alle Informationen nachgeschlagen werden, bevor ein Optionshandel eingegangen wird.

Warum werden Optionen gehandelt?

Options Trading ist ein standardisiertes und vielseitiges Handelsinstrument. Mit dem Optionshandel lassen sich ganze Depots gegen Crashs absichern und mit dem Verkauf von Optionen zum Beispiel Aktien zum Wunschpreis einkaufen. Die Einsatzmöglichkeiten von Optionen sind nahezu unbegrenzt.

Wann werden Optionen ausgeübt?

Wir haben nun die verschiedenen Optionstypen, und wann man mit ihnen Gewinn erzielt, vorgestellt. Beim Options Trading können die Optionen außerdem stets zu unterschiedlichen Zeitpunkten ausgeübt werden.

Hier gibt es mehrere, unterschiedliche Möglichkeiten. Die mit Abstand bekanntesten Varianten im Optionshandel sind die amerikanische und die europäische Ausübung. Sie haben nichts mit dem jeweiligen Kontinent zu tun! Vielmehr geht es um den möglichen Zeitpunkt, zu dem eine Option ausgeübt werden kann: bei der amerikanischen Variante ist das jederzeit, bei der europäischen hingegen nur am Ende der Laufzeit.

Kaufen wir beispielsweise einen Short-Put mit amerikanischem Ausübungsstil, kann der Inhaber dieser Option jederzeit die Ausübung durchführen. In diesem Fall kommt das Geschäft zustande und wir erhalten den jeweiligen Basiswert. Handelt es sich beim Underlying etwa um eine Aktie, wird diese in unser Depot gebucht, sobald der Optionsinhaber die Ausübung veranlasst. In der Realität des Options Tradings ist diese Variante allerdings nur selten sinnvoll. Bei Dividendenzahlungen für Call-Optionen sind sie jedoch manchmal anzutreffen.

Nutzt eine Option hingegen den europäischen Ausübungstyp, wird sie am Ende der Laufzeit ausgeführt. Ist dieser letzte Tag erreicht, wird unsere Option abgewickelt und wir erhalten zum Beispiel den Barausgleich, wenn der Basiswert ein Index war.

Achtung: Das letzte Handelsdatum und das Fälligkeitsdatum können sich vor allem bei Future-Optionen unterscheiden. Liegt das letzte Handelsdatum vor dem Fälligkeitsdatum, können buchstäblich über Nacht noch Veränderungen auftreten.

Am nächsten Tag, dem Fälligkeitsdatum, wird dann entsprechend abgerechnet. Hat sich in der Zwischenzeit noch etwas am Kurs getan, wird anhand des aktuellen Kurses ausgeführt; auch, wenn der Preis am letzten Handelstag vielleicht ein anderer war.

Da bei Optionen mit einem späteren Verfallsdatum mehr Zeit für das Underlying besteht, sich in die gewünschte Richtung zu entwickeln, sind diese in der Regel teurer als kürzere Varianten des Optionshandels.

Eichhorn Coaching Vermögensmagazin

- Marktanalysen

- Analyse eurer Wunschaktie

- konkrete Trade-Idee des Monats

- Sofortstrategien zum Kapitalschutz

- Alternative Anlagen

- Zugang zu unserer Börsenampel

- monatliches exklusives Live-Webinar

- Steuertrick des Monats für Privatanleger & GmbHs

- Musterdepots mit Updates zu Einzelaktien und aktuellen Einstiegschancen!

Die Auswahl des Brokers

Um wirklich mit dem Options Trading zu starten und die erste Option zu handeln, benötigen wir zwingend einen Broker mit einem Zugriff auf die Optionsbörsen. Dies ist die wichtigste Voraussetzung bei der Broker-Auswahl. Daneben sind weitere Faktoren, wie etwa die Kosten pro Trade, mitentscheidend. Viele deutsche Banken scheiden hier aus, da sie sehr hohe Gebühren für das Options Trading verlangen.

Auf dem internationalen Markt hingegen gibt es einige vielversprechende Kandidaten. Man sollte die Broker-Auswahl nicht überstürzen und die notwendige Zeit investieren, um wichtige Rahmenbedingungen vorab zu recherchieren. Viele Broker bieten außerdem sogenannte „Paper-Accounts“ für den Einstieg in den Optionshandel. In diesen Depots kann mit „Spielgeld“ erste Erfahrungen an den Börsen gesammelt werden. Zu den bekanntesten Brokern für das Options Trading zählen aktuell CapTrader, Tastyworks, Charles Schwab und Interactive Brokers.

Die ersten Optionen handeln

Mit dem richtigen Broker steht ein Tool zur Verfügung, um das Options Trading zu starten. Viele Broker haben eigene Handelssoftware oder bieten einen Webtrader via Browser an. Auch über Apps für das Smartphone lässt sich der Optionshandel abwickeln.

Möglicherweise stellt dir dein Broker sogar ein professionelles Programm, wie zum Beispiel die “Trader Workstation” (TWS), bereit.

Wie eine Option in der Handelssoftware TWS von Interactive Brokers verkauft wird, zeigen wir in diesem Video:

Egal, mit welcher Handelssoftware wir letztlich den Optionshandel beginnen: Sie alle haben die Tendenz, uns zu Beginn mit Informationen förmlich zu erschlagen. Man sollte sich also erst einmal die Zeit nehmen, um die verschiedenen Daten und Möglichkeiten des Programms zu analysieren. Oftmals stehen Tutorials und Hilfen im Internet zur Verfügung, die uns beim Options Trading enorm unterstützen können.

Für das Schreiben der ersten Option (= der erste Handel), bieten sich in der Regel Aktien als Underlying an. Sie kommen mit einigen Vorteilen daher: Die meisten Anleger, die mit dem Optionshandel beginnen wollen, haben bereits Erfahrungen mit Aktien und eine grundlegende Marktkenntnis. Rohstoff-Märkte sind den meisten Einsteigern hingegen eher befremdlich. Somit fällt es leichter, passende Aktien für den Optionshandel auszuwählen.

Tipp: Eine gute Strategie für Einsteiger ist der Handel von Cash Secured Puts:

Cash Secured Put Guide

Ausführliche Erklärung & Beispiele

Ein Cash Secured Put ist eine beliebte Optionsstrategie für Investoren, um Aktien zu einem Wunschpreis günstig zu kaufen. Der Handel mit Cash Secured Puts kann für Investoren eine zusätzliche Rendite von ca. 8-10 % im Jahr bringen, ohne dass sie dabei ein größeres Risiko einzugehen müssen. […] weiterlesen

Bevor die erste Option verkauft wird, sollte man natürlich sichergehen, dass die korrekten Eckdaten ausgewählt wurden: Passt die Restlaufzeit zu unserer Optionshandel-Strategie? Ist die Nähe zum Strike (und damit die Höhe des Risikos und der Rendite) für uns geeignet? Aufgrund der vielen Faktoren beim Options Trading sollten die ersten Trades unbedingt in „Paper-Accounts“ gehandelt werden, bevor man sich an Echtgeld-Trades wagt.

Das Startkapital – So groß sollte das Depot sein

Eine der häufigsten Fragen zum Thema Optionshandel lautet: “Kann ich bereits mit X Euro mit dem Options Trading starten?” Die Antwort darauf lässt sich nicht so einfach geben, denn die nötige Summe hängt stark von der persönlichen Strategie ab. Wir haben daher die ideale Depot-Größe in Videoform zusammengefasst:

Optionen handeln: Diesen Fehler sollte man vermeiden

Der Optionshandel bietet viele Möglichkeiten und Strategien für Anleger, aber nicht alle sind für jeden Investorentyp geeignet. Eine Variante, die generell vermieden werden sollte, da sie sehr häufig schiefgeht, sind Short Puts auf Aktien bei niedriger Volatilität.

Haben wir eine Aktie ins Auge gefasst, die sich gerade im Aufwärtstrend befindet, können wir uns dies mit zahlreichen Optionen und Spreads zunutze machen. Wollen wir nur die Prämie verdienen, ist der “nackte” Put unter den Werkzeugen des Options Tradings aber häufig die schlechteste Wahl.

Sofern dieser Handel gut geht, spricht nichts gegen seinen Einsatz; dramatisch wird es jedoch, wenn eine solche Option einmal NICHT gut geht, denn bei einer Aktie im Aufwärtstrend ist die Volatilität in der Regel sehr gering. Eine Aktie mit steigendem Kurs ist bei den meisten Investoren natürlich sehr beliebt, sodass der Bedarf an Absicherungen durch Optionen sinkt. Dementsprechend gering sind daher auch die Preise für das Verkaufen von Short Puts.

Korrigiert der Aktienkurs im Anschluss jedoch, wird die Volatilität (fast immer) ansteigen und den Optionspreis in die Höhe treiben. Da in der Regel auch recht viele Short Puts auf Aktien gehandelt werden, besteht zusätzlich noch ein hohes Klumpenrisiko bei dieser Form des Options Tradings. Verändert sich der Aktienkurs sehr ins Negative, stehen wir vor großen Problemen! Eine solche Entwicklung kann sehr schnell – beispielsweise über Nacht – eintreten, wenn etwa allgemeine politische Begebenheiten oder Skandale rund um ein spezifisches Unternehmen bekannt werden.

Zwar können ähnliche Probleme auch bei anderen Underlyings auftreten; durch die extrem niedrige Volatilität werden die Schwierigkeiten bei Short-Puts auf Aktien allerdings massiv verstärkt! Für derartige Situationen bieten Finanzinstrumente und das Options Trading stattdessen eine Reihe von Alternativen. Dazu zählen Spreads anstelle nackter Put-Optionen, der direktionale Handel von Aktien (z.B. Markttechnik oder Trendfolge-System), Handel von Future-Optionen anstelle von Aktien, Hedging-Positionen und mehr.

Handelt es sich bei dem Short-Put aber um einen Cash Secured Put, so stellt dies in der Regel kein Problem dar, da der Stillhalter beabsichtigt, das Underlying ohnehin abzunehmen.

Fazit: Optionen handeln für Anfänger

Das Options Trading ist auf den ersten Blick etwas komplexer als der direktionale Aktienhandel. Sind die Grundlagen aber verstanden, lassen sich profitabel Optionen handeln und vielseitig einsetzen. Zum Beispiel eignet sich der Kauf von Put Optionen auf Aktienindizes hervorragend, um Depots gegen Aktienmarktcrashs abzusichern. Als Anfängerstrategie kommt zum Beispiel der Optionshandel mit Cash Secured Puts für ein Dividenden-Portfolio infrage – so erhalten Investoren Aktien zum Wunschpreis und werden auch noch dafür bezahlt!

Wer den Optionshandel kompakt an zwei Tagen lernen möchte, kann sich gern unser Live-Optionswochenende einmal genauer ansehen: Live-Optionswochenende – Werde zum Optionshändler

Das Event veranstalten wir in regelmäßigen Abständen. Beim Online-Live Seminar wird das theoretische Fundament des Options Trading erlernt und im praktischen Teil direkt angewandt. Die Teilnehmenden lernen verschiedene Handelsstrategien, die ihnen sowohl als Investor als auch als aktiver Händler eine deutliche Verbesserung ihrer Performance bringen werden.

FAQ – Häufige Fragen zum Optionshandel

Optionen handeln ist nicht schwieriger als ein Aktienkauf. Wichtig ist, dass ein Konto bei einem Broker mit Zugriff auf die Optionsbörsen zur Verfügung steht. Wir können beim Options Trading als Verkäufer oder Käufer unterschiedlichster Optionen auftreten.

Eine Option funktioniert wie ein Versicherungsgeschäft, bei dem sich eine Person gegen Preisveränderungen absichern möchte. Put-Optionen stellen Verkaufsrechte dar und Call-Optionen sind beim Options Trading Kaufrechte für bestimmte Basiswerte, wie beispielsweise Aktien.

Es gibt eine Vielzahl von Optionen auf verschiedenste Börsenprodukte wie Aktien, ETFs, Futures oder auch Indizes. Zusätzlich gibt es beim Optionshandel die Möglichkeit, als Käufer oder Verkäufer aufzutreten und Optionen zu verschiedenen Strategien zu kombinieren.

Das Schreiben von Optionen stellt den Verkauf einer Option dar. Die Person, die eine Option verkauft, wird auch als Stillhalter bezeichnet. Für das Schreiben einer Option wird ein Broker mit Zugang zu den Optionsbörsen benötigt.

Ein Kontrakt ist im Options Trading eine einzelne Option mit einem bestimmten Basispreis und einem Verfallstermin.

Für den Optionshandel benötigt man einen Broker mit Zugriff auf die Optionsbörsen. Bekannte Broker sind TastyWorks, Interactive Brokers oder auch CapTrader. Bei der Auswahl sollte außerdem auf den Preis für das Options Trading geachtet werden.

Nein, ein CfD ist keine Option. Bei einer Option handelt es sich um ein bedingtes Termingeschäft, ein CfD ist hingegen der Austausch einer Preisdifferenz eines Underlyings.

Call- und Put-Optionen sind die Grundfunktionen im Options Trading. Eine Put-Option stellt Verkaufsrechte eines bestimmten Basiswerts (zum Beispiel Aktien) dar, während Call-Optionen Kaufrechte repräsentieren.

Eine Call-Option ist im Optionshandel das Recht, eine bestimmte Sache (z.B. Aktie) zu einem bestimmten Preis (Strike) an einem bestimmten Zeitpunkt zu kaufen. Der Käufer erwirbt dieses Recht vom Verkäufer.

Eine Put-Option ist im Optionshandel das Recht, eine bestimmte Sache (z.B. Aktie) zu einem bestimmten Preis (Strike) an einem bestimmten Zeitpunkt zu verkaufen. Auch hier erwirbt der Käufer dieses Recht vom Verkäufer.