Der innere Wert einer Option entspricht dem Wert der Option, den der Käufer der Option bei sofortiger Ausübung erzielen könnte. Was ist die sogenannte Moneyness von einer Option? Warum ist der innere Wert einer Option für Optionshändler so wichtig? Und wie wird dieser genau berechnet? Die Antworten zeigen wir in diesem Blogartikel anhand von vielen Beispielen.

Berechnung des inneren Wertes einer Option

Der Optionspreis besteht aus innerem Wert und Zeitwert. Der innere Wert kann dabei vom Käufer der Option sofort realisiert werden und die Option liegt „im Geld“. Die Berechnung des inneren Wertes einer Option ist die Differenz aus dem Preis des Underlyings und dem Strike.

Im Blogbeitrag zur Bildung des Optionspreises haben wir die grundsätzliche Berechnung des inneren Wertes einer Option gezeigt. Im heutigen Beitrag führen wir dieses Thema weiter und erklären zusätzlich den Begriff der „Moneyness einer Option“.

Innerer Wert einer Kaufoption / Call-Option

Der innere Wert einer Kaufoption (Call-Option) ist die Differenz aus dem Underlying und dem Strikepreis. Ist der Kurs der Aktie oder des Futures größer als der Strike der Option, hat sie einen inneren Wert. Liegt der Kurs darunter, hat die Option keinen inneren Wert, da negative Beträge automatisch zu 0 werden:

Call-Optionen: Innerer Wert = Kurs des Underlyings – Strikepreis

Beispiel für den inneren Wert einer Kaufoption / Call-Option

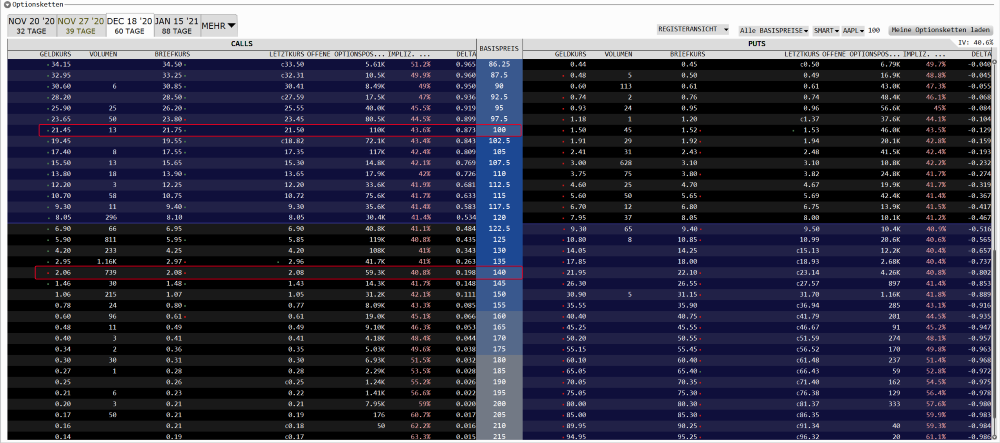

Die Berechnung des inneren Wertes von Kaufoptionen am Beispiel der Apple-Aktie:

- Der Kurs der Aktie notiert bei $ 120.

- Somit hat eine $ 100er Call-Option einen inneren Wert von ($ 120 – $ 100) = $ 20.

- Die $ 140er Call-Option hat hingegen keinen inneren Wert, da die Differenz ($ 120 – $ 140) = – $20 negativ ist und negative innere Werte werden automatisch zu 0.

Suchen wir nun diese Optionen (beispielsweise mit einer Restlaufzeit von 60 Tagen) aus der Optionchain der Trader-Workstation heraus, erkennen wir die folgenden Optionspreise:

- 100er Call-Option: $ 21,50

- 140er Call-Option: $ 2,07

Da sich der Optionspreis aus innerem Wert und Zeitwert zusammensetzt, besteht der 140er Call aus dem reinen Zeitwert in Höhe von $ 2,07. Der 100er Call hingegen notiert bei einem Preis von ca. $ 21,50, davon sind $ 20 der innere Wert und $ 1,50 der Zeitwert. Die $ 20 sind also der Wert, den der Optionskäufer sofort realisieren könnte, wenn er seine Option ausübt. Den Zeitwert von $ 1,50 würde er aber mit der Ausübung sofort „verlieren“.

Bei einer Put-Option hingegen ist die Formel genau umgekehrt.

Eichhorn Coaching Vermögensmagazin

- Marktanalysen

- Analyse eurer Wunschaktie

- konkrete Trade-Idee des Monats

- Sofortstrategien zum Kapitalschutz

- Alternative Anlagen

- Zugang zu unserer Börsenampel

- monatliches exklusives Live-Webinar

- Steuertrick des Monats für Privatanleger & GmbHs

- Musterdepots mit Updates zu Einzelaktien und aktuellen Einstiegschancen!

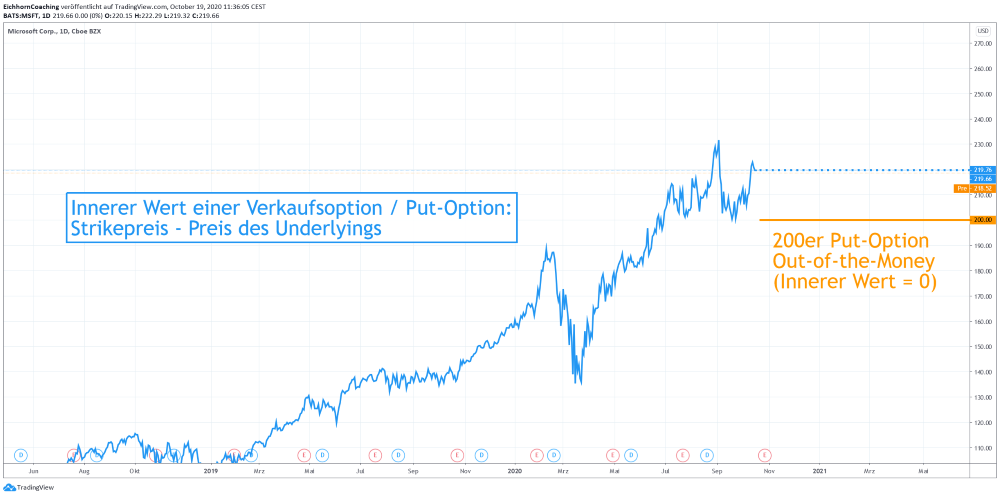

Innerer Wert einer Verkaufsoption / Put-Option

Der innere Wert einer Kaufoption (Put-Option) ist die Differenz aus dem Strikepreis und dem Underlying. Ist der Kurs der Aktie oder des Futures kleiner als der Strike der Option, hat sie einen inneren Wert. Liegt der Kurs hingegen darüber, hat sie keinen inneren Wert, da negative Beträge automatisch zu 0 werden:

Put-Optionen: Innerer Wert = Strikepreis – Kurs des Underlyings

Beispiel für den inneren Wert einer Kaufoption / Call-Option

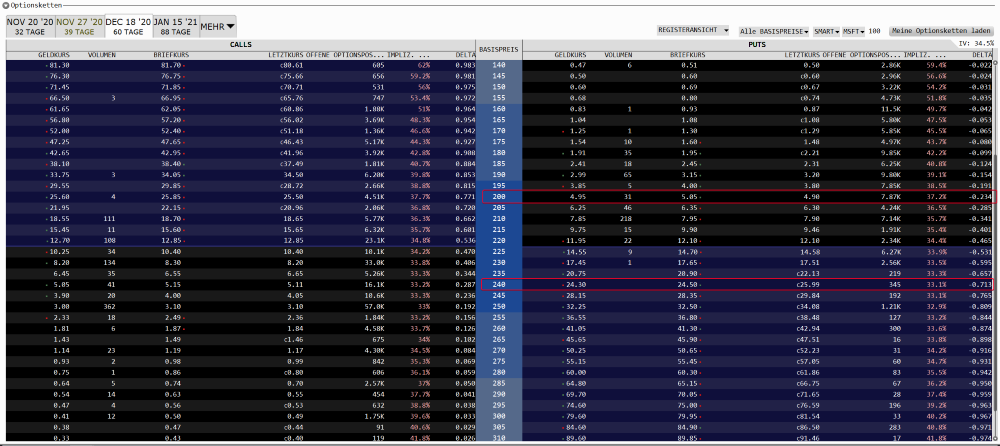

Die Berechnung des inneren Wertes von Kaufoptionen am Beispiel der Microsoft-Aktie:

- Der Kurs der Aktie notiert bei $ 221.

- Somit hat eine $ 200er Put-Option keinen inneren Wert, da die Differenz von ($ 200 – $ 221) = – $21 negativ ist und negative innere Werte automatisch zu 0 werden.

- Die 240er Put-Option hingegen hat einen inneren Wert: ($ 240 – $ 221) = $ 19.

Sucht man nun diese Optionen (beispielsweise mit einer Restlaufzeit von 66 Tagen) aus der Optionchain der Trader-Workstation heraus, erhält man die folgenden Optionspreise:

- 240er Put-Option: ca. $ 24,40

- 200er Put-Option: ca. $ 5,00

Auf einen Blick erkennt man, dass bei gleicher Laufzeit die 240er Put-Option näher bzw. mehr im Geld liegen muss (Erklärung siehe nächster Abschnitt „Moneyness“) als die 200er Put-Option, aufgrund des deutlich höheren Preises. Da der innere Wert des 240er Puts $ 19 ist, beträgt der Zeitwert $ 24,40 – $ 19 = $ 5,40.

Der 200er Put hingegen besitzt ausschließlich den Zeitwert in Höhe der Optionsprämie von ca. $ 5,00. Die Berechnung des inneren Wertes der Option ergibt hier automatisch 0.

Was ist die Moneyness einer Option?

Die Moneyness einer Option gibt an, ob sie einen inneren Wert besitzt. Optionen mit innerem Wert sind „In-the-Money“. Liegt der Strike genau am Kurs des Underlyings, hat sie gerade keinen inneren Wert („At-the-Money“). Hat sie keinen inneren Wert ist sie „Out-of-the-Money“.

Die Moneyness einer Option wird daher auch gelegentlich als „Geldnähe“ bezeichnet. Diese Begriffe sind sehr wichtig, denn sie sind die Grundlage für verschiedene Optionsstrategien. Bei Strategien wie dem Cash-Secured-Put verkaufen wir in der Regel „Out-of-the-Money“-Optionen. Möchte man hingegen eine Aktie mit hoher Wahrscheinlichkeit verkaufen, kann dies auch mit einem „In-the-Money“- oder „At-the-Money“-Covered-Call erfolgen.

Beispiel für eine „Out-of-the-Money“-Option

Der 200er Strike dieser Microsoft-Option liegt unterhalb des aktuellen Aktienkurses. Somit hat die Option keinen inneren Wert und ist Out-of-the-Money. Verkauft man eine solche Option als Stillhalter und der Aktienpreis fällt und notiert bei Ausübung unterhalb des Strikes von $ 200, ist diese Option nicht mehr Out-of-the-Money, sondern In-the-Money. Sie ist dann „ins Geld gelaufen“.

Beispiel für eine „In-the-Money“-Option

Die Apple-Aktie notiert bei $ 119 und da die 100er Call-Option einen inneren Wert von $ 19 besitzt, liegt diese Option im Geld, ist also „In-the-Money“. Bei amerikanischen Optionen könnte der Käufer der Option jederzeit die Option ausüben. In der Regel erfolgt dies aber erst am Ende der Laufzeit, da der Käufer sonst auf den verbleibenden Zeitwert verzichten würde. Eine Ausnahme bilden dabei Dividendenaktien, hier ist eine vorzeitige Ausübung von In-the-Money-Calls wahrscheinlicher. Mehr dazu im Blogbeitrag: Covered Calls und die Dividende

Beispiel für eine „At-the-Money“-Option

Liegt der Kurs einer Call- oder Put-Option genau am Strike-Preis, besitzt diese Option gerade keinen inneren Wert. Somit liegt diese Option „am Geld“ oder „At-the-Money“. Diese Optionen haben in der Regel den höchsten Zeitwert.

Im Beispiel notiert der Aktienkurs von Apple bei $ 119. In der Praxis rundet man die Strikepreise, so dass auch eine $ 120er Call-Option als „At-the-Money“ Option gilt.

Fazit

Man muss als Optionshändler kein Mathematik-Studium abgeschlossen haben, die Berechnung des inneren Wertes einer Option ist aber Grundvoraussetzung für den erfolgreichen Optionshandel. Aus der Berechnung des inneren Wertes leitet sich auch die Definition der Moneyness einer Option ab. Nur wenn man dieses Grundverständnis über die Bildung der Optionsprämie hat, können auch vermeintlich einfache Investorenstrategien wie Covered-Calls oder Cash-Secured-Puts erfolgreich umgesetzt werden. Als Übung solltet ihr einmal verschiedene Call- und Put-Optionen aus der Trader-Workstation heraussuchen und den inneren Wert berechnen und im Chart einzeichnen. Mit dieser simplen Übung und diesen Beispielen gelingt euch die Berechnung zukünftig garantiert. Mehr zum Inneren Wert und zu den griechischen Kennzahlen erfahrt ihr in diesem Blogbeitrag!

Mehr in unserer Grundlagen-Playlist auf YouTube:

Häufige Fragen zum inneren Wert einer Option

Was ist der innere Wert einer Option?

Der innere Wert einer Option ist der Betrag, um den der Ausübungspreis einer Option den aktuellen Marktpreis des zugrunde liegenden Vermögenswerts übersteigt (bei Call-Optionen) oder unterschreitet (bei Put-Optionen). Er repräsentiert den potenziellen sofortigen Gewinn, den ein Optionsinhaber erzielen würde, wenn er die Option sofort ausüben würde.

Was sagt der innere Wert einer Option aus?

Der innere Wert einer Option gibt an, wie viel Gewinn ein Optionsinhaber erzielen würde, wenn die Option sofort ausgeübt würde.

Was ist der Zeitwert einer Option?

Der Zeitwert einer Option ist der Wert, der über den reinen inneren Wert hinausgeht und die Erwartungen an zukünftige Kursbewegungen, Volatilität, Laufzeit und andere Faktoren widerspiegelt. Er repräsentiert die Prämie, die ein Optionskäufer für die Möglichkeit zahlt, in der Zukunft von günstigen Kursveränderungen zu profitieren.

Was ist die Moneyness einer Option?

Die Moneyness einer Option bezieht sich auf die Beziehung zwischen dem aktuellen Marktpreis des zugrunde liegenden Vermögenswerts und dem Ausübungspreis der Option. Es gibt drei Zustände der Moneyness: In-the-Money (ITM), At-the-Money (ATM) und Out-of-the-Money (OTM), die anzeigen, ob die Option einen inneren Wert hat oder nicht.

Was beeinflusst den Preis von Optionen?

Der Preis von Optionen wird von mehreren Faktoren beeinflusst, darunter der aktuelle Marktpreis des zugrunde liegenden Underlyings, der Ausübungspreis der Option, die verbleibende Laufzeit, die erwartete Volatilität des Vermögenswerts, der risikofreie Zinssatz und die Dividenden des Vermögenswerts. Zusätzlich spielen Angebot und Nachfrage auf dem Optionsmarkt eine Rolle bei der Bestimmung des Optionspreises.

Wie wird der innere Wert einer Put Option berechnet?

Put-Optionen:

Innerer Wert = Strike-Preis – Kurs des Underlyings

Wie wird der innere Wert einer Call Option berechnet?

Call-Optionen:

Innerer Wert = Kurs des Underlyings – Strike-Preis

Hinweis:

Dieser Beitrag dient nur der Information und stellt keine Aufforderung zum Kauf oder Verkauf der erwähnten Wertpapiere dar. Der Handel mit börsennotierten Wertpapieren kann zum Teil erheblichen Kursschwankungen unterliegen, die zu erheblichen Verlusten bis hin zum Totalverlust führen können. Bei jeder Anlageentscheidung, die Sie aufgrund von Informationen, welche aus Inhalten dieser Seite hervorgehen, treffen, handeln Sie immer eigenverantwortlich, auf eigene Gefahr und eigenes Risiko. Die auf dieser Seite zur Verfügung gestellten Inhalte, wie z.B. Handelssignale und Analysen, beruhen auf sorgfältiger Recherche, welchen Quellen Dritter zugrunde liegen. Diese Quellen werden von dem Autor als vertrauenswürdig und zuverlässig erachtet. Der Autor übernimmt gleichwohl keinerlei Gewährleistung für die Aktualität, Richtigkeit oder Vollständigkeit der Inhalte und haftet nicht für materielle und/oder immaterielle Schäden, die durch die Nutzung oder Nichtnutzung der Inhalte oder durch die Nutzung fehlerhafter und unvollständiger Inhalte verursacht wurden.