Die Optionsprämie ist der maximal mögliche Gewinn eines Optionsverkäufers, deshalb streben Stillhalter immer eine größtmögliche Optionsprämie an. Es gibt viele Möglichkeiten, höhere Prämien zu erhalten. Ich empfehle, nicht alle auszuschöpfen, denn häufig sind diese auch mit einem höheren Risiko verbunden. Im Folgenden erläutere ich einige Wege höhere Prämien für die verkauften Optionen zu erhalten.

5 Wege zu einer höheren Optionsprämie:

1. Nackte Optionen verkaufen

Es gibt viele Stillhalterstrategien, mit keiner lassen sich aber so hohe Prämieneinnahmen erzielen wie mit einer nackten verkauften Option. Während bei dem Spread-Handel die einzunehmende Optionsprämie durch die zusätzlich gekaufte Option sinkt, erhält man als Stillhalter einer nackten Option eine höhere Einnahme, da man nichts für eine Long-Option aufwenden muss.

Natürlich ist der Verkauf von nackten Optionen nicht der Heilige Gral. Es besteht häufig ein theoretisch unendliches Risiko der Position, welches bei dem Spread-Handel nicht der Fall wäre. Beide Strategien haben ihre Vor- und Nachteile.

Unsere Meinung zum Verkauf von nackten Optionen könnt ihr hier nachlesen.

2. Strangles verkaufen

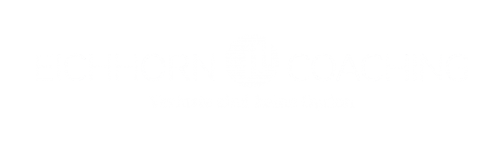

Die Prämieneinnahme einer verkauften Option lässt sich relativ einfach durch den Verkauf einer zweiten nackten Option (mit anderem Optionstyp) steigern, also dem Verkauf von Put und Call auf das selbe Underlying. Für Märkte, die sich in starken Trends bewegen, ist diese Strategie nicht geeignet, dennoch kann sie unter bestimmten Marktbedingungen hervorragend eingesetzt werden.

Statt die Prämie von nur einer verkauften Option zu erhalten, erzielt der Stillhalter durch den Verkauf von zwei Optionen zweimal die Prämieneinnahme. Dabei wird die Marginanforderung in den meisten Fällen sogar gesenkt. Der Verkauf von Put und Call bringt also eine höhere Rendite auf das eingesetzte Kapital.

Außerdem kann eine Bewegung gegen den Short-Put zumindest teilweise durch den Gewinn des Short-Calls ausgeglichen werden (und umgekehrt). Ein Short-Strangle ist eine optimale Strategie um in einer Seitwärtsphase Geld zu verdienen.

Beispiel eines Short-Strangles

3. Verkauf von langlaufenden Optionen

Ohne, dass das Risiko groß gesteigert wird, ist der Verkauf von langlaufenden Optionen eine gute Möglichkeit höhere Optionsprämien zu erhalten. Je länger eine Option noch läuft, desto teurer ist diese auch in der Regel. Außerdem sinken durch das niedrigere Gamma die Bewegungen des Optionspreises.

Der Nachteil ist, dass der Stillhalter länger warten muss, bis die Option an Wert verliert. Der Zeitwertverlust wirkt erst so richtig ab 30-60 Tage vor Verfall. Dennoch kann der Verkauf von langlaufenden Optionen ein langsamer, aber stetiger Weg sein, einen Cashflow zu generieren.

4. Verkauf von Optionen, die näher am Geld sind

Je weiter eine Option aus dem Geld ist, desto günstiger ist sie. D. h. also um hohe Prämieneinnahmen zu generieren, ist es sinnvoller, Optionen zu verkaufen, die näher am Geld sind. Natürlich sollte man nun keine Optionen im Geld verkaufen, hier ist der statistische Vorteil nicht mehr auf unserer Seite. Um aber mehr Prämie zu kassieren, könnte man mit der Option näher an‘s Geld gehen als gewöhnlich.

5. Verkauf von Optionen mit hoher impliziten Volatilität

Eine Option besteht aus innerem Wert und Zeitwert. Der Zeitwert wiederum besteht aus Zinsanteil und impliziter Volatilität, somit führt eine hohe implizite Volatilität automatisch zu einer höheren Optionsprämie. Außerdem verliert die verkaufte Option schnell an Wert, verringert sich die implizite Volatilität wieder und die Wahrscheinlichkeit für einen weiteren Anstieg der Volatilität ist geringer.

Verkauf von Optionen bei einer hohen IV. Hier am Beispiel der impliziten Volatilität des S&P 500 VIX

Fazit

Mit diesen 5 Strategien kann man höhere Prämieneinnahmen realisieren. Natürlich lassen sich die Prämien nicht ins Unendliche steigern und das zusätzliche Risiko muss immer abgewogen werden.

Hinweis:

Dieser Beitrag dient nur der Information und stellt keine Aufforderung zum Kauf oder Verkauf der erwähnten Wertpapiere dar. Der Handel mit börsennotierten Wertpapieren kann zum Teil erheblichen Kursschwankungen unterliegen, die zu erheblichen Verlusten bis hin zum Totalverlust führen können. Bei jeder Anlageentscheidung, die Sie aufgrund von Informationen, welche aus Inhalten dieser Seite hervorgehen, treffen, handeln Sie immer eigenverantwortlich, auf eigene Gefahr und eigenes Risiko. Die auf dieser Seite zur Verfügung gestellten Inhalte, wie z.B. Handelssignale und Analysen, beruhen auf sorgfältiger Recherche, welchen Quellen Dritter zugrunde liegen. Diese Quellen werden von dem Autor als vertrauenswürdig und zuverlässig erachtet. Der Autor übernimmt gleichwohl keinerlei Gewährleistung für die Aktualität, Richtigkeit oder Vollständigkeit der Inhalte und haftet nicht für materielle und/oder immaterielle Schäden, die durch die Nutzung oder Nichtnutzung der Inhalte oder durch die Nutzung fehlerhafter und unvollständiger Inhalte verursacht wurden.