Der Iron Butterfly ist eine besondere Abwandlung des Iron Condors. Denn Short Call und Short Put sind auf denselben Strike gelegt, meist auf die At-the-Money Optionen. Doch wie kann man mit einer solchen Strategie Geld verdienen, denn am Ende der Laufzeit ist ja eine der Optionen in der Praxis immer im Geld? Die Antwort und alles über die Iron Butterfly Strategie gibt’s in diesem Blogbeitrag!

Was ist die Iron Butterfly Strategie?

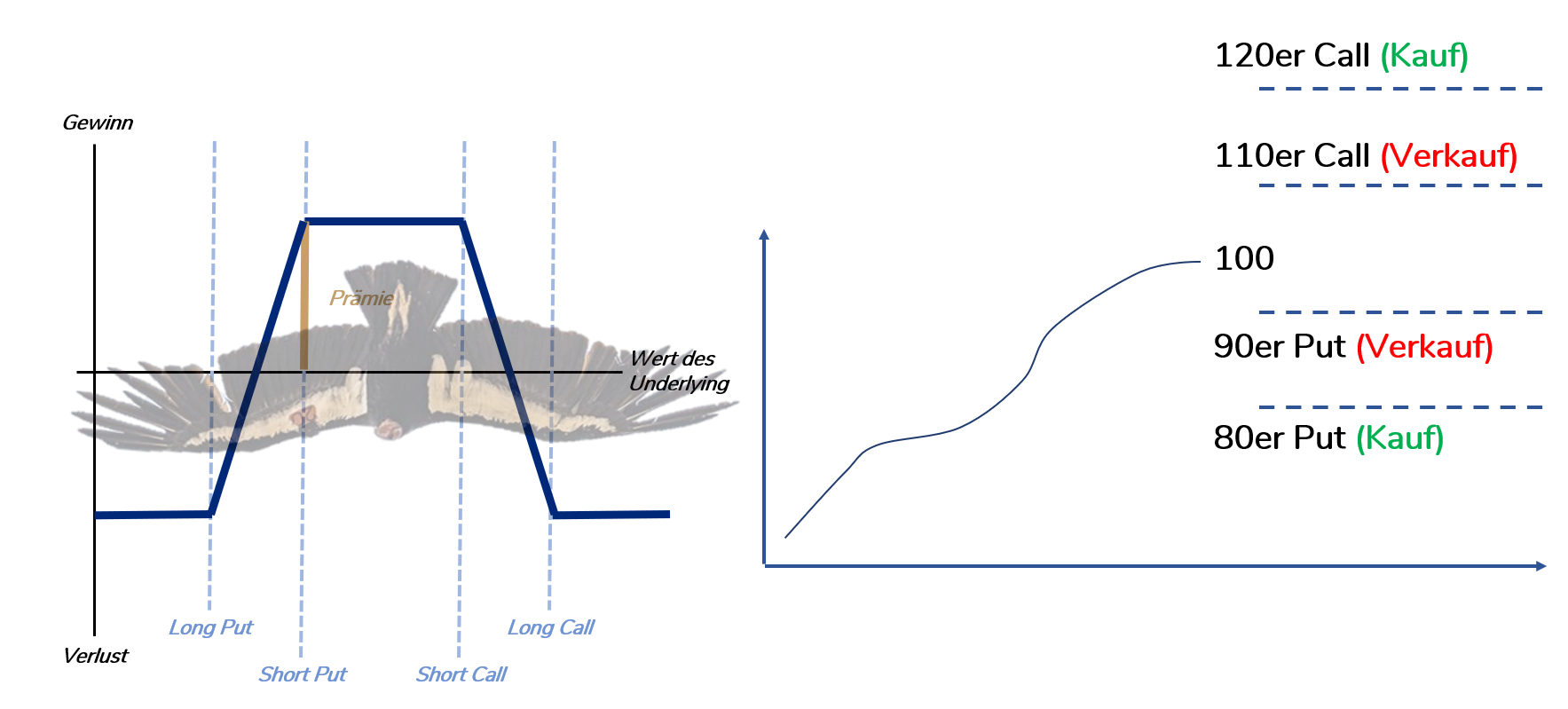

Ein Iron Butterfly ist dem Iron Condor sehr ähnlich. Zunächst wird die Strategie aus einem Bull Put Spread und einem Bear Call Spread konstruiert. Zusammen ergeben diese beiden Optionsstrategien einen Iron Condor. Bei einem gewöhnlichen Iron Condor liegen aber die Short-Optionen jeweils aus dem Geld, d.h. der Short Call liegt über dem aktuellen Preis des Underlyings und der Short Put darunter. Bei einem Iron Butterfly sind beide Optionen auf dem gleichen Strike, und zwar am Geld auf der At-the-Money Option.

Beispiel für einen Iron Condor

Ein klassischer Iron Condor besteht wie erwähnt aus einem Bull Put Spread und einem Bear Call Spread und ist die Grundlage für einen Iron Butterfly. In der Grafik erkennt ihr, dass der Basispreis des Underlyings bei 100 steht und darüber ein 110/120er Bear Call Spread liegt, darunter ein 90/80er Bull Put Spread:

Da es sich um eine Stillhalterstrategie mit begrenztem Risiko handelt, erhält der Verkäufer des Iron Condors eine Optionsprämie, z.B. $ 200. Das maximale Risiko ist auf den Abstand der Long und Short Strikes begrenzt, in diesem Beispiel beträgt dieser 10 Punkte * Multiplikator 100 = $ 1.000. Da die Optionsprämie in jedem Fall behalten werden darf, beträgt das reale Risiko $ 1.000 – $ 200 = $ 800, ein Verhältnis von 1:4.

Beispiel für einen Iron Butterfly

Im Gegensatz zum Iron Condor liegen beim Iron Butterfly die beiden Short-Optionen der komplexen Optionsstrategie auf dem gleichen Strike, meist auf der At-the-Money Option. Im folgenden Beispiel liegen die Optionen des Short Puts und Short Calls auf dem aktuellen Basiswert des Underlyings von 100. Jeweils darüber und darunter werden im Abstand von 20 Punkten zur Risikoreduzierung Long-Optionen hinzugekauft.

Da die At-the-Money Option aber wesentlich mehr Optionsprämie mit sich bringt als eine Out-of-the-Money Option ist die gesamte Stillhalterprämie deutlich höher als bei einem Iron Condor. In diesem Beispiel beträgt die Prämie $ 1.000, das maximale Risiko kalkuliert sich wiederum aus dem Abstand zwischen Long- und Short-Option, in diesem Fall 20 Punkte * Multiplikator 100 = $ 2.000. Die Optionsprämie darf aber in jedem Fall behalten werden und somit beträgt das reale maximale Risiko $ 2.000 – $ 1.000 = $ 1.000, also ein Verhältnis von 1:2.

Videotipp „So lassen sich ATM-Optionen optimal nutzen“: https://youtu.be/YQLWe_l0RoM

Wie kann man mit der Iron Butterfly Strategie Gewinne erzielen?

Bei den meisten Stillhalterstrategien setzt man darauf, dass am Ende der Laufzeit die Optionen wertlos verfallen. Doch das ist bei der Iron Butterfly Strategie kaum möglich, denn für einen wertlosen Verfall müssten die Optionen am Ende der Laufzeit tickgenau auf dem Strikepreis enden. Theoretisch möglich, aber eher eine akademische Diskussion. Für die Praxis setzt man bei der Iron Butterfly Strategie vielmehr auf den sehr hohen Zeitwertverfall der At-the-Money Optionen und schließt den gesamten Trade, falls dieser beispielsweise 30 – 50 % der eingenommenen Prämie erreicht.

Praktisches Beispiel für einen Iron Butterfly

Für die praktische Umsetzung der Iron Butterfly Strategie eignen sich insbesondere SPX-Optionen, da diese Cash gesettelt sind und man sich keine Gedanken hinsichtlich der Andienung des Underlyings machen muss.

Videotipp „Cash Settlement von (SPX) – Optionen“: https://youtu.be/womeRGrfQQU

Der Preis des SPX steht bei 3.790, für dieses Beispiel nehmen wir die „runden“ 3.800er Strikes. Die Long-Optionen wählen wir jeweils 200 Punkte entfernt, also den 4.000er Long Call bzw. 3.600er Long Put. Die Laufzeit beträgt 29 Tage. Die Prämie für diese Strategie ist mit $ 147 * Multiplikator 100 = $ 14.700 sehr groß. Das maximale Risiko beträgt 200 Punkte (Abstand zwischen Long- und Short-Option) * Multiplikator 100 = $ 20.000. Da aber die eingenommene Prämie sehr groß ist, beträgt das maximale Risiko der Strategie nur $ 20.000 – $ 14.700 = $ 5.300. Natürlich würde sich solch ein Trade auch mit deutlich kleineren aber auch größeren Prämien umsetzen lassen.

Ein realistisches Gewinntarget für diesen Trade könnte beispielsweise $ 5.000 sein, da wie erwähnt der maximale Gewinn in der Praxis unrealistisch zu erreichen ist.

Fazit

Mit einem Iron Butterfly ist es möglich mit einer risikobegrenzten Optionsstrategie auf den maximalen Zeitwertverfall zu setzen. Insbesondere in Phasen von hoher Volatilität kann man mit dieser Strategie sehr gute Optionsprämien einnehmen. Die maximale Prämie ist dabei ein unrealistisches Gewinntarget, vielmehr sollte sich ein Stillhalter mit einem Teil dieser Optionsprämie als Gewinn zufriedengeben.

Häufige Fragen zum Iron Butterfly

Was ist ein Iron Butterfly?

Ein Iron Butterfly ist eine komplexe Optionsstrategie, bei der die Short Call & Short Put Option auf demselben Strike liegen. Zusätzlich wird das maximale Risiko mit darüber bzw. darunterliegenden Long-Optionen limitiert.

Erreicht man den maximalen Gewinn eines Iron Butterflys?

Um den maximalen Gewinn eines Iron Butterflys zu erzielen, muss am Ende der Laufzeit das Underlying genau beim Strike der Short-Optionen stehen. Das ist in der Praxis unrealistisch, daher sollte man sich mit einem Teilgewinn der maximalen Prämie begnügen.

Was ist ein realistisches Gewinntarget für einen Iron Butterfly?

Den maximalen Gewinn eines Iron Butterflys zu realisieren ist unrealistisch. In der Praxis verwenden wir ca. 30 bis 50 % der maximalen Prämie als Gewinntarget.

Was ist das maximale Risiko eines Iron Butterflys?

Das maximale Risiko eines Iron Butterfly ist erreicht, wenn am Ende der Laufzeit der Preis des Underlyings über dem Long Call bzw. unter dem Long Put steht. Das Risiko berechnet sich aus dem Abstand zwischen Short- und Long-Optionen abzüglich der eingenommenen Optionsprämie.

Wie unterscheidet sich ein Iron Condor zu einem Iron Butterfly?

Ein Iron Condor und ein Iron Butterfly sind sehr ähnlich. Ein Iron Butterfly ist ein Iron Condor, bei dem die Short Put und Short Call Option auf demselben Strike liegen.

Hinweis:

Dieser Beitrag dient nur der Information und stellt keine Aufforderung zum Kauf oder Verkauf der erwähnten Wertpapiere dar. Der Handel mit börsennotierten Wertpapieren kann zum Teil erheblichen Kursschwankungen unterliegen, die zu erheblichen Verlusten bis hin zum Totalverlust führen können. Bei jeder Anlageentscheidung, die Sie aufgrund von Informationen, welche aus Inhalten dieser Seite hervorgehen, treffen, handeln Sie immer eigenverantwortlich, auf eigene Gefahr und eigenes Risiko. Die auf dieser Seite zur Verfügung gestellten Inhalte, wie z.B. Handelssignale und Analysen, beruhen auf sorgfältiger Recherche, welchen Quellen Dritter zugrunde liegen. Diese Quellen werden von dem Autor als vertrauenswürdig und zuverlässig erachtet. Der Autor übernimmt gleichwohl keinerlei Gewährleistung für die Aktualität, Richtigkeit oder Vollständigkeit der Inhalte und haftet nicht für materielle und/oder immaterielle Schäden, die durch die Nutzung oder Nichtnutzung der Inhalte oder durch die Nutzung fehlerhafter und unvollständiger Inhalte verursacht wurden.