Ein wichtiger Optionsgrieche ist das Gamma. Das Gamma einer Option nimmt direkt Bezug auf das Delta und gibt an, wie sich das Delta verändert, wenn der Kurs des Underlyings um $ 1 schwankt.

In diesem Blogbeitrag erklären wir euch das Gamma an Beispielen und zeigen, was es bei diesem Optionsgriechen beim praktischen Handel zu beachten gibt.

Das Wichtigste in Kürze

- Gamma gibt die Änderungsrate des Deltas an, falls sich der Basiswert um $ 1 bewegt

- Gamma ist für Short-Optionen immer negativ, für Long-Optionen immer positiv

- Je näher die Option am Geld ist, desto größer wird das Gamma

- Je kürzer die Restlaufzeit ist, desto größer sind die Schwankungen des Gammas

- Gamma kann Werte zwischen 0 und 1 annehmen

Die mathematische Bedeutung des Gammas einer Option

Mathematisch gesehen ist das Gamma die zweite Ableitung der Black Scholes Formel, die für die theoretische Erklärung des Optionspreises verwendet wird. Eine Ableitung ist immer eine „Änderung“ und da es sich um die zweite Ableitung handelt, ist es die „Änderung der Änderung“. Die erste Ableitung ist das Delta.

Verändert sich das Underlying einer Option um $ 1, dann ändert sich das Delta um den Betrag des Gammas. Das Gamma kann dabei Werte zwischen 0 und 1 annehmen.

Beispiel: Steigt bei einer Long Call Option mit einem Delta von 0,50 und einem Gamma von 0,05 der Preis des Underlyings um $ 1, dann steigt das Delta um das Gamma auf 0,55 (0,50 + 0,05).

Options-Griechen

– Delta, Gamma, Vega, Theta im Optionshandel

Ausführliche Erklärung & Beispiele

Die Welt des Optionshandels ist voller kurioser Bezeichnungen. Zu diesen Begriffen zählen zweifellos die “Optionsgriechen”. Dabei handelt es sich um hilfreiche Berechnungen für den Handel mit Optionen, für die Optionstrader diese griechischen Symbole verwenden. Wie diese Kennzahlen im Optionshandel genau funktionieren und wie man sie zum Vorteil nutzen kann […] weiterlesen

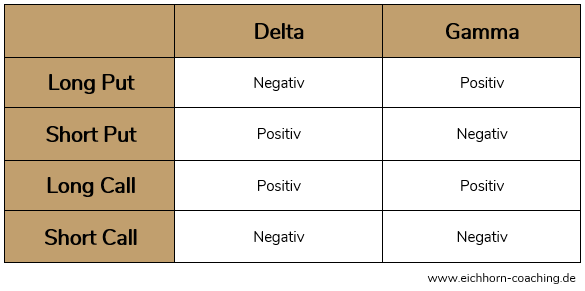

Bedeutung des Gammas bei Long- und Short-Optionen

Das Gamma ist bei Long-Optionen immer positiv, bei Short-Optionen immer negativ. Dieser Zusammenhang gilt übrigens auch für das Vega von Optionen, also der Volatilitäts-Komponente.

Da wir meistens als Stillhalter im Markt unterwegs sind, also Optionen verkaufen, sind wir auch meistens „Gamma Short“.

Beispiel für das Gamma bei verschiedenen Optionen

Gamma Long-Call-Option

Bei einem Out of the Money Long Call mit einem positiven Delta von 0,35 und einem Gamma von 0,03 steigt das Underlying um $ 1. Damit verändert sich das Delta um das Gamma und steigt also auf 0,38 (0,35 +0,03) an.

Gamma Short-Call-Option

Ein In the Money Short Call hat ein negatives Delta von -0,75 und somit auch ein negatives Gamma, in diesem Fall von -0,05. Steigt nun der Preis des Underlyings um $ 1 an, dann läuft auch der Optionspreis gegen den Stillhalter. In diesem Fall verändert sich das Delta um das Gamma auf – 0,80 (-0,75 + (-0,05)).

Gamma Long-Put-Option

Eine Out of the Money Long Put Option hat ein negatives Delta von -0,35 und ein positives Gamma von 0,03. Steigt nun der Preis des Underlyings um $ 1 dann verändert sich das Delta auf -0,32 (- 0,35 + 0,03).

Gamma Short-Put-Option

Ein At the Money Short Put hat ein positives Delta von 0,50 und ein negatives Gamma von -0,05. Steigt nun der Preis des Underlyings um $ 1, dann sinkt das Delta auf 0,45 (0,50 +(- 0,05)).

In der folgenden Tabelle ist der Zusammenhang zwischen Delta und Gamma in Abhängigkeit von der grundsätzlichen Optionsstrategie dargestellt:

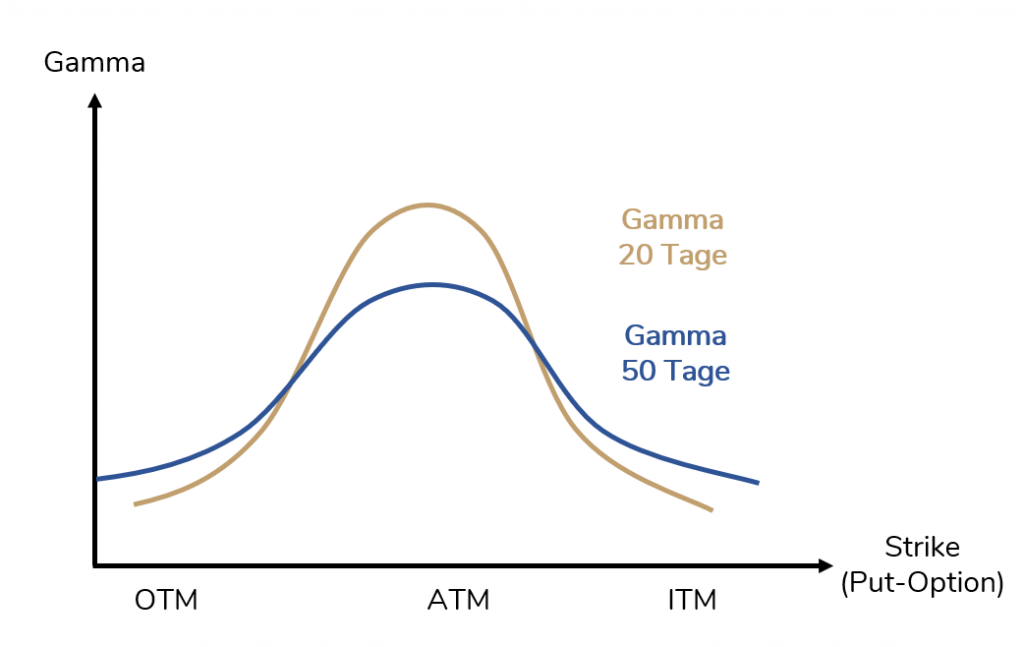

Gamma in Abhängigkeit von der Restlaufzeit der Option

Das Gamma ist abhängig von der Laufzeit einer Option. Je kürzer die Restlaufzeit einer Option ist, desto stärker schwankt auch das Gamma. Bei einer At the Money-Option ist das Gamma der kürzerlaufenden Option größer als das Gamma der länger laufenden Option. Das bedeutet, dass das Delta einer Option und damit der Optionspreis bei kürzeren Restlaufzeiten bei kleineren Schwankungen des Preises des Underlyings stärker schwankt als bei längeren Laufzeiten:

Bedeutung des Gammas für die Risikominimierung

Das Gamma ist bei Optionen mit einer kürzeren Restlaufzeit größer als bei länger laufenden Optionen. Damit steigt die Gefahr, dass bei einem Stillhaltergeschäft mit einer kurzen Laufzeit der Optionspreis bereits bei einer kleineren Schwankung des Underlyings stärker schwankt. Um dieses „Gamma-Risiko“ zu minimieren, empfiehlt es sich daher, nackte Optionen mit einer Restlaufzeit von weniger als 20 Tagen vorzeitig zu schließen.

Merke: Das Gamma lässt den Optionspreis bei kurzen Restlaufzeiten stark schwanken. Daher sollten Stillhalter Positionen mit weniger als 20 Tagen Restlaufzeit vorzeitig glattstellen.

Was ist ein Gamma Squeeze?

Der Gamma Squeeze einer Aktie ist ein extremes Marktereignis. Verkauft ein Market Maker beispielsweise Call-Optionen auf eine Aktie, dann hat er ein Risiko, wenn die Preise steigen sollten. Um dieses Risiko abzusichern, kauft er Aktien. Steigt nun der Aktienkurs eines Unternehmens sehr schnell an, müssen weitere Aktien zur Absicherung der Short-Call-Optionen gekauft werden. Somit steigt das Delta dieser Optionen sehr schnell an, die Beschleunigung dieser Kursbewegung wird durch das Gamma ausgedrückt und es kann zu einem Gamma Squeeze kommen.

Beispiel eines Gamma Squeeze bei der Gamestop-Aktie

Gamestop hat PC-Spiele in stationären Filialen vertrieben, ein Geschäftsmodell, das der digitalen Konkurrenz wie Amazon und Co. nicht gewachsen war. Dementsprechend sahen die Zukunftserwartungen für die Aktie nicht gut aus und die Aktie wurde gerade von vielen institutionellen Händler geshortet.

Damit diese Händler kein „blindes“ Upside-Risiko am Markt haben, kaufen sie zur Absicherung günstige Out-of-the-Money Long Call Optionen, um sich gegen einen eventuellen Kursanstieg abzusichern. Diese Call-Optionen werden vom Market Maker verkauft, der wiederum selbst Aktien kauft, um das Risiko eines Preisanstieges abzusichern.

Nun gab es bei Gamestop die „Rebellion“ der Kleinanleger, die sich in Reddit-Foren abgesprochen haben und massiv die Aktie gekauft haben. Diese Anleger kaufen die Aktie entweder direkt oder kaufen sich sehr günstige Out-of-the-Money Call-Optionen als Spekulation. Je kürzer die Restlaufzeit einer solchen Option ist, desto günstiger sind diese.

Steigen nun die Kurse, gewinnen auch diese ehemals günstigen Call-Optionen im Preis. Nun stellen zum einen die institutionellen Händler ihre Short-Positionen glatt, was zu weiterem Kaufdruck auf die Aktie führt. Gleichzeitig kommen die Market Maker in die Bredouille und müssen ihre Short-Call-Optionen mit Aktienkäufen absichern. Dadurch entsteht ein enormer Kaufdruck auf die Aktie. Somit ändert sich auch das Delta sehr schnell und die Beschleunigung dieser Bewegung ist das Gamma. Wie wir gelernt haben, ist das Gamma bei kurzlaufenden Optionen größer als bei länger laufenden, wodurch dieser Effekt verstärkt wird, und es kommt zum Gamma Squeeze.

Fazit

Das Gamma einer Option ist die Veränderung des Deltas. Auch wenn das Gamma nicht der wichtigste Optionsgrieche ist, muss man verstehen, dass insbesondere bei kürzeren Laufzeiten der Effekt stärker wird und der Optionspreis dadurch stärker schwanken kann. Stillhalter sollten daher Trades mit weniger als 20 Tagen Restlaufzeit vorzeitig schließen.

Häufige Fragen zum Optionsgriechen Gamma

Was ist das Gamma bei Optionen?

Das Gamma einer Option nimmt direkt Bezug auf das Delta und gibt an, wie sich das Delta verändert, wenn der Kurs des Underlyings um $ 1 schwankt.

Wie findet man das Gamma einer Option?

Das Gamma einer Option findet man in Handelsplattformen wie der TraderWorkstation oder Tastyworks in den Optionsketten. Das Gamma ist einer der Griechen neben dem Delta, Vega oder Theta.

Was ist ein Gamma Squeeze?

Bei steigenden Aktienkursen gewinnen Long-Call-Optionen. Market Maker, die diese Optionen verkauft haben, müssen Aktien kaufen, um das Risiko abzusichern, so dass der Kurs zusätzlich ansteigt. Somit steigt das Delta dieser Call-Optionen schnell an und die Beschleunigung dieser Entwicklung ist das Gamma und es kommt zu einem Gamma Squeeze.

Was gibt das Gamma bei einer Option an?

Das Gamma gibt die Änderungsrate des Deltas einer Option an.

Hinweis:

Dieser Beitrag dient nur der Information und stellt keine Aufforderung zum Kauf oder Verkauf der erwähnten Wertpapiere dar. Der Handel mit börsennotierten Wertpapieren kann zum Teil erheblichen Kursschwankungen unterliegen, die zu erheblichen Verlusten bis hin zum Totalverlust führen können. Bei jeder Anlageentscheidung, die Sie aufgrund von Informationen, welche aus Inhalten dieser Seite hervorgehen, treffen, handeln Sie immer eigenverantwortlich, auf eigene Gefahr und eigenes Risiko. Die auf dieser Seite zur Verfügung gestellten Inhalte, wie z.B. Handelssignale und Analysen, beruhen auf sorgfältiger Recherche, welchen Quellen Dritter zugrunde liegen. Diese Quellen werden von dem Autor als vertrauenswürdig und zuverlässig erachtet. Der Autor übernimmt gleichwohl keinerlei Gewährleistung für die Aktualität, Richtigkeit oder Vollständigkeit der Inhalte und haftet nicht für materielle und/oder immaterielle Schäden, die durch die Nutzung oder Nichtnutzung der Inhalte oder durch die Nutzung fehlerhafter und unvollständiger Inhalte verursacht wurden.