Das Delta ist einer der wichtigsten Optionsgriechen. Delta bezeichnet stets eine Veränderung – und der Optionshandel ist dabei keine Ausnahme. Hier bezieht sich das Delta einer Option auf die Kursveränderung des Basiswertes. Das Delta einer Option zeigt an, was mit dem Optionspreis passiert, wenn sich der Kurs der Underlyings um genau $ 1 verändert.

Das Wichtigste in Kürze

- Einflussgröße auf den Optionspreis, wenn sich der Kurs des Basiswertes um $ 1 ändert

- kann Werte zwischen -1 und 1 annehmen

- immer positiv bei einer Call-Option

- immer negativ bei einer Put-Option

- kleines Delta: hohe Wahrscheinlichkeit, dass die Option am Ende der Laufzeit "Out of the Money" ist

- großes Delta: hohe Wahrscheinlichkeit, dass die Option am Ende der Laufzeit "In the Money" ist

Wie wird das Delta ermittelt?

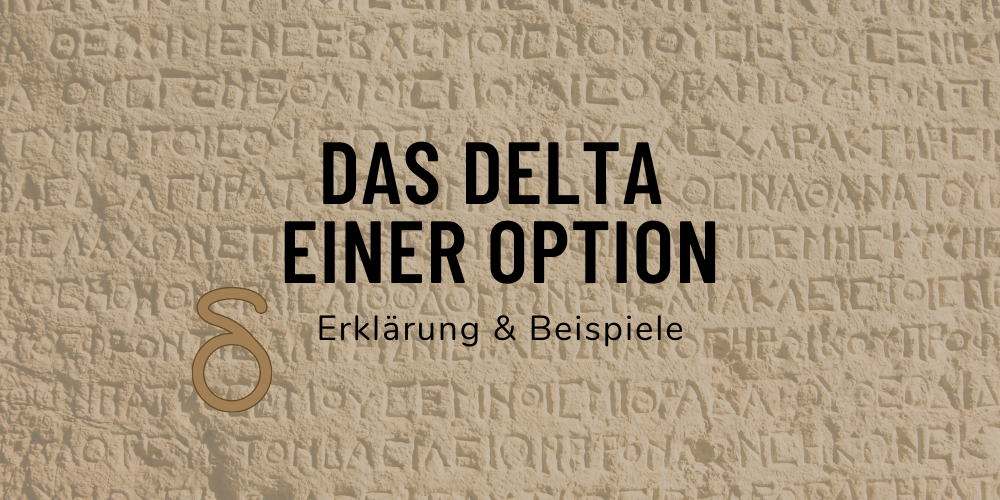

Das Delta von Put-Optionen bewegt sich zwischen -1 und 0, das Delta von Call-Optionen zwischen 0 und +1. Verändert sich der Kurs des Underlyings um $ 1, dann verändert sich der Preis der Option um das Delta.

Da alle Griechen immer vom Kauf einer Option ausgehen, kann das Delta bei Call-Optionen ausschließlich positiv sein. Denn steigt der Wert des Underlyings um einen Dollar, muss auch der Wert einer Kauf-Option (Call) ansteigen. Bei Put-Optionen ist das Gegenteil der Fall, so dass unser Delta immer nur negativ sein kann.

Beispiele für das Delta

Delta einer Call-Option

Eine Call-Option auf die Apple-Aktie hat einen Optionspreis von $ 2. Das Delta der Option beträgt 0,20. Die Apple-Aktie steigt nun um $ 1 von $ 100 auf $ 101.

Damit steigt auch der Optionspreis um das Delta auf $ 2,20 ($ 2 + 0,20).

Fällt die Apple-Aktie hingegen um $ 1 auf $ 99, dann sinkt der Optionspreis um das Delta auf $ 1,80 ($ 2 – 0,20).

Delta einer Put-Option

Eine Put-Option auf die Microsoft-Aktie hat einen Optionspreis von $ 1 und das Delta der Option beträgt -0,10.

Die Microsoft-Aktie steigt nun um $ 1 von $ 250 auf $ 251. Damit ändert sich der Optionspreis um das Delta auf $ 0,90 ($ 1 + (-0,10)).

Fällt der Kurs hingegen um $ 1 auf $ 249, dann steigt der Optionspreis um das Delta auf $ 1,10 ($ 1 – (-0,10)).

Tipp: Das Delta kann man in Handelsplattformen wie der Trader Workstation oder Tastyworks finden. Aber auch Online-Portale wie Barchart stellen diese Informationen zur Verfügung (unbezahlte Werbung, weil Nennung, keine Affiliate Links!).

Das Delta ist kein konstanter Wert, sondern dynamisch. Steigt bei einer Call-Option der Preis des Underlyings an, dann steigt der Optionspreis um das Delta. Das Delta selbst steigt aber auch durch den Preisanstieg. Fällt hingegen der Preis des Underlyings, dann sinkt der Optionspreis um das Delta. Das Delta selbst sinkt dadurch ebenfalls. Diese Änderungsrate des Deltas einer Option wird auch als Gamma bezeichnet.

Wichtig: Je weiter eine Option im Geld (In the Money) ist, desto größer ist auch das Delta. Je weiter eine Option aus dem Geld ist (Out of the Money), desto geringer ist auch das Delta. Mehr zur Moneyness

Diesen Zusammenhang zeigt die folgende Grafik:

Sonderfälle sind Optionen, die genau am Geld verkauft werden (At the Money Option), das heißt, dass der Strike-Preis dem Underlying entspricht. Diese Optionen, egal ob Put oder Call, haben ein Delta von 0,50.

Tipp: Zum Delta haben wir auch ein Video auf unserem YouTube-Kanal veröffentlicht:

Das Delta einer Option und die Wahrscheinlichkeit

Der Optionshandel ist ein Handel mit Wahrscheinlichkeiten. Bei einem Stillhaltergeschäft, also dem Verkauf einer Option, ist das Ziel, dass sich der Preis des Underlyings nicht in Richtung des Strikes der Option bewegt. Wurde beispielsweise für einen Cash Secured Put eine Put-Option aus dem Geld verkauft, dann sollte der Kurs der Aktie idealerweise steigen, seitwärts laufen oder nur leicht fallen. Fällt der Kurs stark, dann kann am Ende der Laufzeit die Option im Geld liegen und im Fall eines Short Puts wird die Aktie angedient (roter Pfeil):

Je weiter eine Option aus dem Geld verkauft wird, desto weiter entfernt ist der Strike und die Wahrscheinlichkeit ist geringer, dass das Underlying den Strike erreichen wird. Je weiter der Strike entfernt ist, desto geringer ist auch das Delta. Somit hat ein geringeres Delta auch eine niedrige Wahrscheinlichkeit, dass die Option am Ende der Laufzeit „In the Money“ ist. Umgekehrt ist die Wahrscheinlichkeit bei einem geringen Delta groß, dass die Option wertlos verfällt.

Als grobe Faustformel gibt das Delta einer Option an, wie groß die Wahrscheinlichkeit eines wertlosen Verfalls ist. Hat eine Put-Option ein Delta von 0,10, dann liegt die Wahrscheinlichkeit bei ca. 10 %, dass sie am Ende der Laufzeit In the Money ist, bzw. bei 90 %, dass sie wertlos verfällt.

Wird eine Option At the Money verkauft, ist die Wahrscheinlichkeit 50 / 50, denn der Kurs kann entweder steigen oder fallen oder gleichbleiben. Die At the Money Optionen haben ein Delta von 0,50 und somit liegt auch die Wahrscheinlichkeit bei 50 %, dass die Option am Ende der Laufzeit wertlos verfällt.

Cash Secured Put Guide

Ausführliche Erklärung & Beispiele

Ein Cash Secured Put ist eine beliebte Optionsstrategie für Investoren, um Aktien zu einem Wunschpreis günstig zu kaufen. Der Handel mit Cash Secured Puts kann für Investoren eine zusätzliche Rendite von ca. 8-10 % im Jahr bringen, ohne dass sie dabei ein größeres Risiko einzugehen müssen. […] weiterlesen

Praktische Tipps zum Handel mit dem Delta

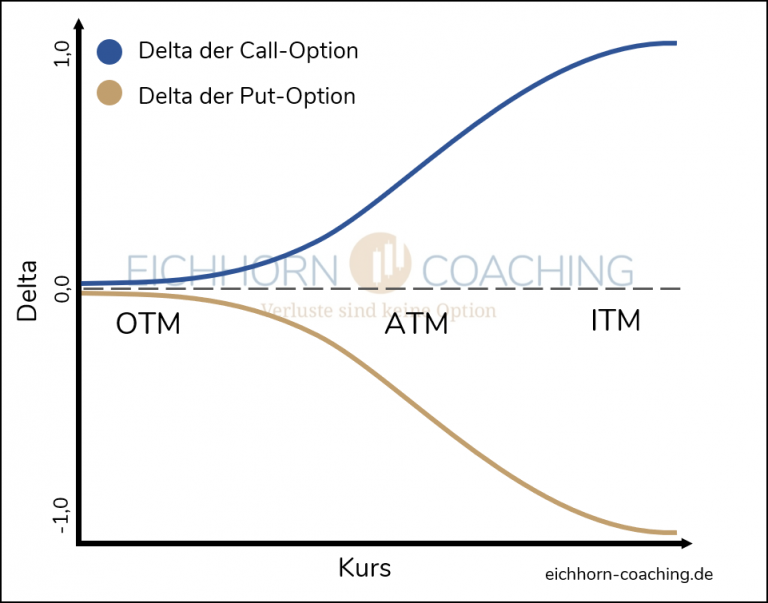

Mit Hilfe des Deltas einer Option kann der Strike für einen Optionstrade herausgesucht werden. Sind wir als Stillhalter tätig und verkaufen beispielsweise eine Put-Option, dann ist unser Ziel, dass die Option wertlos verfällt. Je weiter entfernt der Strike ist, desto eher erreichen wir unser Ziel eines wertlosen Optionsverfalls. Je kleiner also das Delta der Option ist, desto höher ist unsere Erfolgswahrscheinlichkeit. Allerdings sinkt mit einem kleinen Delta auch die Optionsprämie. Im Folgenden haben wir euch anhand von Put-Optionen mit einer Restlaufzeit von 38 Tagen am Beispiel des S&P 500 ETF SPY diesen Zusammenhang dargestellt.

Zusammenhang Delta einer Option und Optionspreis

Der SPY notiert bei ca. $ 418, somit hat die At the Money-Put-Option ein Delta von -0,50. Gleichzeitig ist der Optionspreis mit ca. $ 9 sehr groß. Je weiter entfernt nun der Strike gewählt wird, umso kleiner wird das Delta und damit die Wahrscheinlichkeit höher, dass die Option wertlos verfällt. Beispielsweise hat der 382er Strike nur noch ein Delta von -0,14. Die mögliche Optionsprämie ist aber ebenfalls deutlich gesunken auf einen Wert von $ 2,30.

Als Händler müssen wir daher einen Kompromiss aus akzeptabler Optionsprämie bei gleichzeitig guter Erfolgsaussicht des Stillhaltergeschäfts finden. Aus unserer Sicht eignen sich z.B. für den Handel von Cash Secured Puts Optionen, die in einem Delta-Bereich zwischen -0,10 bis -0,20 liegen.

Anmerkung: Natürlich ist die Optionsprämie nicht nur vom Delta, sondern auch von Theta, Gamma oder Vega abhängig. Eine Out of the Money-Option hat beispielsweise auch einen geringeren Zeitwert (Theta), deshalb soll das gezeigte Beispiel nur zur Veranschaulichung des Zusammenhangs zwischen Optionspreis und Delta dienen.

Options-Griechen

– Delta, Gamma, Vega, Theta im Optionshandel

Ausführliche Erklärung & Beispiele

Die Welt des Optionshandels ist voller kurioser Bezeichnungen. Zu diesen Begriffen zählen zweifellos die “Optionsgriechen”. Dabei handelt es sich um hilfreiche Berechnungen für den Handel mit Optionen, für die Optionstrader diese griechischen Symbole verwenden. Wie diese Kennzahlen im Optionshandel genau funktionieren und wie man sie zum Vorteil nutzen kann […] weiterlesen

Fazit

Das Delta ist vermutlich der am einfachsten verständliche Optionsgrieche, aber auch einer der wichtigsten. Ist der absolute Wert des Deltas einer Option klein, dann ist der Out of the Money-Strike einer Option weit vom aktuellen Preis des Underlyings entfernt. Ist der Wert hingegen groß, dann ist die Option näher am Geld. Beträgt das Delta einer Option mehr als 0,5 dann ist die Option sogar im Geld.

Für Stillhaltergeschäfte suchen wir Optionen in einem Bereich zwischen 0,10 und 0,20 bei Call-Optionen bzw. -0,10 und -0,20 bei Put-Optionen, da wir hier ein akzeptables Verhältnis aus Optionsprämie und Wahrscheinlichkeit eines wertlosen Verfalls erreichen können.

Häufige Fragen zum Optionsgriechen Delta

Was gibt das Delta an?

Das Delta einer Option gibt die Änderungsrate des Optionspreises an, falls sich das Underlying um $ 1 verändert.

Wenn sich der Preis des Underlyings ändert, ändert sich dann auch das Delta der Option?

Ändert sich das Underlying um $ 1, so ändert sich der Optionspreis um das Delta. In diesem Zuge ändert sich aber auch das Delta, welches sich selbst um das Gamma ändert.

Wie findet man das Delta einer Option?

Das Delta einer Option findet man in gängigen Handelsplattformen wie der TraderWorkstation von Interactive Brokers. Dort muss man in der Optionskette die Spalte „Delta“ einblenden und kann dann die Auswahl der richtigen Option treffen. Alternativ kann man auch Plattformen wie Barchart nutzen um das Delta einer Option zu finden.

Für was ist das Delta einer Option wichtig?

Das Delta einer Option gibt die Wahrscheinlichkeit an, ob die Option am Ende der Laufzeit wertlos verfällt. Ist das Delta klein, dann ist die Wahrscheinlichkeit hoch, dass das Underlying den Strike-Preis nicht erreichen wird.

Wie wird das Delta einer Option berechnet?

Das Delta einer Option wird anhand der Black-Scholes Formel berechnet. Allerdings ist eine manuelle Berechnung nicht notwendig, denn mit den gängigen Handelsplattformen können wir den Wert auslesen.

Was sind die Optionsgriechen?

Die Optionsgriechen sind Kennzahlen mit denen Optionshändler die Entwicklung des Optionspreises in Abhängigkeit verschiedener Einflussfaktoren berechnen können.

Hinweis:

Dieser Beitrag dient nur der Information und stellt keine Aufforderung zum Kauf oder Verkauf der erwähnten Wertpapiere dar. Der Handel mit börsennotierten Wertpapieren kann zum Teil erheblichen Kursschwankungen unterliegen, die zu erheblichen Verlusten bis hin zum Totalverlust führen können. Bei jeder Anlageentscheidung, die Sie aufgrund von Informationen, welche aus Inhalten dieser Seite hervorgehen, treffen, handeln Sie immer eigenverantwortlich, auf eigene Gefahr und eigenes Risiko. Die auf dieser Seite zur Verfügung gestellten Inhalte, wie z.B. Handelssignale und Analysen, beruhen auf sorgfältiger Recherche, welchen Quellen Dritter zugrunde liegen. Diese Quellen werden von dem Autor als vertrauenswürdig und zuverlässig erachtet. Der Autor übernimmt gleichwohl keinerlei Gewährleistung für die Aktualität, Richtigkeit oder Vollständigkeit der Inhalte und haftet nicht für materielle und/oder immaterielle Schäden, die durch die Nutzung oder Nichtnutzung der Inhalte oder durch die Nutzung fehlerhafter und unvollständiger Inhalte verursacht wurden.