Die Kombination aus einem langfristig ausgerichteten Investmentansatz und dem aktiven Handel von Optionen stellt für uns eine der besten Anlagemöglichkeiten dar. Wir selbst trennen dabei die Depots vollständig voneinander. Ist das aber die beste Lösung oder sollte man lieber ein großes Konto verwalten? Die Antwort kann man nicht schwarz-weiß beantworten, für beide Varianten gibt es Argumente. Im Folgenden möchten wir 4 Aspekte diskutieren, die euch bei eurer Entscheidung helfen werden.

1. Bessere Ausnutzung der Margin

In unseren aktiven Depots haben wir eine relativ geringe Margin-Auslastung. Der Handel mit Future-Optionen hat durchschnittlich nur etwa 20%-Margin Auslastung. Wir folgen dem Credo „Weniger ist mehr“ und bleiben lieber einmal mehr an der Seitenlinie stehen, schlagen dann aber auch selbstbewusst bei guten Gelegenheiten zu.

Rechnen wir einmal folgendes Fallbeispiel. Das Investmentdepot A und das Optionsdepot B sind jeweils 100.000 Euro groß. Depot A ist gut bestückt mit Aktien und einigen Cash-Secured-Puts und hat eine Margin-Auslastung von ca. 30%. Das ist aus unserer Sicht in Ordnung, da man bei einem größeren Rückgang an den Aktienmärkten somit noch ausreichend Margin-Puffer hat. Mit diesem Puffer könnte man dann am Tiefpunkt einige Aktien auf Margin kaufen.

Das aktive Depot B ist mit 20-30% Prozent Jahresrendite bei durchschnittlich 20% Auslastung sehr entspannt, der Großteil des Geldes liegt aber ehrlicherweise ungenutzt im Depot. Würden beide Konten nun zusammengeführt, hätten wir etwa 25% Gesamtmargin-Auslastung ((30% Depot A + 20% Depot B) / 2 = 25%). Als grober Richtwert sollte die Depotmargin nicht mehr als 50% betragen. Handelt man mit Portfolio Margin eher noch weniger. Ihr seht aber in dem Beispiel, dass wir noch grob die Hälfte der Margin frei hätten für einen „sicheren“ Handel. Ein Argument also, die Depots zusammenführen, denn die ungenutzte Margin könnten wir auch für weitere Cash-Secured Puts oder Aktienkäufe nutzen.

Man kann aber auch andersherum argumentieren. Sollte es wirklich einmal zu einem großen Kapitalbedarf kommen, hat man nach einem Aktiencrash natürlich durch die „aufgesparte“ Margin einen wesentlich größeren Hebel um zuzuschlagen. Die Antwort hängt also von der individuellen Risikoklasse ab.

2. Sauberer Track-Record

Werden die Depots getrennt, kann man sehr einfach Buch führen, welche Handelsstrategie welchen Ertrag gebracht hat, indem man einfach den Kontoauszug betrachtet. Wären die Depots zusammengeführt, wäre dies deutlich komplizierter, denn dann muss man über jede einzelne Transaktion genau Buch führen.

Die Frage ist natürlich, ob ihr den Track-Record im Detail benötigt. Wir sagen hier auf jeden Fall ja, denn der Erfolg und der Bedarf an Adjustierungen im eigenen Handelsstil kann nur erfolgen, wenn man genau weiß, welche Faktoren gut und welche schlecht funktionieren.

3. Hedging-Möglichkeiten

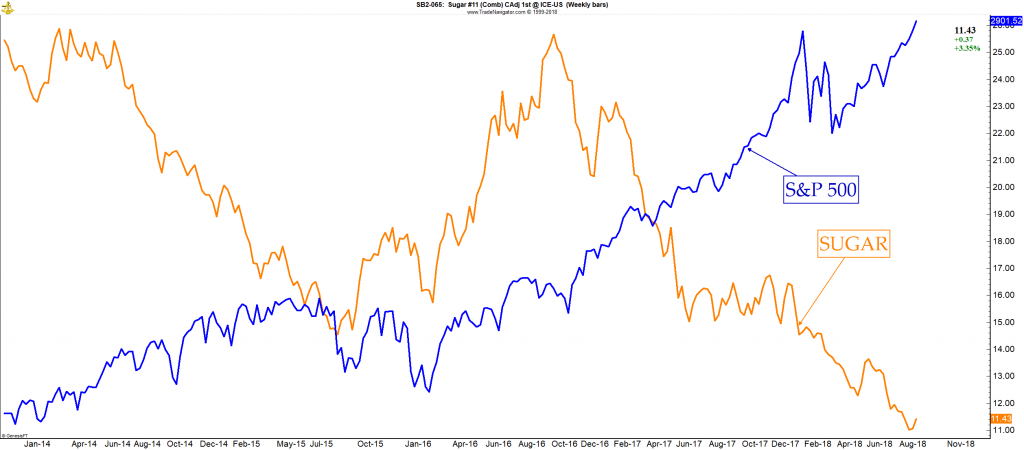

Bei einem deutlichen Rückgang des S&P 500 kommt das Aktiendepot unter Druck. Anlagestrategien mit beispielsweise Rohstoff-Optionen sind davon aber weitgehend unabhängig und zeigen sowohl in guten als auch in schlechten Zeiten des Aktienmarktes eine konstant solide Performance. Werden beide Depots zusammen gehandelt, hat man dadurch auch einen Hedging-Effekt. Dieser erfolgt indirekt, da dies nicht über beispielsweise den S&P 500 oder den VXXB geschieht, sondern über unkorrelierte Anlageklassen wie z.B. Zucker:

Somit können Buchverluste aus den Aktienpositionen etwas abgefedert werden, was auch psychologisch ein sehr großer Vorteil ist.

4. Gewinne zum Nachkauf von Aktien nutzen

Dieser Punkt ist stark von dem langfristigen Anlageziel des Investors abhängig. Denn die Gewinne des aktiven Depots können entweder innerhalb des Depots bleiben, um mit einem guten Zinseszinseffekt direkt weitere Profite zu erwirtschaften. Alternativ kann man sie aber auch verwenden, um neue Investments im langfristigen Depot zu finanzieren. Die durchschnittliche inflationsbereinigte Rendite des S&P 500 beträgt ca. 7%. Das Ziel von aktiven Handelsstrategien muss 10-20% Jahresrendite sein, denn ansonsten lohnt sich der getätigte Aufwand nicht.

Aus Rendite Gründen sollten die erwirtschafteten Gewinne also eher getrennt im aktiven Handelsdepot verweilen, um so Jahr für Jahr gute Renditen zu erzielen um das Konto schnell auf eine sehr ansehnliche Größe zu bringen.

Realistisch muss man aber auch betrachten, dass die aktive Anlage mit deutlich mehr Aufwand verbunden ist als ein mehr oder weniger passiv gemanagtes Investmentdepot. Je nach persönlicher Zielsetzung und Lebenslage kann es daher also sinnvoll sein, beide Depots zusammenzulegen, die erwirtschafteten Optionsgewinne für die Finanzierung neuer Aktien zu verwenden um sich so Schritt für Schritt ein langfristiges Investmentdepot aufzubauen.

Fazit

Sollte man ein Investment- und Optionsdepot zusammenlegen? Die Antwort kann nur jeder für sich beantworten. In Abhängigkeit der individuellen Risikoklasse und der langfristigen Anlageziele haben wir euch aber einige Punkte vorgestellt, die euch helfen können, die für euch richtige Entscheidung zu treffen.

Wichtig ist aber auch, dass man das ganze Thema nicht unnötig verkompliziert und seine Strategie jedes halbe Jahr wieder komplett über den Haufen wirft. Wir wünschen euch viel Spaß dabei, euren persönlich richtigen Weg zu finden. Wenn wir euch dabei helfen können, schreibt uns gerne eine E-Mail.

Quelle: https://www.investopedia.com/ask/answers/042415/what-average-annual-return-sp-500.asp

Hinweis:

Dieser Beitrag dient nur der Information und stellt keine Aufforderung zum Kauf oder Verkauf der erwähnten Wertpapiere dar. Der Handel mit börsennotierten Wertpapieren kann zum Teil erheblichen Kursschwankungen unterliegen, die zu erheblichen Verlusten bis hin zum Totalverlust führen können. Bei jeder Anlageentscheidung, die Sie aufgrund von Informationen, welche aus Inhalten dieser Seite hervorgehen, treffen, handeln Sie immer eigenverantwortlich, auf eigene Gefahr und eigenes Risiko. Die auf dieser Seite zur Verfügung gestellten Inhalte, wie z.B. Handelssignale und Analysen, beruhen auf sorgfältiger Recherche, welchen Quellen Dritter zugrunde liegen. Diese Quellen werden von dem Autor als vertrauenswürdig und zuverlässig erachtet. Der Autor übernimmt gleichwohl keinerlei Gewährleistung für die Aktualität, Richtigkeit oder Vollständigkeit der Inhalte und haftet nicht für materielle und/oder immaterielle Schäden, die durch die Nutzung oder Nichtnutzung der Inhalte oder durch die Nutzung fehlerhafter und unvollständiger Inhalte verursacht wurden.