Die Aktien des Versorgungssektor des S&P 500 sind geprägt von hohen Dividendenrenditen. Lohnt sich aufgrund der hohen Ausschüttungen der Kauf von Versorgeraktien und wo lauern die Risiken? Dies ist der letzte Teil meiner S&P 500-Serie. Wie gewohnt, werden wir erst den Sektor vorstellen und danach auf die Chancen und Risiken einzelner Aktien eingehen.

Was ist der Versorgungssektor genau?

Der Versorgungssektor umfasst Unternehmen, die als Strom-, Gas- oder Wasserversorger gelten und Unternehmen, die als unabhängige Stromerzeuger und/ oder -verteiler tätig sind.

Der Sektor hat eine Gewichtung von 2,73% im S&P 500 und gliedert sich in 5 „Industries“ (Branchen):

» Stromversorgungsunternehmen

umfasst Unternehmen, die Strom erzeugen oder verteilen (einschließlich nuklearer und nicht-nuklearer Anlagen)

» Gas-Versorgungsunternehmen

Unternehmen, die Erdgas und Industriegas verteilen und übertragen

» Unabhängige Strom- und erneuerbare Stromerzeuger

Unternehmen, die Strom aus erneuerbaren Energiequellen wie Solarenergie, Wasserkraft und Biomasse erzeugen und verteilen

» Multi-Versorger

umfasst Versorgungsunternehmen mit stark diversifizierten Aktivitäten zusätzlich zu den Hauptaufgaben Elektrizitäts-, Gas und/ oder Wasserversorgung

» Wasserversorger

Unternehmen, die Wasser an den Endverbraucher verkaufen und weiterverteilen

Die größte Einzelgewichtung im Index hat NextEra Energy mit 11,93%. Danach folgen Duke Energy mit 8,45% und Southern mit 7,02%.

Investieren in den Sektor

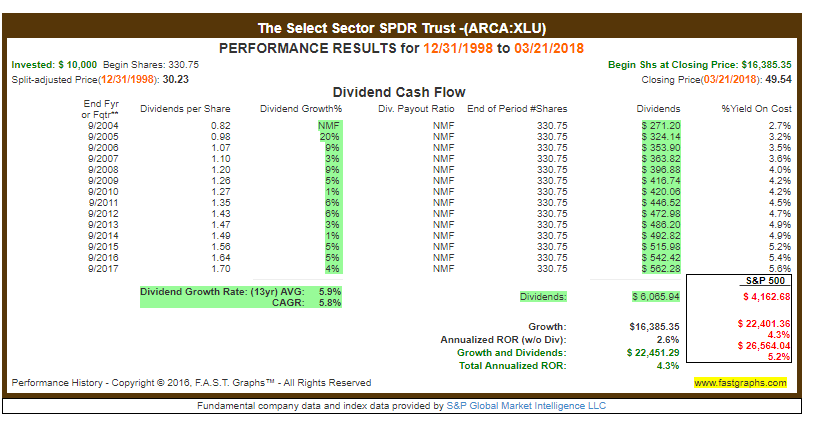

Der Sektor-ETF XLU hat eine aktuelle Dividendenrendite von 3,4%. Das Dividendenwachstum ist mit 5% pro Jahr eher gering.

Der ETF schüttet mit über 3% eine Rendite aus, die in Ordnung ist. Das Dividendenwachstum ist aber sehr gering, teilweise unter der Inflation. Wer Wachstum sucht ist hier falsch, wer beruhigt schlafen möchte und den ETF eher als eine Anleihe sieht, wieso nicht, denn immerhin wurde auch in der Finanzkrise die Dividende erhöht.

Versorger lassen ruhig schlafen

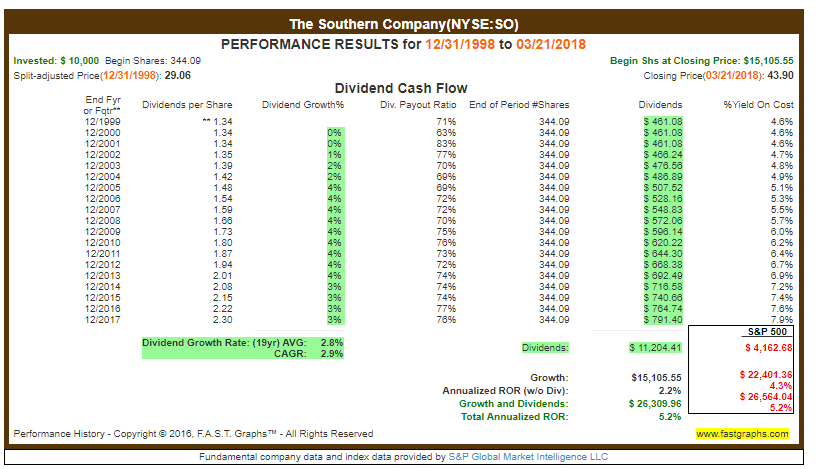

Viele Aktien des Sektors haben vieles gemeinsam: Hohe Dividendenrendite, teilweise über 5%, aber kaum Wachstum. So zahlt zum Beispiel Southern aktuell 5,3% Dividendenrendite.

Das Dividendenwachstum entspricht ungefähr der Inflationsrate, das heißt, man bekommt dauerhaft eine inflationsbereinigte Rendite von 5%. Der Kurs bewegt sich eher seitwärts. Große Kurszuwächse sind unwahrscheinlich, dafür hat sich die Aktie während der Krise wacker gehalten.

Die Aktie steht für ein Sinnbild des Sektors: Hohe Ausschüttung und wenig Wachstum. Hier muss man sich die Frage stellen: Möchte ich eine hohe Rendite und verzichte auf das Wachstum?

Wir würden solche Investments eher als Anleihe anstatt als eine Aktie sehen. Wer dringend Cashflow sucht, hat es hier gefunden. Allerdings würden wir versuchen, die Aktien sehr günstig (eventuell über Puts) einzukaufen. Hat man kaum Wachstum tut es umso mehr weh, wenn man lange auf Buchverlusten sitzt.

Fazit

Das war die Reihe über die Sektoren des S&P 500. Manche Sektoren glänzen durch hohe Ausschüttungen, andere durch enormes Wachstumspotenzial. Es ist wichtig sich klar zu machen, wohin man mit seinem Dividendenportfolio möchte. Braucht man das passive Einkommen bald oder erst in Jahrzehnten?

Alle Blogbeiträge der Serie findest du zum noch einmal Nachlesen hier.

(Anmerkung: Falls jemand den Telekommunikationssektor vermisst: wir haben diesen bewusst weggelassen, da er im Moment umstrukturiert wird und er unseren Recherchen nach bald durch einen komplett neuen Sektor ersetzt wird. Falls es dazu Neuigkeiten gibt, werdet ihr von uns hören.)

Wir hoffen, wir konnten mit der S&P 500-Serie einige interessante Unternehmen vorstellen und auf manche Risiken hinweisen. Die nächste Blogserie ist bereits in Planung, wenn du diese nicht verpassen möchtest, kannst du unten unseren Newsletter abonnieren.

PS: Wenn ihr euch für die interessantesten ETFs im S&P 500 in 2020 unter Rendite und Risikoaspekten interessiert, schaut euch gerne unser E-Book unter inside-markets.com an:

Hinweis:

Dieser Beitrag dient nur der Information und stellt keine Aufforderung zum Kauf oder Verkauf der erwähnten Wertpapiere dar. Der Handel mit börsennotierten Wertpapieren kann zum Teil erheblichen Kursschwankungen unterliegen, die zu erheblichen Verlusten bis hin zum Totalverlust führen können. Bei jeder Anlageentscheidung, die Sie aufgrund von Informationen, welche aus Inhalten dieser Seite hervorgehen, treffen, handeln Sie immer eigenverantwortlich, auf eigene Gefahr und eigenes Risiko. Die auf dieser Seite zur Verfügung gestellten Inhalte, wie z.B. Handelssignale und Analysen, beruhen auf sorgfältiger Recherche, welchen Quellen Dritter zugrunde liegen. Diese Quellen werden von dem Autor als vertrauenswürdig und zuverlässig erachtet. Der Autor übernimmt gleichwohl keinerlei Gewährleistung für die Aktualität, Richtigkeit oder Vollständigkeit der Inhalte und haftet nicht für materielle und/oder immaterielle Schäden, die durch die Nutzung oder Nichtnutzung der Inhalte oder durch die Nutzung fehlerhafter und unvollständiger Inhalte verursacht wurden.