Verkäufer von Optionen (Stillhalter) verkaufen das Recht eine bestimmte Sache (Aktien oder Futures) zu kaufen/verkaufen. Der Käufer der Option kann dieses Recht ausüben, doch wann genau eigentlich? Wie können sich Stillhalter vor der Ausübung schützen und wann besteht eine große Gefahr? Die Antworten erfahrt ihr in diesem Blogbeitrag!

Grundsatz – Ausüben von Optionen

Grundsätzlich kann eine Option nur vom Käufer der Option ausgeübt werden, der Verkäufer der Option kann eine mögliche Ausübung nur durch Glattstellung der Position verhindern. Optionsausübungen ergeben für den Käufer der Option grundsätzlich nur Sinn, wenn diese im Geld sind. Die Ausübung einer Option bedeutet, dass der Inhaber der Option Gebrauch von seinem Recht macht, das zugrunde liegende Wertpapier zu kaufen (Call-Option) oder zu verkaufen (Put-Option). Doch nicht jede Option, die im Geld ist, kann ausgeübt werden, im Nachfolgenden zeigen wir die Unterschiede verschiedener Produkte auf.

Ausüben von Aktien-Optionen

Aktien-Optionen sind normalerweise Optionen mit amerikanischem Ausübungstyp, sie können also auch während der Laufzeit ausgeübt werden. Prinzipiell ist dies für den Käufer einer Option nur sinnvoll, wenn die Option tief im Geld ist und der Zeitwert der Option sehr gering ist. Für den Stillhalter spielt es dann in der Regel keine große Rolle, ob die Option ausgeübt wird. Eine Option mit Delta von 99 bewegt sich im Preis genauso wie 100 Aktien short/long.

Aber Achtung vor der Steuer: Durch die Ausübung wechselt der Trader vom „Optionstopf“ in den „Aktientopf“.

Eine reale Gefahr gibt es aber für den Stillhalter beim Verfall. Aktien-Optionen können bis 23:25 Uhr deutscher Zeit ausgeübt werden, dazu ein fieses Beispiel:

Kurs der Aktie um 22:00 Uhr: 100 USD

Strike des Short-Calls: 105 USD

Strike des Long-Calls 110 USD

Der Optionshändler hält also einen Bear Call Spread. Nun rauscht der Kurs der Aktie nachbörslich auf 108 USD. Jetzt kann der Käufer der Option bis 23:25 Uhr die Option ausüben, die Long-Option wird logischerweise nicht ausgeübt, da diese aus dem Geld ist. Nun bekommt der Stillhalter das Underlying short eingebucht. Die größte Problematik dabei ist, dass die meisten Stillhalter davon ausgehen, dass die Option wertlos um 22:00 Uhr verfallen ist und nicht wissen, dass eine Ausübung bis 23:25 Uhr möglich ist! Je nachdem wie der Kurs dann am Folgetag eröffnet, kann es zu großem Problem kommen. Zur Erinnerung: Der Stillhalter hätte dann nur das Underlying short im Depot, die Long-Option ist wertlos verfallen!

Wie lässt sich dieses Problem umgehen? Ganz einfach, wir würden aktive Trading-Positionen wie Bear Call Spreads, Butterflys und Co. aktiv vor Verfall schließen! Bei Cash Secured Puts möchten Investoren das Underlying ja haben, da würde auch keine zusätzliche Gefahr bestehen, sollte das Underlying nachbörslich angedient werden.

Ausübungen von Index-Optionen

Nun kommen wir zu Index-Optionen und hier sieht die Welt anders aus. Index-Optionen sind Optionen mit europäischem Ausübungstyp, sie können also nur bei Verfall angedient werden. Außerdem sind diese in der Regel ein Cash Settlement, es wird also kein Underlying angedient, sondern per Barausgleich beglichen.

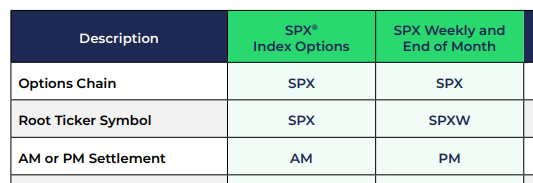

Betrachten wir nun einmal die SPX-Optionen, wann werden diese genau abgerechnet bzw. bis wann ist ein Cash Settlement möglich? Hier müssen wir zwischen SPX und SPXW-Optionen (weekly) unterscheiden:

Regular Hours: 8:30 a.m. to 3:15 p.m. (Chicago). Expiring SPX Weeklys and End Of Month: On the last trading day, trading in both expiring SPXW Weeklys and End of Month closes at 3:00 p.m. (Chicago). All non-expiring SPXW Weeklys and End of Month continue to trade until 3:15 p.m. (Chicago)

Quelle: https://cdn.cboe.com/resources/spx/spx-fact-sheet.pdf

Wir übersetzen einmal für euch, was auf der offiziellen Seite der CBOE steht: SPX-Optionen werden AM gestellt, also am nächsten Handelstag zur Börseneröffnung.

Dazu ein Beispiel:

- Optionsverfall 02. Januar

- Settlement: 03. Januar um 15:30 Uhr zur Börseneröffnung

- SPX-Stand am 02. Januar um 22:00 Uhr 4.000 Punkte

- Short-Call-Strike: 4.005

Nun denkt der Stillhalter die Option ist wertlos verfallen, da er meint, die Option verfällt um 22:00 Uhr am 02. Januar. Dies ist aber falsch, da der Settlement-Preis erst am nächsten Handelstag festgestellt wird. Steigt nun vom 02. auf den 03. Januar der SPX auf 4.100, dann ist der Short Call bei einem Strike von 4.005 tief im Geld! Ein Handel der Option ist am 03. Januar nicht mehr möglich, man ist dem Markt komplett überlassen! Zur Erinnerung: Es erfolgt ein Cash Settlement, angedient wird in diesem Fall nichts – die Verluste können trotzdem enorm sein.

Nun kommen wir zu den SPXW-Optionen, die im Regelfall auch für den 0DTE-Handel genommen werden. Hier verläuft das Settlement nach einem anderen Prinzip. Der Settlement-Kurs steht hier um 22:00 Uhr fest, ist die Option aus dem Geld, dann verfällt diese wertlos. Stillhalter handeln normalerweise OTM-Optionen, sie sind also entweder bis 22:00 Uhr ausgestoppt oder die Option verfällt um 22:00 Uhr.

Ein Sonderfall: Die Option ist leicht im Geld, aber noch nicht an ihrem Stopp-Preis. Dann wird die Option cashgesettelt, also die Differenz zwischen Optionsstrike und Schlusskurs in bar abgerechnet. Auch hier muss man steuerlich aufpassen, denn dieser Verlust fällt für private deutsche Konten wieder voll in den 20k Verlustverrechnungstopf. SPXW-Optionen verfallen also am Verfallstag um 22:00 Uhr, nicht am nächsten Handelstag! Optionen auf den Volatilitätsindex VIX werden ebenfalls so gehandhabt.

Ihr müsst unterscheiden, ob ihr Optionen auf den Index handelt (SPX oder SPXW) oder Optionen auf einen ETF (SPY), denn eine ETF-Option kann wiederum bis 23:25 Uhr ausgeübt werden (siehe oben).

Fazit

Stillhalter unterscheiden oftmals nicht, auf welche Underlyings sie Optionen handeln. Dabei ist das Underlying und die korrekte Optionsauswahl entscheidend. Während bei Aktien-Optionen ein Underlying angedient werden kann und sogar Optionen nachbörslich ausgeübt werden können, besteht die Gefahr bei Index-Optionen nicht. Bei Index-Optionen handelt es sich immer um ein Cash Settlement, aber auch hier gibt es Gefahren. Während bei Weekly-Optionen die Option am Handelstag verfällt, besteht bei den Quartal-Optionen eine größere Gefahr – hier findet das Settlement erst zum nächsten Handelstag statt! Future-Optionen haben wir in diesem Blogbeitrag nicht behandelt, aber auch hier gibt es Besonderheiten! Bitte informiert euch vor dem Handel von Optionen mit der konkreten Optionsausübung für das jeweilige Produkt!

Anmerkung: Unsere deutsche Zeitangaben können sich je nach Umstellung zwischen Sommer- und Winterzeit in den USA um eine Stunde verschieben!

Alexander Eichhorn

AUTOR

Alexander Eichhorn ist hauptberuflicher Händler und Investor. Er ist Gründer von Eichhorn Coaching und Portfoliomanager der Vermögensverwaltung Bothe & Eichhorn Capital. Seine Ausbildungstätigkeiten haben den Schwerpunkt auf der optimalen Betreuung von Kunden mit großen Konten. Außerdem zeigt er Optionshändlern durch zahlreiche Blogartikel den schnellen Einstieg in den profitablen Optionshandel und veröffentlicht regelmäßig Analysen und Tipps auf dem Eichhorn Coaching YouTube-Kanal. Du kannst dich auf Twitter mit ihm verbinden.

Hinweis:

Dieser Beitrag dient nur der Information und stellt keine Aufforderung zum Kauf oder Verkauf der erwähnten Wertpapiere dar. Der Handel mit börsennotierten Wertpapieren kann zum Teil erheblichen Kursschwankungen unterliegen, die zu erheblichen Verlusten bis hin zum Totalverlust führen können. Bei jeder Anlageentscheidung, die Sie aufgrund von Informationen, welche aus Inhalten dieser Seite hervorgehen, treffen, handeln Sie immer eigenverantwortlich, auf eigene Gefahr und eigenes Risiko. Die auf dieser Seite zur Verfügung gestellten Inhalte, wie z.B. Handelssignale und Analysen, beruhen auf sorgfältiger Recherche, welchen Quellen Dritter zugrunde liegen. Diese Quellen werden von dem Autor als vertrauenswürdig und zuverlässig erachtet. Der Autor übernimmt gleichwohl keinerlei Gewährleistung für die Aktualität, Richtigkeit oder Vollständigkeit der Inhalte und haftet nicht für materielle und/oder immaterielle Schäden, die durch die Nutzung oder Nichtnutzung der Inhalte oder durch die Nutzung fehlerhafter und unvollständiger Inhalte verursacht wurden.

Auch interessant:

- Bear Call Spread – Bearische Optionsstrategie mit begrenztem Risiko

Der Bear Call Spread ist eine bearische Optionsstrategie, die ein begrenztes Risiko hat. Diese Strategie…

- Innerer Wert einer Option – Moneyness von Optionen

Der innere Wert einer Option entspricht dem Wert der Option, den der Käufer der Option…

- Cash Settlement – Der Barausgleich bei Optionen

Das Cash Settlement oder auch Barausgleich ist ein Abrechnungsverfahren für Termingeschäfte wie Futures und Optionen.…