Im ersten Teil dieser kleinen Serie haben wir euch das Put-Call-Ratio (PCR) vorgestellt. Hohe PCRs signalisieren Absicherungsbedarf gegen fallende Kurse der Marktteilnehmer und sind damit Sentiment-Indikatoren, die uns ein Bild über die Marktstimmung geben. Im zweiten Teil haben wir euch unsere Research Ergebnisse des Total-PCRs vorgestellt. Hier haben wir festgestellt, dass sehr hohe PCRs von 1.3 – 1.4 regelrechte Panik ausdrücken. Und was sehen wir oft bei Panik der Marktteilnehmer? Tiefpunkte im Markt. Im dritten und letzten Teil dieser kleinen Serie müssen wir nun umdenken und schauen uns eine weitere, sehr interessante Information an: Das VIX Put-Call-Ratio.

Auch bei diesen Informationen handelt es sich um echte Gold-Nuggets, für die wir viel Zeit in die Recherche gesteckt haben. Vermutlich haben sich nur wenige Händler in Deutschland mit dem VIX-PCR beschäftigt, wir möchten euch deshalb die wichtigsten Ergebnisse zur Verfügung stellen.

Teil 1: Put-Call-Ratios – Tiefpunkte im Markt erkennen » zum Blogbeitrag

Teil 2: Put-Call-Ratios – Das Total Put-Call-Ratio » zum Blogbeitrag

VIX Put-Call-Ratio: Was machen die schlauen Händler?

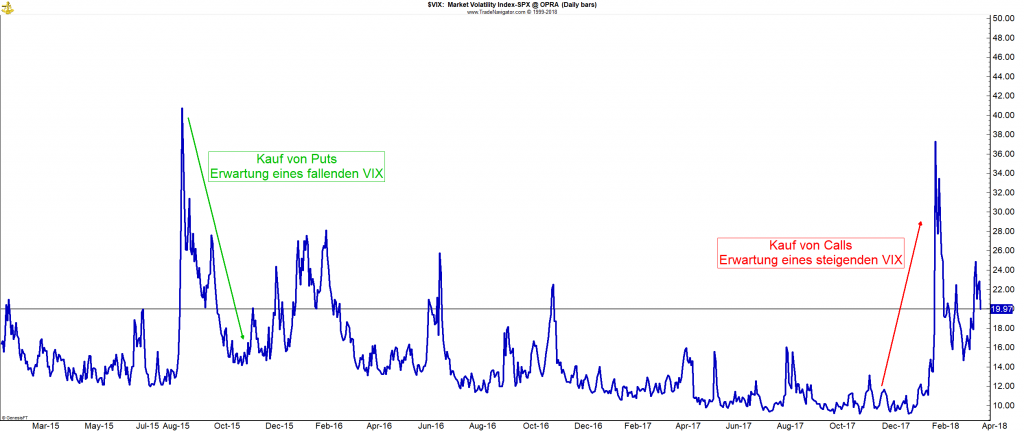

Beim VIX Put-Call-Ratio bekommen wir jeden Tag die Information, wie hoch das gehandelte Volumen der VIX Put-Optionen im Vergleich zu den Call-Optionen ist. Jetzt müssen wir aber umdenken: Normalerweise kaufen Marktteilnehmer Put-Optionen von Aktien oder ETFs um sich gegen fallende Preise abzusichern. Der VIX hingegen drückt die erwartete Schwankungsbreite der S&P 500 Optionen aus. Ist der VIX sehr hoch, befinden wir uns in der Regel in einer Korrektur oder einem Bärenmarkt. Ist der VIX sehr niedrig, liegt eher ein Bullenmarkt vor. Der typische Grenzwert liegt dabei bei einem VIX von 20.

Wenn Marktteilnehmer nun Call-Optionen auf den VIX handeln, erwarten sie zunehmende Schwankungen und damit einen steigenden VIX. Handeln sie hingegen Put-Optionen, erwarten sie in naher Zukunft einen niedrigeren VIX und damit ein ruhigeres Marktumfeld, siehe folgenden Chart.

Wenn wir nun das VIX-PCR bilden und deutlich mehr Put- als Call-Optionen gehandelt werden, dann erwarten die Marktteilnehmer einen fallenden VIX und damit ruhigere Zeiten in naher Zukunft.

Während also ein sehr hohes Total-PCR Panik der Marktteilnehmer ausdrückt, haben wir mit dem VIX-PCR die umgekehrte Situation: Wenn das VIX-PCR sehr hoch ist, erwarten die Marktteilnehmer ein Ende der hohen Volatilität und damit tendenziell auch einen Tiefpunkt in den Märkten.

Das Total-PCR drückt also die Angst im Markt aus, während das VIX-PCR ein „smarter Indikator“ ist, da die professionellen Marktteilnehmer einen Tiefpunkt erwarten und von der fallenden Volatilität profitieren möchten.

Warum funktioniert das?

Aktien und Index-ETFs sind Massenprodukte. Wer aber handelt die Volatilität? Führt doch einmal einen Test durch und fragt in eurem Bekanntenkreis wer schon einmal eine Aktie gehandelt hat und wer einen VIX-Future. Ich glaube das Ergebnis ist klar. Somit sind Volatilitätsprodukte vorwiegend in den Händen von Profis.

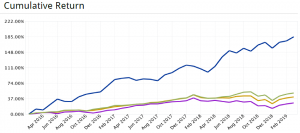

Wir haben wieder einen Backtest durchgeführt. Leider sind die Daten erst ab 2007 verfügbar, so dass wir nur einen 10-Jahres-Zeitraum betrachten können. Aber weil dieser Zeitraum sowohl einen der größten Bullenmärkte, als auch die heftige Finanzkrise 2008/ 2009 umfasst, ist er mehr als aussagekräftig.

Unsere Research-Ergebnisse zum VIX Put-Call-Ratio

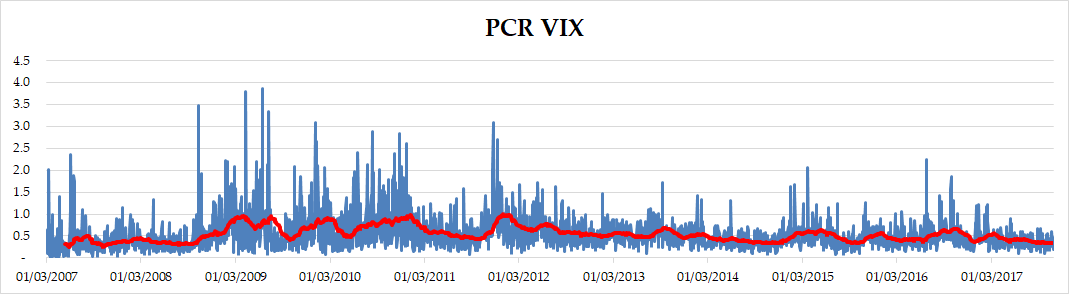

Der Mittelwert des VIX-PCR ist 0.54. Damit liegt er deutlich unter dem Total-PCR (0.94) oder dem Index-PCR (1.30).

Im 10-Jahreschart seht ihr aber, dass das VIX Put-Call-Ratio sehr heftige Ausschläge hat, teilweise ist es bis auf 4 angestiegen! Zum Vergleich: Beim Total-PCR haben wir einen Mittelwert von 0.94 und maximale Ausschläge von 1.7.

Die erste Erkenntnis: Das VIX-PCR zeigt seltener extreme Werte. Wenn diese aber auftreten, sollte man sich die Märkte auf jeden Fall genauer ansehen.

Für potentielle Tiefpunkte im Markt haben wir Extremwerte größer als 1, besser noch 1.1 – 1.2 des VIX-PCRs identifiziert. Ein Vorteil im Vergleich zum Total-PCR ist, dass wir nach diesen Werten in der Finanzkrise keinen maximalen Drawdown des S&P 500 der nächsten 20 Handelstage von -28% gesehen haben. Im schlimmsten Fall betrugt dieser -13%. Somit funktioniert das VIX-PCR im Vergleich zum Total-PCR auch in wirklichen Extremsituationen wie der Finanzkrise besser.

Reale Beispiele

» 11.02.2009: VIX-PCR = 3.79

Den absoluten Tiefpunkt der größten Finanzkrise seit dem 2ten Weltkrieg hätten wir damit nicht genau getroffen, aber nahezu:

» 26.09.2011: VIX-PCR = 3.09

» 22.01.2016: VIX-PCR=1.05

Wichtig: Es können auch extreme VIX-PCRs in einem Bullenmarkt auftreten. Diese haben dann keine so große Relevanz, man kann sie aber als Bestätigung des Aufwärtstrends betrachten.

Praktische Umsetzung des VIX Put-Call-Ratio

Wie für alle Elemente der Marktanalyse gilt: das Gesamtbild ist wichtig. Blind verlassen darf man sich auch nicht auf das VIX Put-Call-Ratio, obwohl es in der Vergangenheit den Verlauf des S&P 500 der nächsten 20 Handelstage in der Regel gut prognostizieren konnte. Im Rahmen dieser Research-Arbeit haben wir uns auch mit Händlern aus den USA ausgetauscht. Diese haben uns noch den wertvollen Hinweis gegeben, dass man das VIX-PCR in Zukunft genauer beobachten müsse. Da immer mehr Retail-Händler auch Volatilitätsprodukte handeln, könnte eventuell die Aussagekraft des VIX-PCR in der Zukunft nicht mehr ganz so smart wie in der Vergangenheit sein.

Daher gilt auch für das VIX-PCR: Es ist ein weiteres sehr gutes Element unserer Tagesanalyse. Wenn die anderen Puzzleteile ebenfalls ein grünes Bild zeigen, könntet ihr beispielsweise mit Short Put-Optionen auf den S&P 500 agieren oder die Volatilität handeln.

Unter diesem Link findet ihr täglich das VIX-PCR, sowie das Index- und Equity-PCR: http://www.cboe.com

Wir empfehlen euch, auch die letzten beiden PCRs regelmäßig zu beobachten, denn auch hier sind sehr wertvolle Informationen enthalten, die wir für unseren Handel täglich nutzen.

Weitere Information im Video:

Teil 1: Put-Call-Ratios – Tiefpunkte im Markt erkennen » zum Blogbeitrag

Teil 2: Put-Call-Ratios – Das Total Put-Call-Ratio » zum Blogbeitrag

Hinweis:

Dieser Beitrag dient nur der Information und stellt keine Aufforderung zum Kauf oder Verkauf der erwähnten Wertpapiere dar. Der Handel mit börsennotierten Wertpapieren kann zum Teil erheblichen Kursschwankungen unterliegen, die zu erheblichen Verlusten bis hin zum Totalverlust führen können. Bei jeder Anlageentscheidung, die Sie aufgrund von Informationen, welche aus Inhalten dieser Seite hervorgehen, treffen, handeln Sie immer eigenverantwortlich, auf eigene Gefahr und eigenes Risiko. Die auf dieser Seite zur Verfügung gestellten Inhalte, wie z.B. Handelssignale und Analysen, beruhen auf sorgfältiger Recherche, welchen Quellen Dritter zugrunde liegen. Diese Quellen werden von dem Autor als vertrauenswürdig und zuverlässig erachtet. Der Autor übernimmt gleichwohl keinerlei Gewährleistung für die Aktualität, Richtigkeit oder Vollständigkeit der Inhalte und haftet nicht für materielle und/oder immaterielle Schäden, die durch die Nutzung oder Nichtnutzung der Inhalte oder durch die Nutzung fehlerhafter und unvollständiger Inhalte verursacht wurden.