Immobilien sind lukrative Sachwerte, aber der Kauf ist aufwendig und benötigt große Mengen Kapital – so lautet zumindest die landläufige Meinung. REITs beweisen, dass wir die Vorteile auch deutlich einfacher und günstiger genießen können.

- REITs sind Immobilien Trusts, die durch Vermietung und Finanzdienstleistungen rund um Immobilien Gewinne erzeugen

- Die Real Estate Investment Trusts genießen Steuervorteile, unterliegen aber auch strengen Auflagen

- Mindestens 90 Prozent ihrer Einnahmen müssen an die Investoren ausgeschüttet werden

- REITs sind recht krisensicher und erzeugen hohe Dividenden, aber kaum Kurswachstum

Die “Real Estate Investment Trusts” sind leicht verständliche Anlagevehikel, mit denen wir von Immobilien profitieren. Sie sind erst seit einigen Jahren auf dem deutschen Markt verfügbar und bieten, gemeinsam mit einigen anderen Produkten, eine beliebte Alternative zum Kauf eines ganzen Objektes.

Trotz ihrer einfachen Funktion und hohen Transparenz gibt es beim Einstieg in REITs einiges zu beachten. Wir haben die Anlageklasse analysiert und einige der besten REITs zusammengetragen.

REITs: Was ist ein Real Estate Investment Trust?

REITs sind eine besondere Form von börsennotierten Aktiengesellschaften, deren Einnahmen aus dem Immobilienbereich stammen. Erwerben Investoren Anteile an diesen Real Estate Investment Trusts, können sie auf einfache Weise an diesem gewinnbringenden Geschäftsfeld teilhaben. Dabei werden sie Miteigentümer des REITs und damit auch des jeweiligen Portfolios aus Immobilien und verwandten Dienstleistungen.

Wie bei Aktienunternehmen üblich können Anlegerinnen und Anleger schon für kleine Summen solche Anteile erwerben – viele Broker bieten heute sogar Bruchstücke von Aktien an, so dass selbst kleine Eurobeträge möglich sind. Auch Kleinanleger, für die der Kauf einer eigenen Immobilie unmöglich wäre, können auf diese Weise vom lukrativen Markt profitieren.

Mit den Real Estate Investment Trusts, offenen und geschlossenen Immobilienfonds, Crowdsourcing und weiteren Angeboten gibt es heute mehrere Möglichkeiten, mit kleineren Beträgen in Immobilien zu investieren. Unter diesen Angeboten sind die REITs aufgrund ihrer Flexibilität, Transparenz und guten Ergebnisse besonders beliebt.

REITs unterliegen strengen Auflagen: Sie dürfen zum Beispiel nicht mit Immobilien handeln, sondern können diese lediglich langfristig halten und vermieten oder durch artverwandte Aktivitäten Einnahmen erzielen. Auch müssen sie ihre Gewinne zu mindestens 90 % an die investierten Personen ausschütten. Werden diese und weitere Vorgaben nicht erfüllt, verlieren die Real Estate Investment Trusts ihre massiven Steuervorteile, die ihnen im Normalfall eingeräumt werden.

Diese Regularien machen die REITs für Investorinnen und Investoren sehr berechenbar und transparent. Anders als bei vielen Alternativen, ist jederzeit klar, wie und wo die Trusts ihre Einnahmen erzielen und wie die Geschäfte laufen. Das solide Geschäftsmodell hat sich immer wieder bewährt.

Diese Arten von Real Estate Investment Trusts gibt es

Das Konzept der REITs stammt aus den Vereinigten Staaten und ist dort bereits seit den 60er Jahren verbreitet. Bis heute sind mehr als 50 % dieser Gesellschaften weltweit dort beheimatet. Erst 2007 wurden auch in Deutschland die rechtlichen Rahmenbedingungen für solche Angebote geschaffen und die ersten Real Estate Investment Trusts zugelassen.

Schwierigkeiten und Nachteile in der Gesetzgebung der Bundesrepublik haben dazu geführt, dass die lokale Auswahl an REITs minimal ist und auch auf absehbare Zeit nicht weiter wachsen dürfte – Im Gegenteil ging die Anzahl von fünf Firmen zuletzt auf vier zurück. Dank der Fülle an günstigen, modernen Brokern ist das Investment in die “originalen REITs” aus den USA aber heute denkbar einfach.

Rechtlich gesehen ist ein REIT eine eigenständige Aktiengesellschaft, die als Fonds an den Börsen notiert ist – auch, wenn seine Funktion mit einem Fonds oder einer Crowdsourcing-Lösung vergleichbar ist. Denn sie sammeln das Kapital ihrer Investorinnen und Investoren und fungieren im Anschluss als Mittelsmann für die jeweiligen Immobiliengeschäfte. Dank der recht starken Regulierung gelten die Real Estate Investment Trusts als sichere Investments.

Obwohl REITs von zahlreichen Groß-Investoren, Banken und Investment-Fonds gehalten werden, sind sie besonders als Immobilieninvestment für Kleinanleger bekannt. Immerhin bieten sie die Möglichkeit, auch mit geringen Beträgen einzusteigen und am großen Immobilienmarkt teilzuhaben.

Immobilien-Investments bilden ein weites Feld und umfassen zum Beispiel die Vermietung/Verpachtung, Handel, Hypotheken und weitere Dienstleistungen. Die Real Estate Investment Trusts nutzen unterschiedliche Aspekte (mit Ausnahme des Immobilienhandels, der ihnen untersagt ist) für ihre Geschäfte. Dadurch bieten die einzelnen Firmen oft eigene Chancen und Risiken – die einzelnen REITs sind also nur schwer vergleichbar.

Man Teilt REITs üblicherweise in drei verschiedene Kategorien ein:

- Equity-REITs. Sie erwerben Immobilien und erzeugen anschließend durch Vermietung und Verpachtung Rendite.

- Hypothekar-REITs (“Mortgage-REITs”). Sie agieren mit Hypotheken und anderen, immobiliennahen Finanzprodukten, besitzen aber keine Immobilien.

- Eine Vielzahl von Hybridformen agiert sowohl in den Bereichen Vermietung und Verpachtung als auch Hypotheken und Finanzierungen.

Vorteile von REITs

Der Kauf einer eigenen Immobilie ist für die meisten Kleinanlegenden ein unerreichbares Ziel. Der Kapitalaufwand ist enorm und eine Fremdfinanzierung setzt eine entsprechende Anzahlung voraus und ist aufgrund der aktuell hohen Zinsen eher unattraktiv.

Aus Sicht von privaten Anlegerinnen und Anlegern mit begrenztem Vermögen ist der einfache Zugang daher sicherlich ein Hauptvorteil von REITs. Ein Investment ist in Form einfacher Aktien schon für wenige Euro möglich und kann Stück für Stück ausgebaut werden. Die hohen Ausschüttungen unterstützen beim langfristigen Kapitalaufbau und bieten einen attraktiven Cashflow.

Die ansprechenden Ergebnisse der Real Estate Investment Trusts entstehen unter anderem durch die enormen Steuervorteile, von denen die Firmen profitieren. Solange sie ihre rechtlichen Vorgaben einhalten, werden sie von fast allen Steuern befreit. Das führt zu höheren Renditen, von denen wiederum die Anlegerinnen und Anleger profitieren.

Im Gegenzug für die vorteilhafte Besteuerung sind REITs zu zahlreichen Maßnahmen verpflichtet, die oft für Anleger positiv sind: Sie müssen mindestens 90 % ihrer Gewinne ausschütten und gewisse Eigenkapitalquoten einhalten. Auch eine Mindestausschüttung pro Jahr ist, unabhängig von den Gewinnen, vorgeschrieben. Dies kann jedoch auch zu Nachteilen führen, da die Unternehmen dadurch bei schlechten Geschäftszahlen das notwendige Kapital beschaffen müssen.

Durch ihre Besteuerung werden REITs zu sehr effektiven Investments in einem ausgesprochen lukrativen Markt: Immobiliengeschäfte bieten hohe Einnahmen, leiden jedoch auch vergleichsweise stark unter Krisen. Obwohl auch in schlechten Zeiten Wohnungen, Büros und Fabriken benötigt werden, sinkt die Nachfrage nach neuen Objekten.

Das zeigte zum Beispiel die COVID-Krise, in der durch die Verbreitung von Home-Office-Lösungen die Nachfrage nach Büroflächen einbrach. Die Verluste waren dabei erheblich und haben einige REITs, die sich auf diesen Bereich spezialisiert hatten, ins Straucheln gebracht.

Die strengen und regelmäßig kontrollierten Auflagen machen REITs sehr transparent und vertrauenswürdig. Auch dies ist ein wichtiger Faktor bei der Beantwortung der Frage, warum REITs derzeit so bliebt sind.

So erzeugen REITs Renditen

Das Geschäftsmodell von REITs ist recht simpel und weist einige Ähnlichkeiten zur Funktion von Immobilienfonds auf. Zur Gründung eines Real Estate Investment Trust werden oft bestehende Immobilienfirmen umgewandelt. Im Anschluss kommt das Eigenkapital der Aktionäre zum Einsatz, um das Portfolio auszubauen und somit Wachstum zu erzielen. Dieses Geld wird zum Kauf oder der Erschließung von Immobilien, Beteiligungen anderer Immobiliengesellschaften oder für die Vergabe von Hypotheken eingesetzt.

Einnahmequellen sind vor allem die Gewinne aus Verpachtung oder Vermietung sowie Zinsen aus der Vergabe von Immobilienkrediten und ähnlichen Finanzgeschäften. Dieses Kapital setzen die REITs natürlich zuerst zur Deckung der Kosten ein.

Von den verbleibenden Gewinnen sind mindestens 90 % an die Aktionäre auszuzahlen, um die Vorgaben zu erfüllen und in den Genuss der Steuervorteile zu kommen: REIT-Unternehmen müssen selbst keine Gewerbe- oder Körperschaftsteuern zahlen, die Investorinnen und Investoren erhalten hingegen keine Erleichterungen gegenüber anderen Assetklassen. Da sie an den Börsen gehandelt werden, können REITs tagesaktuell und zu jedem beliebigen Zeitpunkt ge- und verkauft werden.

Anlegerinnen und Anleger profitieren nach dem Kauf von den hohen Gewinnausschüttungen. Auch Kursgewinne sind möglich, jedoch aufgrund der besonderen Struktur der Real Estate Investment Trusts nur in begrenztem Rahmen anzutreffen: Da die Gewinne fast völlig an die beteiligten Personen ausgeschüttet werden, bleibt wenig Raum für Wachstum.

Das zeichnet einen REIT aus

Geschäftstätigkeit: Vermietung und Verpachtung, Finanzierung von Hypotheken und ähnliche Leistungen, die mit dem Immobilienbereich verbunden sind, bilden die hauptsächliche Geschäftstätigkeit von REITs. Einnahmen können auch – in begrenztem Umfang – durch andere Tätigkeiten oder sogar durch Anteile an anderen REITs entstehen.

Steuervorteile: REITs sind nahezu vollständig steuerbefreit und müssen in Deutschland zum Beispiel weder Körperschafts- noch Gewerbesteuer zahlen. Im Gegenzug gelten strenge Vorgaben für die Real Estate Investment Trusts und bei Verstoß können die Steuervorteile entzogen werden.

Ausschüttungsquote: REITs bieten ihren Investorinnen und Investoren die Möglichkeit, auch ohne den Kauf eines Gebäudes vom Immobilienmarkt zu profitieren. Das gelingt durch die gesetzlich vorgeschriebenen, sehr hohen Gewinnausschüttungen von mindestens 90 %. Dank der Steuerfreiheit führt dies zu vergleichsweise hohen Dividenden.

Unterschiedliche Kategorien von REITs

Der Immobilienmarkt ist gigantisch: Er umfasst mehrere Milliarden Objekte weltweit! Diese unterteilen sich in verschiedene Kategorien: Wohnhäuser, Fabriken, Bürogebäude, Lagerhäuser, Einkaufszentren, … REITs spezialisieren sich in der Regel auf einzelne, manchmal auch eine Handvoll solcher Felder, um Synergieeffekte zu nutzen und das Gebäudemanagement zu optimieren. In der Folge werden Real Estate Investment Trusts häufig anhand der jeweiligen Immobilien oder Hypotheken unterteilt, mit denen sie arbeiten.

Mit der Spezialisierung auf eine einzelne Branche gehen in der Regel spezielle Vor- und Nachteile einher. So kann der jeweilige Sektor zum Beispiel Stärken oder Schwächen in Sachen Wachstum, Gewinn oder Volatilität aufweisen. In einigen Bereichen ist auch eine geringe Auswahl an REITs ein Problem, das sich interessierten Anlegerinnen und Anlegern stellt.

Residential-REITs: Wohnhäuser zählen sicherlich zu den offensichtlichsten Beispielen für Immobilien. Sie bilden einen großen und lukrativen Markt, auf den sich zahlreiche REITs spezialisiert haben. Solche “Wohn-REITs” erwirtschaften mit Apartmentkomplexen, Ein- und Mehrfamilienhäuser, Studentenwohnungen und ähnlichem Wohnraum ihre Einnahmen.

Retail-REITs: Den größten Anteil am Immobilienmarkt haben Handelsobjekte (etwa 17 %). Darunter fallen zum Beispiel Einkaufszentren, Großmärkte oder einzelne Geschäfte unterschiedlicher Größe. Retail-REITs sind genau in diesem Bereich aktiv, wobei meist eine weitere Spezialisierung stattfindet.

So investiert zum Beispiel der “Simon Property Group”-REIT in exklusive Einkaufszentren, während etwa “Realty Income” primär Einzelhandelsimmobilien im Portfolio hat.

Healthcare REITs: Krankenhäuser, Seniorenheime, Reha-Einrichtungen, Ärztezentren und ähnliche Gebäude des Gesundheitswesens stehen bei Healthcare-REITs im Mittelpunkt.

Self-Storage-REITs: “Self-Storage-Units” sind kleine Lagerflächen, die Privatpersonen anmieten können. Das Konzept ist vor allem in den USA weit verbreitet, aber längst auch in Europa anzutreffen. Der Besitz solcher Anlagen ist sehr lukrativ und bildet das Geschäftsmodell von Self-Storage-REITs.

Industrielle REITs: Industrie-REITs sind rund um Industrieanlagen, aber auch Logistikzentren, Warenhäusern und Fulfillment-Centern aktiv. Im Gegensatz zu anderen REIT-Kategorien werden industrielle REITs häufig nicht wegen der Dividende, sondern der Aussicht auf Wachstum gekauft.

Office REITs: Office REITs betreiben ein Portfolio aus Bürogebäuden aller Art. Derartige Anlagen können sich in Größe und Preisklasse drastisch unterscheiden, so dass teilweise noch eine weitere Spezialisierung stattfindet.

Hotel REITs: Spezialisierte Hotel-REITs erwirtschaften mit Hotel- und Ressortanlagen ihre Gewinne. Dabei gibt es gewaltige Unterschiede in Sachen Größe und Preis der jeweiligen Gebäude.

Rechenzentrum-REITs: Mit der steigenden Nachfrage nach Rechen- und Netzwerkleistung durch die digitale Transformation steigt auch der Bedarf an Rechenzentren. REITs, die in dieser Branche aktiv sind, haben sich in den letzten Jahren einen deutlich größeren Marktanteil erkämpft.

Diversifizierte REITs: Ist ein REIT in zwei oder mehr Immobilienarten zu Hause, spricht man gemeinhin von einem diversifizierten REIT.

Spezialisierte REITs: Der REIT-Markt lässt sich noch in viele weitere, hochspezialisierte Bereiche unterteilen. Geht es allerdings hinsichtlich der im Portfolio befindlichen Objekte zu sehr ins Detail, spricht man der Einfachheit halber meist von “Spezialisierten REITs”. Dazu können etwa Unternehmen zählen, die im Bereich Telefonmasten, Waldstücke, Casinos oder ähnliches aktiv sind.

Welche Steuern muss ich für REITs zahlen?

REITs selbst zahlen auf Unternehmensebene (fast) keine Steuern und können daher sehr gewinnbringend agieren. Als Investierende sind wir jedoch verpflichtet, unsere Rendite regulär zu versteuern. In Deutschland kommt dabei nicht wie bei Aktien die Abgeltungsteuer zum Tragen, sondern das Investmentsteuergesetz! Wie genau REITs besteuert werden, erfahrt ihr in diesem Blogbeitrag auf Trading-Steuerberatung.

Wann lohnen sich REITs?

Die Performance von REITs ist im allgemeinen solide und ihre Ausschüttungsquoten hoch. Einige von ihnen können sogar den S&P 500 schlagen – ein Maßstab, den viele Investorinnen und Investoren für die Bewertung eines Investments nutzen. Betrachten wir die REITs in ihrer Gesamtheit, zeichnet sich aber ein eher gemischtes Bild: Trotz ihres Steuervorteils und selbst, wenn die Dividendenzahlungen sofort reinvestiert werden, bleibt ihr Gesamtergebnis hinter dem S&P 500. Daran können auch die wenigen sehr guten REITs nichts ändern.

Es kann also keine generelle Kaufempfehlung für Real Estate Investments Trusts gegeben werden. Stattdessen ist es vom jeweiligen Portfolio und der eigenen Strategie abhängig, ob sich solche Produkte lohnen. Wer sich die besten Angebote unter den REITs herauspickt, kann durchaus eine gute Performance und attraktive Dividendenzahlungen erzielen. Viele REITs, besonders aus der Kategorie Mortgage- und Office-REITs, schneiden aber sehr schlecht ab und lohnen sich so gut wie nie.

In den Phasen zwischen zwei Krisen können Anlegerinnen und Anleger mit den hohen Dividenden der REITs durchaus gute Ergebnisse erzielen. Die erheblichen Einbrüche während Crashes und Rezessionen zehren jedoch am Gesamtergebnis und machen die Real Estate Investment Trusts deutlich unattraktiver. Dieses Risiko kann durch ein gut diversifiziertes Portfolio von REITs etwas ausgeglichen werden; dennoch drücken die starken Drawdowns auf unsere Rendite.

Die besten REITs finden

Um einen soliden REIT für das eigene Portfolio zu finden, sind einige Punkte zu beachten. Die zentralen Auswahlkriterien sind zunächst das Land und die Branche, in der der Real Estate Investment Trust aktiv ist. Gerade während der Covid-Krise hat sich die Bedeutung der jeweiligen Immobilienkategorie gezeigt. So hatten REITs für Bürogebäude etwa mit deutlich größeren Schwierigkeiten zu kämpfen als solche, die in Wohnraum investiert sind.

Potenziale und Risiken einzelner Sparten vorherzusagen, gestaltet sich in der Praxis schwierig. So sahen zum Beispiel viele Analysten einen Tourismus-Boom mit dem Ende der COVID-Reisebeschränkungen voraus. REITs, die in Hotels und Ferienanlagen aktiv sind, konnten aber überwiegend Verluste ausgleichen und kaum neues Wachstum vorweisen.

Auch die Region spielt hierbei eine große Rolle: In Deutschland stehen derzeit nur vier REITs zur Auswahl, die von den restriktiven Gesetzen der Bundesrepublik gehemmt werden. Der Blick interessierter Investoren wandert daher fast zwangsläufig in die USA, dem Heimatland der Real Estate Investment Trusts und Sitz von mehr als 50 % der verfügbaren Gesellschaften.

Die wichtigste Kennzahl für einen REIT ist, unabhängig von Branche oder Standort, die Dividendenrendite. Sie gibt die zu erwartende Ausschüttung in Prozent an und bildet in der Regel den Hauptgrund für ein Investment. Dabei ist sowohl die aktuelle Höhe der Auszahlung als auch die zukünftige Prognose zu beachten. Denn sind die langfristigen Aussichten eines REITs eher düster oder die Erholung nach einer Krise extrem langsam, kann auch eine derzeit hohe Dividende nicht für ein lohnendes Investment sorgen.

Zusätzlich lohnt sich ein Blick auf den FFO -”Funds from Operations”-Wert. Er ist zwar nicht so bedeutsam wie die Dividendenrendite, jedoch ebenfalls ein hilfreiches Kriterium. Je höher dieser Wert, desto besser die operativen Ergebnisse des REITs und desto höher der Cashflow, also wie viel liquide Mittel durch die Immobilien erwirtschaftet wurden.

Mitglieder unserer Mastermind-Gruppe erhalten Empfehlungen und Analysen selbstverständlich von uns geliefert. Für alle anderen Investoren kann eine intensive Recherche oder ein Blick in die Spezialausgabe unseres Vermögensmagazins (für Mastermind-Mitglieder kostenlos) lohnen!

Chancen: Das spricht für REITs

Obwohl ihre Performance nicht immer gut ist, sprechen einige gute Gründe für den Kauf von REITs. Dazu zählt zuallererst die vergleichsweise hohe Dividendenrendite, die unter anderem dank der fast vollständigen Steuerfreiheit möglich wird. Sie bietet Anlegerinnen und Anlegern zusätzlichen Cashflow, der wohl in jedem Portfolio gern gesehen ist.

Sie bietet Anlegerinnen und Anlegern zusätzlichen Cashflow, der wohl in jedem Portfolio gern gesehen ist. Mit den Jahrsergebnissen unserer Vermögensverwaltung Bothe und Eichhorn können die Unternehmen zwar nicht mithalten; dennoch bieten sie oft solide Dividende und gute Diversifikationsmöglichkeiten.

Da im Gegenzug für diese steuerliche Bevorzugung jeder REIT hohe Anforderungen an Aufbau, Ausschüttung, Sicherheit etc. erfüllen muss, bieten sie exzellente Transparenz für Investorinnen und Investoren. Denn durch die vielen Auflagen besteht deutlich weniger Spielraum für unseriöse Geschäfte, als dies vielleicht in anderen Branchen der Fall ist. Gleichzeitig ist von nicht an Börsen gelisteten REITs Abstand zu nehmen, da genau dieser Einblick hier nicht gegeben ist.

Auch der einfache Handel an der Börse und die dabei meist überschaubaren Gebühren bilden einen wichtigen Vorteil. Insbesondere im Vergleich mit anderen Möglichkeiten des Immobilieninvestments können REITs hier ihre Stärken zeigen. Anteile an einem Real Estate Investment Trust lassen sich zu den typischen Börsenzeiten nach Belieben einkaufen oder abstoßen, als Underlying für Optionen nutzen oder mit Hebeln handeln.

Hauptgrund dürfte für die meisten Anlegerinnen und Anleger allerdings der einfache und passive Zugang zum Immobilienmarkt sein. Hier müssen wir keine riesigen Summen für den Kauf eines ganzen Gebäudes, Grundstücks etc. aufgebracht werden – und um die anschließende Vermietung und Instandhaltung brauchen wir uns auch nicht selbst kümmern.

Dadurch werden die zwei große Nachteile des Immobilienkaufs wirksam außer Kraft gesetzt. REITs können daher für eine einfache Diversifikation unseres Portfolios bei guter Rendite zum Einsatz kommen.

Risiken: Das spricht gegen REITs

Ein REIT ist immer nur so wertvoll wie sein Inhalt: Wenn die Immobilien oder Hypotheken, die in ihm zusammengefasst, weniger Rendite erzielen oder die Nachfrage sinkt, leidet auch der Trust und unsere Gewinnausschüttung sinkt. Derartige Einbrüche in einzelnen Märkten zeigen sich immer wieder und sind ein realistisches Risiko.

Wir haben solche Krisen besonders dramatisch während der Finanzkrise 2007 sowie zu Beginn der COVID-Pandemie 2020 erlebt. Weitere Rezessionen und Crashs werden in Zukunft auftreten und mit hoher Wahrscheinlichkeit zu weiteren, erheblichen Drawdowns der REITs führen.

Das Interesse an REITs ist mit den gestiegenen Zinsen deutlich zurückgegangen. Die Leitbanken versuchen durch eine aggressive Zinspolitik der galoppierenden Inflation Herr zu werden. In Folge stehen heute deutlich mehr Produkte mit attraktiver Verzinsung zur Verfügung. Riskantere Anlageformen, zu denen auch REITs gehören, sehen sich dadurch deutlich unter Druck gesetzt, eine höhere Rendite zu liefern oder werden schlicht seltener gekauft.

In den vergangenen Jahren mit niedrigen Zinsen waren auch die Erwartungen der investierten Personen weniger hoch. In diesen Zeiten wird deutlich stärker in REITs investiert und es kommt häufig zu damit verbundenen Kurssteigerungen. Ein größeres REIT-Investment könnte daher auch für Personen geeignet sein, die auf eine drastische Umkehr in der Zinspolitik spekulieren – auch wenn eine solche Richtungsänderung derzeit extrem unwahrscheinlich ist.

REITs in der Praxis – Die zehn größten REITs analysiert

- Größe eines REITs allein ist kein Argument für einen Kauf. Auch Schwergewichte performen teilweise schlechter als der S&P 500

- Ein niedriger Drawdown (Differenz zwischen Höchst- und Tiefstwert) und hoher Return-Wert sind Kennzeichen eins lukrativen REITs

- Unterschiedliche Broker können zum Handel eingesetzt werden. Genaue Kosten hängen vom jeweiligen REIT ab.

Eine Analyse der zehn größten REITs nach Marktkapitalisierung zeigt kein besonders attraktives Bild. Die Dividendenrenditen liegen zwischen zwei und fünf Prozent und sind damit kaum geeignet, den S&P 500 zu schlagen. Dabei muss jedoch anerkannt werden, dass der US-Index im Krisenjahr 2022 ein Ergebnis von minus sieben Prozent (inflationsbereinigt ca. minus zehn Prozent) erzielt hat.

| REIT | Marktkapitalisierung | Dividenden-Rendite | Immobilienart |

| Prologis ( PLD) | $116,4 Mrd. | 2,03 % | Industrie |

| American Tower (AMT) | $109,8 Mrd. | 2,38 % | Telekommunikation |

| Crown Castle (CCI) | $76,8 Mrd. | 3,35 % | Telekommunikation |

| Public Storage (PSA) | $65,9 Mrd. | 2,14 % | Self-Storage |

| Equinix (EQIX) | $64,4 Mrd. | 1,74 % | Rechenzentren |

| Simon Property Group (SPG) | $48,9 Mrd. | 5,07 % | Einkaufs-Malls |

| Welltower (WELL) | $43,0 Mrd. | 2,58 % | Gesundheit |

| Digital Realty (DLR) | $40,1 Mrd. | 3,55 % | Rechenzentren |

| Realty Income (O) | $40,1 Mrd. | 4,44 % | Einzelhandel |

| AvalonBay Communities (AVB) | $34,6 Mrd. | 2,62 % | Wohnraum |

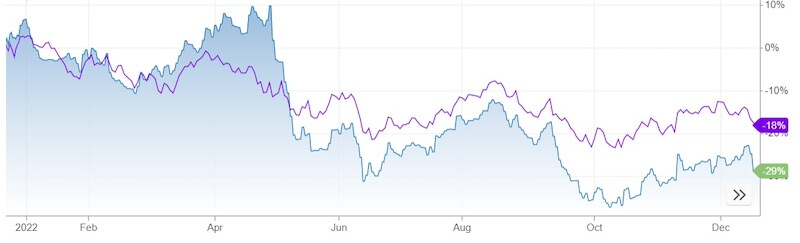

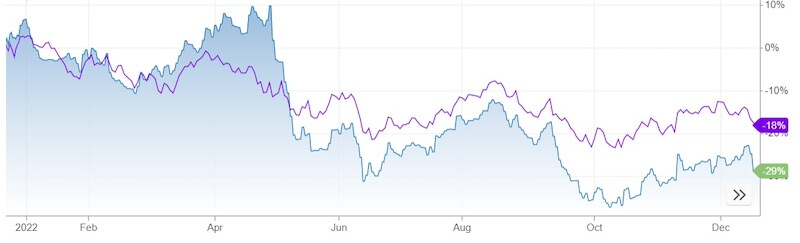

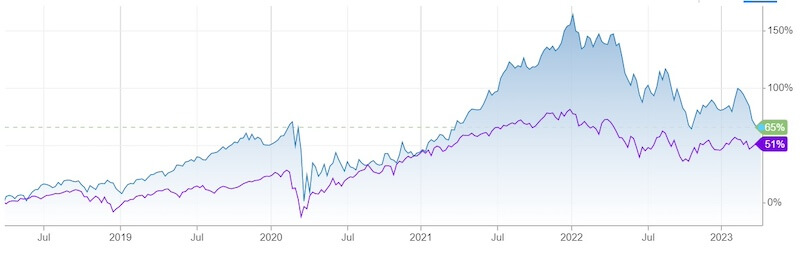

Ein Blick auf den größten REIT Prologis zeigt dabei ein typisches Ergebnis: Die Performance (inklusive Dividenden) war über einen Zeitraum von fünf Jahren betrachtet positiv und übertraf den S&P 500 um nahezu 50 %. Betrachten wir hingegen das Krisenjahr 2022, zeigt sich deutlich der stärkere Drawdown: Der REIT ist wesentlich anfälliger für Kurseinbrüche und verliert hier stark.

Prologis (blau) liefert über fünf Jahre betrachtet eine gute Performance gegenüber dem S&P 500 (lila). Überproportionale Kurseinbrüche sind während der COVID-Krise 2020 und dem Krisenjahr 2022 zu erkennen.

Aufgrund der hohen Dividendenrendite von über fünf Prozent könnte die Simon Property Group wie eine bessere Wahl wirken. Das Unternehmen war jedoch extrem von der COVID-Krise betroffen, da das Geschäftsmodell aus Malls, Restaurants und anderen Orten besteht, die während der Pandemie kaum besucht wurden.

Das Ergebnis ist ein gewaltiger Kurseinbruch, von dem seither kaum eine nennenswerte Erholung gelang. Die Simon Property Group zeigt dadurch sehr gut, dass eine hohe Dividende allein kein Kriterium für einen hochwertigen REIT bildet!

Lukrative REITs

Dass wir von Eichhorn Coaching eine eher zurückhaltende Meinung zu REITs haben, sollte bereits deutlich geworden sein. Dennoch lehnen wir das Konzept der Real Estate Investments Trusts keineswegs ab. Einige der Gesellschaften sind durchaus attraktiv und eignen sich als Beimischung in ausgewogenen Portfolios.

Wir nutzen die Trusts für unsere eigenen Portfolios und geben regelmäßig Empfehlungen an die Mitglieder unserer Mastermind-Gruppe ab. Dafür kommen aber nur die richtigen REITs in Betracht! Hier ist umfassende Recherche und Screening unbedingt notwendig.

Wir wollen einige der aus unserer Sicht interessanten REITs vorstellen.

Grundsätzlich sollen alle unsere Investments mindestens den S&P 500 überbieten – dieser Regel bleiben wir auch bei der Auswahl von REITs treu. Dabei müssen natürlich die Dividenden der Gesellschaften mit einberechnet werden, da Kurssteigerungen nicht das primäre Ziel der meisten Real Estate Investment Trusts sind. Außerdem sollte die Volatilität der Gesellschaften nicht zu hoch sein.

EXR

Self-Storage-REITs sind aufgrund ihrer soliden Performance sehr beliebt. Sie gelten auch als etwas weniger krisenanfällig als andere REITs, obwohl sich diese Behauptung zuletzt nur schwer beweisen ließ. Der Real Estate Investment Trust “Extra Space Storage”, kurz EXR, ist einer der Marktführer in dieser Branche.

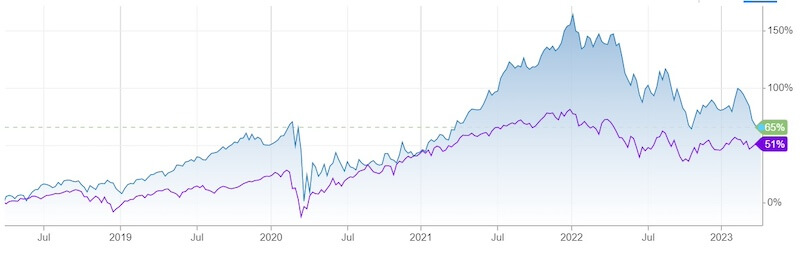

Die Rendite inklusive der Dividenden lag dabei deutlich über dem S&P 500 und erreichte in den letzten fünf Jahren einen Höchstwert von +172 %! Wie bei REITs üblich gibt es leider auch regelmäßig erhebliche Drawdowns, die bis zu 71 % erreichen konnten. Dennoch ist EXR ein plausibler Kandidat für ein Portfolio, dem Immobilienwerte beigemischt werden sollen.

Extra Space Storage (blau) konnte den S&P 500 (lila) in den letzten fünf Jahren schlagen. Besonders der Höhepunkt zum Jahreswechsel 2021/2022 sticht hervor: Die Rendite lag hier bei +172 %!

MAA

Mid-American Apartment Communities Inc ist ein Wohnraum-REIT, der es mit seiner Marktkapitalisierung von ca. 16 Milliarden Dollar nicht in die Top 10 der größten Real Estate Investment Trusts geschafft hat. Dennoch handelt es sich um ein attraktives Investment, das in den letzten fünf Jahren den S&P 500 ausstechen konnte. Die Vermietung von Wohnflächen ist darüber hinaus generell ein interessantes Anlagefeld.

Der gewaltige Einbruch während der Corona-Krise scheint zunächst schwer zu erklären, da während der Lockdowns Wohnraum eigentlich weiterhin gefragt sein sollte. Dennoch kam es zu drastischen Kursverlusten. Glücklicherweise konnten diese seither mehr als ausgeglichen werden: Im Februar 2022 erreichte der REIT eine Rekordrendite von +230 %! Man kann annehmen, dass im Zeitraum bis zur nächsten Krise weitere Gewinne und Ausschüttungen auf investierte Personen warten.

Alternativen zu REITs

Die Real Estate Investment Trusts werden aufgrund ihrer hohen Ausschüttung häufig zur Generierung von Cashflow genutzt. Gerade in dieser Kategorie haben sie jedoch starke Konkurrenz von anderen Anlagevehikeln und Finanzprodukten. Besonders die klassischen Dividendenaktien können den REITs aktuell durchaus das Wasser reichen.

Zahlreiche Titel bieten eine vergleichbare Dividendenrendite von zwei bis fünf Prozent, wie sie in unserer Liste der größten REITs zu finden sind. Selbst eine besonders konservative Dividendenaktie wie Coca-Cola kann mit derzeit drei Prozent Ausschüttungen pro Jahr durchaus mithalten.

Die meisten solcher Wertpapiere haben darüber hinaus den Vorteil von echten Wachstumschancen, während Real Estate Investment Trusts für ihr geringes Kurswachstum bekannt sind.

Eine weitere Alternative ist der Vermögungsverwaltung Account Bothe & Eichhorn, den wir in Kooperation mit CapTrader anbieten. Hier besteht nicht nur Aussicht auf eine deutlich höhere Rendite (wir erwarten etwa 12 % pro Jahr, derzeit liegt das reale Ergebnis aber bereits weit höher); auch die Furcht vor Krisen ist bei diesem Produkt überflüssig.

Denn es kommen ausschließlich kurzlaufende Optionen zum Einsatz, die von Experten eröffnet und anschließend überwacht werden. Mit dieser Strategie lassen sich, unabhängig von der Marktentwicklung, Gewinne erzielen. Da das Kapital der Anlegerinnen und Anleger stets in deren Besitz bleibt (der Managed Account wird von CapTrader im Namen der Inhaber betrieben) und zum Börsenschluss alle Positionen geschlossenen sind, reduziert sich das Risiko drastisch.

So können Real Estate Investment Trusts gehandelt werden

Sollten man nach reiflicher Überlegung in REITs investieren wollen, stehen eine Vielzahl von Brokern zur Verfügung. Denn Real Estate Investment Trusts können genau wie Aktien problemlos an verschiedenen Börsen gehandelt werden. Jeder der vielen “klassischen” Broker oder der moderneren “Neobroker” haben die Gesellschaften im Angebot – wenn auch nicht immer alle Titel aus dieser Kategorie. Neobroker können dabei zwar in der Regel mit günstigeren Konditionen glänzen, sind aber nicht automatisch die beste Wahl.

Das liegt an der regionalen Struktur des REIT-Marktes: In Deutschland sind derzeit lediglich vier Real Estate Investment Trusts verfügbar – Tendenz: sinkend! Daher findet ein Großteil der REIT-Investments im Heimatland des Modells, den USA, statt. Auch im Vereinigten Königreich und einigen anderen Industrienationen gibt es attraktive Titel.

Nicht alle diese Produkte werden an allen deutschen Handelsplätzen zu vergleichbaren Konditionen angeboten. In der Praxis finden wir oft deutlich höhere Spreads vor. Vor allem die etwas kleineren REITs sind in Deutschland oft nur zu etwas schlechteren Preisen verfügbar. Ist der ausgewählte REIT hingegen besonders groß und wird in hoher Stückzahl gehandelt, brauchen wir uns über eventuelle Mehrkosten weniger Sorgen zu machen.

Generell lässt sich jedoch sagen, dass Anlegerinnen und Anleger beim Kauf von REITs von Brokern mit vielen Handelsplätzen profitieren. Dies erhöht die Wahrscheinlichkeit auf einen “guten Deal” an der Heimatbörse des jeweiligen REITs.

Fazit: REITs bieten guten Cashflow, sind aber in Krisen anfällig!

Real Estate Investment Trusts sind Teil vieler Dividendenstrategien und können sich als Beimischung zu unterschiedlichen Portfolios eignen. Die Gesellschaften sind im Bereich Immobilien tätig und bieten Anlegerinnen und Anlegern einen Einstieg in diesen lukrativen Markt, ohne, dass wir gleich ein ganzes Gebäude kaufen müssten.

Stattdessen können wir REITs wie Aktien, schon für einen kleinen Betrag, erwerben. Die Immobiliengesellschaften bieten uns hohe Gewinnausschüttungen, die aufgrund umfassender Steuererleichterungen möglich sind: Ein Real Estate Investment Trust zahlt nahezu keine Steuern, muss im Gegenzug aber einige Auflagen erfüllen. Dazu zählt zum Beispiel die Ausschüttung von mindestens 90 % der Gewinne an die Aktionärinnen und Aktionäre.

Wenn ein solcher REIT den Weg in das Portfolio finden soll, ist vorher eine ausreichende Recherche und Analyse erforderlich. Die wichtigsten Eigenschaften für einen lohnenden REIT bilden unserer Meinung nach starke Kursverläufe und ein sicheres Geschäftsmodell. Leider lässt sich gerade Letzteres teilweise nur schwer einschätzen – besonders während der COVID-Krise und dem Krisenjahr 2022 kam es zu massiven Kurseinbrüchen von eigentlich als sicher geltenden Geschäftsfeldern.

Anhand der Kennzahlen Dividendenrendite und FFO (Funds from Operations) können REITs mit hohem Potenzial identifiziert werden. Absolute Sicherheit gibt es aber auch hier nicht, denn auch zur nächsten Krise können erneute Kurseinbrüche drohen. Wir hoffen, euch mit dieser Einführung alle wichtigen Informationen an die Hand gegeben zu haben, um selbst eine fundierte Entscheidung zu treffen.

Dennoch zieht die stattliche Rendite viele Investoren an. Auch wir von Eichhorn Coaching haben einzelne Anbieter in unseren Porftolios. Im Rahmen unserer exklusiven Mastermind-Gruppe teilen wir Analysen zu den einzelnen Unternehmen mit den Mitgliedern. Solche REITs bieten eine hervorragende Möglichkeit für zusätzlichen Cashflow.

FAQ – Häufig gestellte Fragen zu REITs

Real Estate Investment Trusts können zur Diversifikation genutzt werden und bieten oft solide Ausschüttungen und geringfügiges Kurswachstum. Da sie Zugang zum Immobilienmarkt bieten, lohnen sie sich besonders für Personen, denen dieser Aspekt im Portfolio fehlt.

Im Gegensatz zu Immobilien leiden Real Estate Investment Trusts unter besonders starken Kurseinbrüchen in Krisenzeiten. Sie gelten daher als eher riskante Börsenprodukte. Viele der REITs können dieses Risiko nicht durch passende Renditen kompensieren.

Die durchschnittliche REIT-Dividende liegt bei etwa 4 bis 4,5 Prozent. Einige der Titel zahlen auch deutlich mehr – solche Ergebnisse sollten allerdings immer mit Vorsicht genossen werden. Hohe Drawdowns in Krisenzeiten zerstören viel von diesen Einnahmen.

Wer auf Cashflow aus ist, kann auch in andere, weniger krisenanfällige Dividendenaktien investieren. In der aktuellen Phase hoher Zinsen kommen auch andere Produkte infrage, die einen ähnlichen Cashflow generieren können.

Das aktuelle Jahr ist von hohen Zinsen, hoher Inflation und allgemeiner Rezession geplagt. REITs sind in diesem Umfeld wenig lukrativ. Ihre Ausschüttungen sind nett, aber nicht herausragend und sie neigen zu extremen Kurseinbrüchen.