Ein Nasdaq Leveraged ETF verspricht rasante Gewinne, kann aber bei sinkenden Kursen schnell herbe Verluste bedeuten. Wir analysieren, wann und für welche Anleger sich ein Nasdaq-Hebel-ETF lohnt und worauf man bei einem Investment unbedingt achten sollte.

Das Wichtigste in Kürze

- Ein Nasdaq Leveraged ETF gibt die Entwicklungen des Nasdaq multipliziert wieder

- Nasdaq Hebel ETFs bieten Chancen auf hohe Gewinne und bergen hohe Risiken

- Sie sind nicht für langfristige Investments geeignet, da es hier hohe Unterschiede zum Benchmark geben kann

- Gehebelte ETFs sind einfach in der Anwendung; Futures sind aber in fast allen Fällen die bessere Wahl

Was ist ein Nasdaq Leveraged ETF?

Das Angebot für Privatanleger hat sich in den letzten Jahren stark erweitert. Dabei werben die verschiedenen Broker nicht nur mit besseren Konditionen um die Gunst der Kunden, sondern nehmen auch neue, oft interessante Produkte in ihr Sortiment auf.

Nasdaq Leveraged ETFs und Leveraged ETFs im Allgemeinen haben dabei zuletzt große Aufmerksamkeit erfahren. Bei diesen Anlageprodukten werden die Entwicklungen des Nasdaq 100, einem der wichtigsten Börsen-Indices (oder eines anderen Indices oder Basiswerts) um ein Vielfaches verstärkt abgebildet. Wie hoch der Multiplikator ausfällt, wird im Titel eines Nasdaq Leveraged ETFs angegeben.

So erhalten Anleger bei einem “Faktor 2” ETF zum Beispiel die doppelten Zugewinne – verlieren bei einem Kurseinbruch aber auch das Doppelte. Nimmt der Nasdaq etwa 10 Prozent zu, steigt unser Nasdaq Leveraged ETF Faktor 2 um 20 Prozent. Geht es hingegen 15 Prozent bergab, reduziert sich unser ETF um 30 Prozent. Ein Nasdaq Leveraged ETF mit Faktor 3 bietet stattdessen eine dreifache Verstärkung.

Neben den Nasdaq Leveraged ETFs sind auch gehebelte Produkte auf andere Indices und sonstige Benchmark-Werte immer häufiger anzutreffen. Viele Privatanleger experimentieren, neben Nasdaq-Hebel-ETFs, etwa mit gehebelten Produkten, die auf dem S&P 500 oder Rohstoffen basieren. Auch hier können hohe Renditen erzielt werden – das Risiko ist jedoch ebenfalls enorm.

Die Performance eines Nasdaq Leveraged ETF berechnet sich auf Tagesbasis anhand des Basiswerts. Dadurch kann es zu sogenannten Pfadabhängigkeiten kommen – gehebelte Anlageprodukte verlieren durch ihre Berechnungsgrundlage etwas Rendite, wenn der Basiswert schwankt.

So funktionieren gehebelte ETFs

Um die Bewegungen des Basiswerts zu vervielfältigen, müssen Nasdaq Leveraged ETFs und andere Hebelprodukte einen Umweg einschlagen: Der direkte Kauf des Basiswerts (z.B. Aktien des Nasdaq, Rohstoffe …) würde nicht zur gewünschten Multiplikation der Ergebnisse führen.

Stattdessen kommen hier Derivate mit der gewünschten Hebelwirkung zum Einsatz, die dann in einem Nasdaq Leveraged ETF lediglich zusammengefasst werden. Auch Privatanleger haben dabei die Möglichkeit, diese Derivate direkt, ohne den Umweg über einen Nasdaq-Hebel-ETF zu erwerben.

Die Nachbildung des Basiswerts (in diesem Fall: dem Nasdaq) ist jedoch nicht vollständig. Der Aufwand, Derivate für alle Unternehmen im Index zu erwerben, wäre deutlich zu groß. Stattdessen trifft der ETF-Herausgeber eine Auswahl an Wertpapieren, die geeignet ist, den Nasdaq näherungsweise nachzubilden.

Die Abbildung des Basiswerts ist daher meist nicht perfekt; die Ergebnisse sind jedoch in der Praxis sehr nahe am Original, so dass Anleger sich wenig Sorgen um die akkurate Nachbildung machen müssen. Es ist nichtsdestotrotz sinnvoll zu wissen, wie ein Nasdaq Leveraged ETF aufgebaut ist, da seine Zusammensetzung und Funktion durchaus Probleme verursachen kann.

Nasdaq Leveraged ETF eignen sich nicht für langfristige Investments

Wer auf gehebelte ETFs und ähnliche Produkte setzt, muss sich der Gefahren bei langfristigen Investments bewusst sein. Sind wir nämlich über einen längeren Zeitraum in einen Nasdaq Leveraged ETF investiert, verlieren wir durch die vergleichsweise hohe Volatilität des Index besonders stark – immerhin handelt es sich um einen Nasdaq-Hebel-ETF.

Solche Verluste können durch eine gleiche Gegenbewegung nicht ausgeglichen werden. Stattdessen wäre ein größeres Wachstum nötig, um wieder auf den Ausgangswert zu kommen. Hauptursache dafür ist die sogenannte Pfadabhängigkeit.

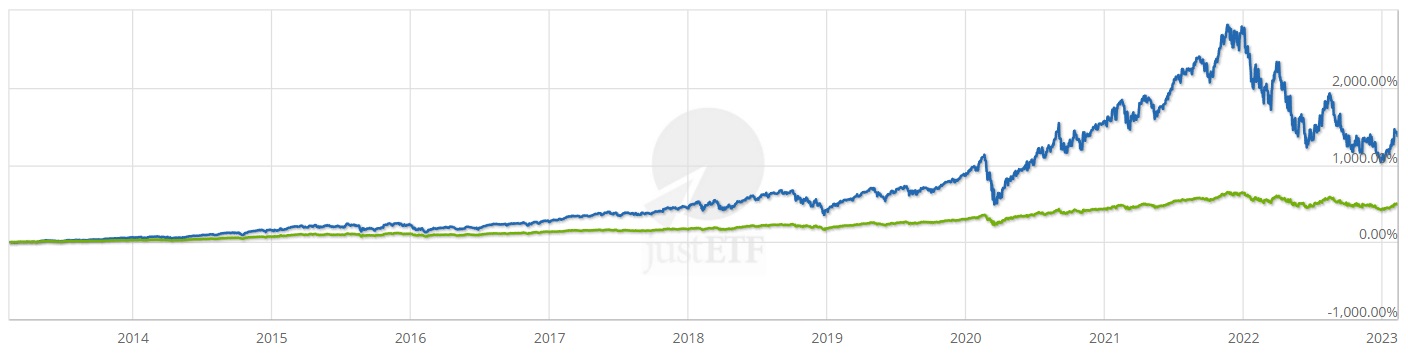

Performance des Lyxor Nasdaq 100 Daily 2x (blau) im Vergleich zum “regulären” Lyxor Nasdaq 100 über 10 Jahre. Der Nasdaq-Hebel-ETF zeigt deutlich höhere Gewinne, aber auch stärkere Drawdowns.

Die Pfadabhängigkeit zerstört unsere Rendite

Unter der Pfadabhängigkeit verstehen wir einen Renditenachteil von Anlageprodukten, die prozentual auf Tagesbasis gehandelt werden. Zu dieser Kategorie zählen zum Beispiel Nasdaq Leveraged ETFs, andere gehebelte ETFs, aber auch Short-ETFs und ähnliche Investments.

Das Problem lässt sich vereinfacht so beschreiben: Unser Nasdaq Leveraged ETF berechnet seinen Wert in Prozent vom Basiswert (dem Nasdaq) jeden Tag aufs Neue, der Basiswert selbst hat jedoch keinen solchen “täglichen Reset”. Unser Nasdaq-Hebel-ETF nutzt also vermehrte oder verminderte Grundwerte, um seine tägliche Performance zu ermitteln und weicht dadurch vom Basiswert ab.

Eine kleine Kurssteigerung des Nasdaq führt dabei zu einer vielfachen Steigerung unseres Nasdaq Leveraged ETF. Am Folgetag ist dieser erhöhte Preis jedoch wieder der neue Grundwert, da sich unser Nasdaq-Hebel-ETF ja täglich neu berechnet.

Sinkt der Nasdaq nun wieder auf den Vorwert (also ein kleiner, prozentualer Kursverlust), wird auch dieser Rückgang von unserem Nasdaq Leveraged ETF vervielfacht. Durch den erhöhten Grundwert ist dieser Verlust jedoch größer als unser Gewinn vom Vortag. Gerade bei langanhaltenden Seitwärtsbewegungen verlieren wir mit einem Nasdaq-Hebel-ETF dadurch fast kontinuierlich.

Zur besseren Illustration ein konkretes Rechenbeispiel:

Der Nasdaq öffnet am Montag bei 10.000 Punkten. Er steigt im Laufe des Tages um 2 Prozent und steht jetzt bei 10.200 Punkten. Unser Nasdaq Leveraged ETF mit dem Faktor 2, Einkaufspreis: 100 Dollar, verdoppelt diesen Effekt und steigt um 4 Prozent. Er ist am Ende des Tages 104 Dollar wert, wir haben also 4 Dollar hinzugewonnen.

Am Dienstag fällt der Nasdaq jedoch wieder auf den Ausgangswert von 10.000 Punkten zurück. Berechnet vom Startwert des Tages in Höhe von 10.200 Punkten, entspricht dieser Rückgang allerdings nur 1,96 Prozent (200 Punkte, geteilt durch 10.200 Punkte, multipliziert mit 100). Unser Nasdaq Leveraged ETF verdoppelt diesen Verlust wieder und sinkt entsprechend um 3,92 Prozent. Berechnet vom Ausgangswert von 104 Dollar, bedeutet dies einen Einbruch von 4,07 Dollar. Die Korrekturbewegung des Index hat unserem Nasdaq-Hebel-ETF einen Verlust von 0,07 Dollar beschert.

Auf den ersten Blick kein großer Schaden; in der Praxis summieren sich aber solche kleinen Verluste schnell! Außerdem besteht jederzeit die Möglichkeit, dass größere Schwankungen auftreten. Der Nasdaq ist für seine hohe Volatilität bekannt.

Anwendungsfelder eines Nasdaq Leveraged ETFs

Aufgrund von Pfadabhängigkeiten und oft recht hohen Gebühren sind gehebelte Produkte für langfristige Strategien kaum geeignet. Wer zum Beispiel auf Buy-and-Hold setzt, wird mit einem Nasdaq Leveraged ETF und ähnlichen, gehebelten Vehikeln keine Freude haben.

Dadurch beschränkt sich das Anwendungsfeld eines Nasdaq-Hebel-ETFs auf kurzfristige Trades, die idealerweise am Ende des Handelstages wieder geschlossen sein sollten. Auf diese Weise können Investoren kurzfristige Bewegungen in verstärkter Form mitnehmen, ohne unter den Verlusten bei anhaltenden Investments zu leiden.

Wir könnten einen Nasdaq Leveraged ETF daher zum Beispiel einsetzen, wenn wir mit einem starken Anstieg des Indexes an einem Tag rechnen. Auslöser könnten etwa Wirtschaftsdaten sein.

Ein Nasdaq Leveraged ETF mag daher als lukratives, aber riskantes Investment erscheinen, das vor allem Anleger auf der Suche nach hohen Renditen ansprechen sollte. Tatsächlich leiden Nasdaq-Hebel-ETFs und ähnliche Produkte aber unter dem Konkurrenzdruck: Wer mit Hebelwirkung und Risiko agieren möchte, kann dies mit Futures einfach deutlich besser.

Auch Optionen und CfDs bieten hier in der Regel wesentlich attraktivere Möglichkeiten. Dadurch bilden Nasdaq Leveraged ETFs nur für eine vergleichsweise kleine Gruppe ein sinnvolles Investment: Sie sprechen vor allem Anleger an, denen die Rendite von “Standardinvestments” (Long-Positionen auf Aktien, ETFs etc.) nicht ausreicht, die aber gleichzeitig durch den höheren Komplexitätsgrad von Futures, Optionen und Co. eingeschüchtert sind.

Berechenbares Risiko als Argument

Bei einem Investment an der Börse müssen Anleger stets zwischen dem möglichen Risiko und der Renditechance abwägen. Obwohl wir uns beiden Punkte durch verschiedene Kennzahlen nähern können, bleibt es letztlich unmöglich, Risiko und Chance objektiv und verlässlich zu messen. Denn die Bewegungen an den Märkten sind vor allem kurzfristig nicht hundertprozentig vorhersagbar.

Auch der volatile Nasdaq 100 Index ist hier keine Ausnahme. Ein gehebeltes Produkt, wie ein Nasdaq Leveraged ETF oder Futures auf den Nasdaq, bieten durch die frei wählbaren Multiplikatoren aber eine interessante Einstellmöglichkeit: Anleger können hier ungewohnt konkret und präzise Risiko und Chance abwägen und nach Belieben auswählen.

So kann angenommen werden, dass ein Nasdaq Leveraged ETF mit dem Faktor 2 doppelt so riskant ist, wie ein ungehebelter Nasdaq-ETF. Mit dem Faktor 10 ist wiederum das Risiko zehnmal so hoch usw. Umgekehrt steigt auch die Renditechance mit dem Faktor. Dadurch ist es möglich, ein Investment in einen solchen ETF an die eigenen strategischen Ziele anzupassen.

Wer zum Beispiel auf höchste Renditen aus ist und dafür jedes Risiko in Kauf nimmt, könnte sich theoretisch für einen Future mit einem 100-fachen Hebel entscheiden und hier einen Teil seines Vermögens investieren. Ein anderer Anleger wiederum möchte seine Exposition nur geringfügig erhöhen und entscheidet sich deshalb für einen Nasdaq Leveraged ETF mit einem Faktor von zwei.

Die Flexibilität und Genauigkeit, mit der wir bei gehebelten Produkten unser Risiko und unsere Renditechance anpassen können, macht diese Anlagevehikel besonders interessant. Gleichzeitig muss jedoch angemerkt werden, dass Futures auch hier eine bessere Performance als Nasdaq Leveraged ETFs bieten und für erfahrene Investoren eher in Frage kommen.

Short-Positionen mit Nasdaq Leveraged ETFs

Das Setzen auf fallende Kurse ist vor allem für Laien oft ein mysteriöser Vorgang: In der Regel starten Anleger ihre “Finanzkarriere” mit Long-Positionen auf Aktien, ETFs und Co. – viele weichen zeitlebens nicht von dieser Strategie ab. Es ist jedoch problemlos möglich, einen invertierten Nasdaq Leveraged ETF zu erwerben und somit auf einen Kursrückgang zu spekulieren.

Dadurch erhalten auch Investoren, die sich nicht mit Futures und anderen Derivaten direkt befassen wollen, einfachen Zugang zu diesem Finanzvehikel. Viele Anleger sammeln erste Erfahrungen mit Short-Positionen durch Nasdaq-Hebel-ETFs und ähnliche Exchange Traded Funds.

Auch hier bleibt das Prinzip eines gehebelten Investments gleich, wird jedoch in eine Short-Position umgewandelt: Verliert der Basiswert, gewinnt der gehebelte Short ETF den gleichen Wert, multipliziert mit dem jeweiligen Faktor. Ein 5-prozentiger Verlust des Nasdaq würde also einen 10-prozentigen Gewinn für einen Nasdaq Leveraged ETF, Faktor 2, Short bedeuten. Natürlich bleiben auch die Risiken, hohen Gebühren und anderen Nachteile von Nasdaq Leveraged ETFs erhalten.

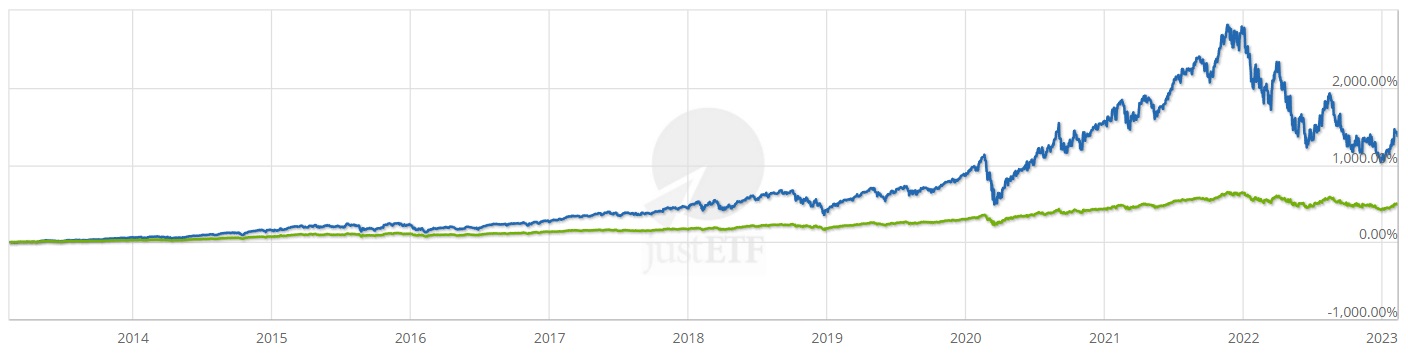

Performance des ProShares UltraPro Short QQQ ETF (blau), einem Nasdaq Leveraged ETF, der eine dreifach gehebelte Short-Position abbildet. Seine Performance lag bei -21 Prozent über vier Wochen, während der Nasdaq 100 (grün) um 7 Prozent zunahm.

Vor- und Nachteile eines Nasdaq Leveraged ETF

Aufgrund ihrer Funktionsweise und des recht volatilen Nasdaq als Basiswert haben Nasdaq Leveraged ETFs eine Reihe von speziellen Vor- und Nachteilen.

Vorteile:

- Vervielfachung der Performance. Ein Nasdaq Leveraged ETF multipliziert die Tagesperformance des Nasdaq-Index mit dem jeweiligen Faktor. So verdoppelt ein Nasdaq-Hebel-ETF mit dem Faktor zwei alle Ergebnisse, Faktor drei führt zu einer Verdreifachung usw. Wir haben dadurch die Chance, unsere Rendite zu vervielfachen.

- Optimierung des Zinseszinseffekts. Anleger wollen durch hohe Zinsen ihr Vermögen vermehren, um anschließend noch mehr Zinsen zu generieren. Je höher die Rendite ist, desto effektiver ist dieser Prozess. Ein Nasdaq-Hebel-ETF verspricht genau diese Rendite und ist damit geeignet, den Zinseszinseffekt hocheffizient zu nutzen.

- Einfache Funktionsweise. Nasdaq Leveraged ETFs sind einfach zu verstehen und einzusetzen und benötigen nur geringes finanzielles Fachwissen. Auch Hebelprodukte auf andere Basiswerte sind in der Regel simpel und für (risikofreudige) Anleger geeignet. Zusätzlich bietet sich die Möglichkeit, auf Short-Positionen zu setzen.

- Hohe Volatilität des Basiswerts. Der Nasdaq gilt als sehr schwankungsfreudiger Index. Ein Nasdaq-Hebel-ETF hat daher eine recht große Chance, die gewünschten Kursbewegungen zu zeigen. Anleger können daher oft schon nach wenigen Stunden mit einer ansprechenden Rendite ihr Investment verkaufen und müssen keine längeren (und kostspieligen!) Positionen halten.

- Höhere Exposure ohne Aufnahme von Fremdkapital. Durch Nasdaq-Hebel-ETFs können wir ein Vielfaches der möglichen Gewinne des Nasdaq-Index realisieren, ohne mehr Kapital einsetzen zu müssen. Wir erhalten hier die Rendite-Vorteile des Anlegens mit Fremdkapital, ohne gleichzeitig die damit verbundenen Risiken (Verluste, die unser initiales Investment übersteigen) tragen zu müssen.

- Wie bei ETFs üblich, können Nasdaq Leveraged ETFs sehr einfach gehandelt werden. Eine Fülle an Brokern und Neobrokern bieten Hunderte derartiger Hebelprodukte an. Oft wird der Anmeldeprozess bei diesen Anbietern besonders einfach gestaltet, sodass wir in wenigen Minuten mit dem Handel beginnen können. Damit stehen Nasdaq-Hebel-ETFs im starken Gegensatz zu ähnlich funktionierenden, aber deutlich komplexeren Produkten wie Futures, Optionen oder CfDs. Hier ist besonders für das Margin-Trading ein aufwendiger Anmelde- und Authentifizierungsprozess erforderlich.

- Keine Nachschusspflichten oder Fremdkapital. Selbst im schlimmsten Fall kann ein Nasdaq Leveraged ETF nicht für Verluste sorgen, die über das eingesetzte Kapital (Kaufpreis des Nasdaq-Hebel-ETF) hinausgehen. Da hier, anders als zum Beispiel bei Short-Positionen auf Futures, kein Fremdkapital eingesetzt wird, gibt es keine Nachschusspflicht oder Gefahr für unser Vermögen.

Nachteile:

- Vervielfachung der Verluste. So wie ein Nasdaq Leveraged ETF die Chance auf hohe Gewinne bietet, ist auch das Potenzial für Kurseinbrüche enorm. Der Nasdaq-Hebel-ETF wird Abwärtsbewegungen des Index ebenfalls um den angegebenen Faktor verstärken und so zu hohen Verlusten führen.

- Negative Performance bei langer Haltedauer. Durch die Berechnung auf Tagesbasis kommt es bei Nasdaq Leveraged ETFs zu Pfadabhängigkeits-Effekten. Besonders bei längeren Seitwärtsbewegungen führen diese zu spürbaren Verlusten gegenüber dem Basiswert. Der besonders volatile Nasdaq ist dabei ein besonders riskanter Index.

- Hohe Kosten. Aufgrund des Aufwands und Aspekten wie den Rollkosten für die enthaltenen Derivate sind Nasdaq Leveraged ETFs vergleichsweise teuer. Die Emittenten lassen sich ihre Produkte nicht selten mit Gebühren von einem Prozent und mehr pro Jahr vergüten.

- Hohe Handelsgebühren. Da ein Nasdaq-Hebel-ETF nur auf Tagesbasis oder zumindest für kurze Zeiträume eingesetzt werden sollten, sind relativ viele Transaktionen nötig. So müssen wir regelmäßig einen passenden ETF ein- und wieder verkaufen, um nicht aufgrund von Pfadabhängigkeiten etc. Rendite einzubüßen. Je nach verwendetem Broker kann dies zu erhöhten Handelsgebühren führen. Insbesondere Anleger, die bei klassischen Finanzinstituten handeln und eine prozentuale Gebühr entrichten müssen, werden durch den Handel mit Nasdaq Leveraged ETFs schnell tief in die Tasche greifen müssen.

- Risiko eines Totalverlusts. Schon bei einer vergleichsweise kleinen Korrektur des Index kann ein Nasdaq Leveraged ETF zum Totalverlust führen. Durch die Hebelwirkung kann das Produkt den Nullpunkt erreichen und vom Emittenten aufgelöst werden. Bei einem dreifach gehebelten Nasdaq Leveraged ETF wäre dieser Punkt bereits erreicht, wenn der Index an einem Tag um 33 Prozent einbricht. Derartige Crashs sind durchaus möglich und können bei höheren Hebeln schnell den Totalverlust bedeuten.

- Zinseszinseffekt auf Verluste. Anleger wollen mit hohen Renditen den Zinseszinseffekt voll ausnutzen. Oft vergessen wird aber, dass dieser Effekt auch negativ wirken kann: Durch gehebelte Produkte können sich Verluste schneller summieren und unser Vermögen stärker gefährden.

Fazit: Einfache Anlageprodukte mit starker Konkurrenz

Ein Nasdaq Leveraged ETF und vergleichbare, gehebelte ETFs verbinden die Vorzüge eines Hebels mit der einfachen Bedienung von ETFs. Sie sind daher vor allem für Anleger geeignet, die sich nicht mit komplexeren Derivaten wie Futures befassen wollen oder vielleicht kein Margin-Trading betreiben können.

Wer einen Nasdaq-Hebel-ETF einsetzt, profitiert von den Kursbewegungen des Nasdaq 100, einem der beliebtesten Indices der Welt. Im Falle von Gewinnen oder Verlusten nehmen Inhaber eines Nasdaq Leveraged ETF aber nicht nur diese Veränderungen mit; alle Bewegungen werden mit dem jeweiligen Hebel multipliziert. So würde ein ETF mit dem Faktor zwei alle Gewinne und Verluste verdoppeln, ein ETF mit dem Faktor drei verdreifachen usw.

Der Einsatz solcher Instrumente kann zu hohen Renditen führen, da sich eventuelle Zugewinne vervielfachen. Natürlich werden auch Einbrüche multipliziert und gefährden so unser Vermögen. Ein Vorteil der Nasdaq Leveraged ETFs: Im Gegensatz zu anderen gehebelten Derivaten können sie keinen Schaden verursachen, der das initiale Investment übersteigt. Auch dieser Punkt trägt zu ihrem Status als beliebtes Anlageprodukt für Einsteiger bei.

Besonders ansprechend dürfte auch die leichte Verwendung der Nasdaq-Hebel-ETFs sein. Sie sind, wie bei Exchange Traded Funds üblich, problemlos über eine Vielzahl von Brokern zu beziehen.

Obwohl sie einige Vorzüge bieten, sind Nasdaq-Hebel-ETFs kein wirklich sinnvolles Anlageprodukt für ernsthafte Investoren. Der Grund ist simpel: Es stehen deutlich bessere Angebote zur Verfügung! Mit Derivaten wie Futures können wir unsere Rendite ebenso vervielfältigen. Gleichzeitig stehen uns hier deutlich mehr Möglichkeiten zur Verfügung. Der Einsatz eines Nasdaq Leveraged ETF muss einem erfahrenen Futures-Trader wie ein unnötiger Umweg erscheinen, da diese Produkte letztlich nur Derivate zusammenfassen und mit höheren Kosten belegen.

Investoren, die Nasdaq-Hebel-ETFs in Betracht ziehen, sollten stattdessen etwas Zeit investieren, um die korrekte Verwendung von Futures und anderen Derivaten zu erlernen.

Häufig gestellte Fragen zu Nasdaq Leveraged ETFs

Was ist ein Nasdaq ETF 3 Leverage?

Ein ETF “3 Leverage” verfügt über einen dreifachen Hebel, das heißt: Alle Kursbewegungen, in diesem Fall des Nasdaq 100 Index, werden verdreifacht. Gewinnt der Nasdaq 10 Prozent, legt der Nasdaq ETF 3 Leverage 30 Prozent zu, bei 20 Prozent sind es 60 Prozent usw.

Lohnen sich Nasdaq Hebel ETFs?

Ein gehebelter ETF auf den Nasdaq kann ein lohnendes Investment sein, kommt aber auch mit hohen Risiken daher. In fast allen Fällen ist der Einsatz von Futures sinnvoller, da hier direkt in die Derivate investiert und besser gesteuert werden kann.

Welche Nachteile haben Hebel-ETFs?

ETFs mit Hebeln werden auf Tagesbasis berechnet und eignen sich nicht für langfristige Investments. Außerdem werden auch Verluste multipliziert, was sogar für einen Totalausfall sorgen kann. Auch die Gebühren sind meist sehr hoch.

Wann sollte ich einen Nasdaq Leveraged ETF kaufen?

Ein Nasdaq-Hebel-ETF kann sich lohnen, wenn ein starker Anstieg des Nasdaq am selben Tag erwartet wird. Mit einem Short-ETF können wir stattdessen von einem starken Verlust des Index profitieren.

Wie funktioniert ein Leveraged ETF/gehebelter ETF?

Ein ETF mit Hebelfunktion (“Leverage”) nutzt Derivate, um die Bewegungen eines Basiswerts zu vervielfachen. So können, je nach Produkt, Gewinne und Verluste zum Beispiel verdoppelt oder verdreifacht werden.

Auch interessant:

- Optionshandel mit Index-ETFs

Index-ETFs sind börsengehandelte Indexfonds, die die Wertentwicklung eines Index, wie beispielsweise des DAX abbilden. Da…

- Optionsstrategien für Anfänger

Der Optionshandel wirkt oft wie ein Buch mit 7 Siegeln. Zeitwertverfall, Delta, Long- und Short-Optionen…

- Optionen auf ETFs handeln – 3 Beispielstrategien

ETF-Sparpläne erfreuen sich immer größerer Beliebtheit. So ist es nicht verwunderlich, dass mittlerweile Milliardensummen in…