Spardosen-GmbH, Trading-GmbH, Sparschwein-GmbH … es gibt viele Namen für vermögensverwaltende Gesellschaften. Aufgrund der hohen Steuerbelastung für Kapitalerträge in Deutschland erfreuen sich diese Sonderformen großer Beliebtheit: Sie versprechen eine 95-prozentige Steuerbefreiung für Aktiengewinne.

Was wie ein Segen für ambitionierte Trader klingt, ist in der Praxis nicht automatisch sinnvoll. Wann sich eine Spardosen-GmbH wirklich lohnt, wie hoch die Steuerbelastung bei dieser Gesellschaftsform ist und was man bei der Gründung beachten sollte, haben wir hier zusammengetragen.

- Die Spardosen-GmbH ist eine vermögensverwaltende Gesellschaft. Ihr Ziel ist der Vermögensaufbau durch Trading und Investments

- Gewinne aus dem Aktien-Handel sind zu 95 % steuerfrei. Die effektive Steuer liegt dadurch zwischen 0,7 und 1,5 %

- Für Dividenden und bei anderen Trading-Arten, wie etwa Optionen, ist die Belastung bei knapp 30 %

- Gewinne werden bei der Auszahlung an die Inhaber erneut versteuert und sollten daher möglichst lange in der Sparschwein-GmbH verbleiben

So funktioniert eine Spardosen-GmbH

Für effektiven Vermögensaufbau müssen wir entsprechende Gewinne erzielen. Dabei versteht es sich von selbst, dass steuerliche Abzüge unsere Rendite schmälern. Anlegerinnen und Anleger suchen stets nach Möglichkeiten, diese Belastungen zu reduzieren.

Sie passen ihre Anlagestrategien an, investieren bei ausländischen Brokern, um die Abgeltungsteuer hinauszuzögern oder gründen Stiftungen. Eine sogenannte “Spardosen-GmbH” ist ein weiteres Mittel zur legalen Steuervermeidung im Arsenal der Anleger.

Sie erhält ihren Namen durch den Aufbau, der einem Sparschwein ähnelt: Wir geben Kapital in die Gesellschaft, welches uns anschließend nicht mehr zur Verfügung steht. Erst zum “Zahltag” erhalten wir unser Geld zurück. Wenn alles nach Plan verlief, hat die Spardosen-GmbH bis dahin allerdings erhebliche Gewinne generiert.

Das gelingt durch die massiven Steuervorteile der Sparschwein-GmbH: Solange das Kapital im Unternehmen verbleibt, wird nicht die übliche Abgeltungsteuer auf Gewinne erhoben. Stattdessen ist die Körperschaftsteuer, der Solidaritätszuschlag und die Gewerbesteuer zu zahlen.

Tatsächlich würde dies zu einer höheren Belastung führen, wenn nicht das Körperschaftsteuergesetz eine großzügige Befreiung vorsehen würde: nur fünf Prozent der Rendite aus dem Handel mit Aktien müssen wir auf diese Weise versteuern.

Das führt zu einem effektiven Steuersatz um 1,5 % – je nachdem, in welcher Gemeinde unsere Spardosen-GmbH gelistet ist. Durch diesen steuerlichen Vorteil bleiben deine Erträge aus dem Aktienhandel nahezu unangetastet.

In der Folge kannst du deine Gewinne fast vollständig reinvestieren. Sie erzeugen wieder neue Rendite und es kommt zu einem starken Zinseszinseffekt. Die Sparschwein-GmbH ist deshalb dazu geeignet, ein erhebliches Vermögen aufzubauen.

Beim Abzug von Kapital greift Vater Staat allerdings zu: Man muss hier die Abgeltungsteuer in Höhe von 25 % plus Solidaritätszuschlag zahlen. Eine Sparschwein-GmbH lohnt sich daher nur bei langfristigem Vermögensaufbau.

Die Kapitalvermehrung ist durch den Steuervorteil innerhalb der Spardosen-GmbH schnell und lukrativ; bei einer Auszahlung verschwindet dieser Vorteil jedoch wieder.

Obwohl dein Kapital bei der Gründung einer Spardosen-GmbH aus deinem eigenen Besitz in den der Gesellschaft übergeht, bist du in den meisten Fällen ja alleiniger Gesellschafter, sodass du weiterhin die Hoheit über dein Geld behältst.

Steuerliche Belastung: Wer zahlt was?

Die Spardosen-GmbH entlastet Anleger, da die Gewinne, die das Unternehmen durch den Aktienhandel erwirtschaftet, kaum besteuert werden. Dabei wird nicht etwa ein niedrigerer Steuersatz als bei anderen Betrieben angesetzt, sondern lediglich ein Großteil der Gewinne von einer Besteuerung befreit.

Nur fünf Prozent deiner Gewinne aus Aktienverkäufen belegen die Behörden bei einer Trading-GmbH mit Körperschaftsteuer, Solidaritätszuschlag und Gewerbesteuer. Deren Höhe hängt teilweise vom Standort ab, da die Gemeinden ihre Gewerbesteuer durch den Hebesatz selbst beeinflussen können.

Die Unterschiede zwischen Spardosen-GmbH und dem Trading ohne ein solches Unternehmen können enorm sein. Letztlich kommt es aber immer auf die persönlichen Umstände und Steuersituation an. Der folgende Vergleich enthält daher nur generelle Informationen und deine tatsächliche Belastung kann abweichen:

Steuer für Privatanleger ohne Spardosen-GmbH

Die meisten Privatanlegerinnen und Privatanleger sowie Hobby-Trader nutzen ihr Kapital für Investments und Handel, ohne dafür eine eigene Trading-GmbH zu gründen. Dagegen gibt es zunächst nichts einzuwenden, da diese einfachste Form des Börsenhandels für kleine Maßstäbe durchaus ausreichend ist.

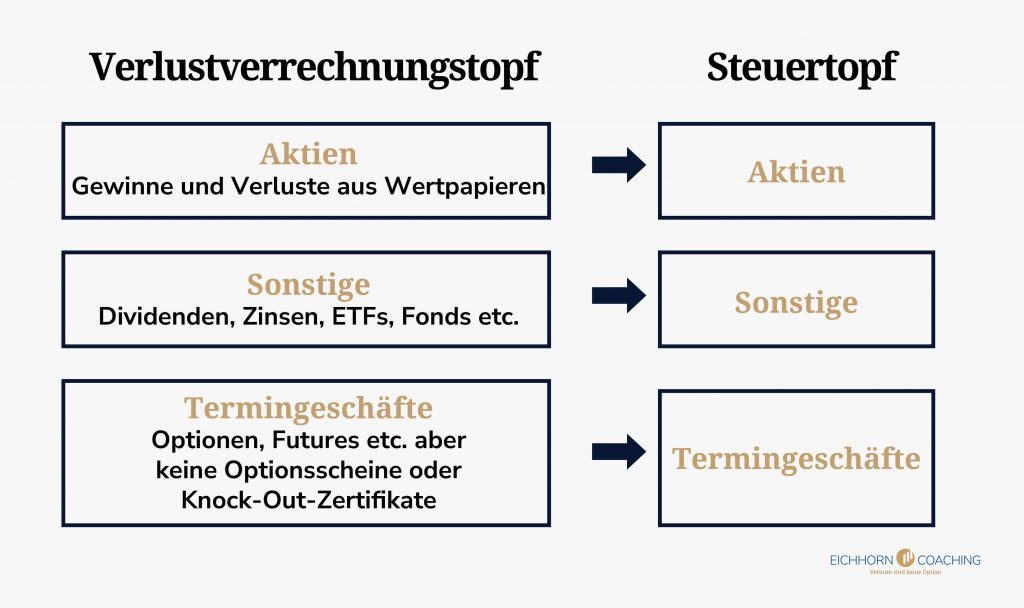

Gewinne und Verluste aus dem Aktienhandel, Dividenden, Termingeschäften und vielen weiteren Geschäften kann man dabei über ein System aus sogenannten “Verlusttöpfen” gegenrechnen.

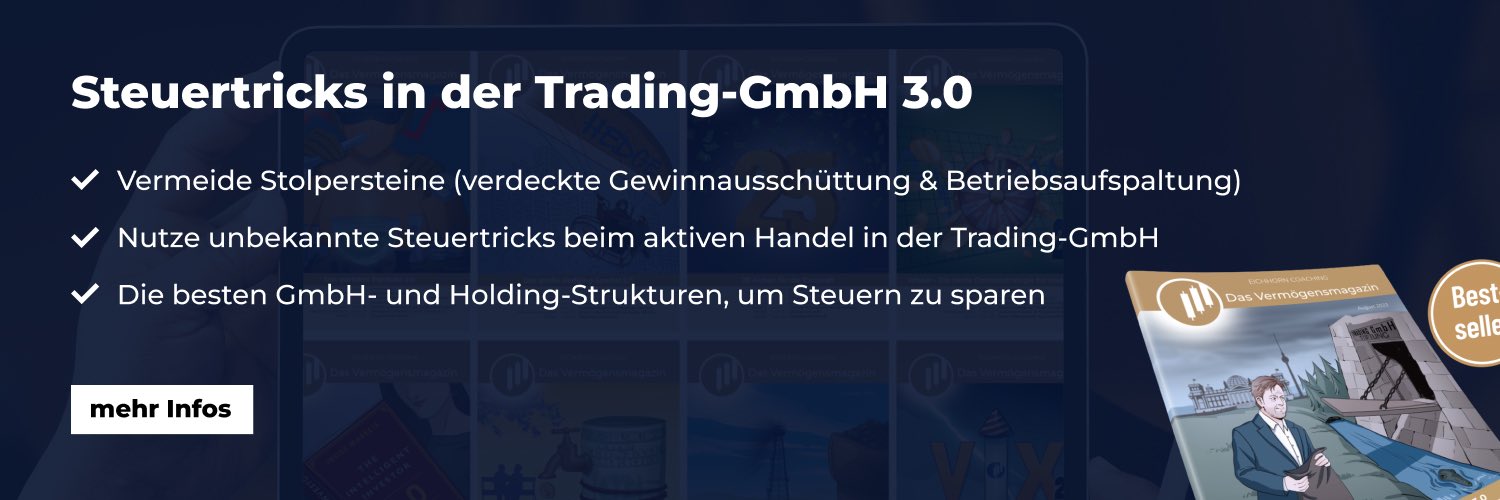

Der genutzte Broker nimmt diese Berechnung in der Regel automatisch vor. Wer am Ende eine positive Rendite erzielt hat, muss diesen Betrag versteuern: Hier greift die Abgeltungsteuer. Sie beträgt 25 % plus den Solidaritätszuschlag von 5,5 %, der sich aus der Abgeltungsteuer berechnet.

Damit liegt die steuerliche Belastung bei 26,37 %. Hinzu kommt noch die Kirchensteuer von 8 (in Bayern und Baden-Württemberg) oder 9 (im Rest Deutschlands) Prozent, falls die Person Mitglied einer entsprechenden Religionsgemeinschaft ist. Die Kirchensteuer wird als Prozentwert aus der Abgeltungsteuer berechnet, sodass die Gesamtbelastung bei knapp unter 30 % liegt.

Privatpersonen können zusätzlichen ihren Sparerpauschbetrag nutzen. Dieser Freibetrag von derzeit 1.000 Euro für Einzelpersonen oder 2.000 Euro für Ehepaare und eingetragene Lebenspartnerschaften bleibt von der Abgeltungsteuer verschont. Gewinne, die darüber hinausgehen, werden jedoch entsprechend versteuert.

Vor allem für Kleinanlegerinnen und Anleger, die zum Beispiel regelmäßige Dividendeneinkünfte haben, ist dieser Freibetrag von Vorteil. Da der Sparerpauschbetrag jedes Jahr zur Verfügung steht, bietet er eine starke Entlastung für wiederkehrende Einnahmen.

In der Praxis könnte dies so aussehen:

Du legst 100.000 Euro in die Vermögensverwaltung Bothe & Eichhorn Capital an und erzielst nach einem Jahr einen Reingewinn (nach Abzug von Gebühren) von 15.000 Euro. Von diesem Betrag ziehst du zunächst den Sparerpauschbetrag von 1.000 Euro ab (2.000 Euro für Ehepaare und eingetragene Lebenspartnerschaften).

Die verbleibenden 14.000 Euro musst du nun mit der Abgeltungssteuer plus Solidaritätszuschlag versteuern:

14.000 € X 0,26375 = 3.692,50 €

Deine Steuerbelastung beträgt 3.692,50 Euro, das heißt dir bleiben 11.307,50 Euro vom erzielten Gewinn.

Sollte dein persönlicher Steuersatz niedriger als die Abgeltungsteuer sein, ist eine sogenannte “Günstigerprüfung” möglich. In diesem Fall wird das Finanzamt den niedrigeren Wert zur Berechnung der Steuerlast heranziehen. Genauere Informationen erhältst du von deinem Steuerberater.

Spardosen-GmbH

Ganz anders sieht die steuerliche Belastung bei einer Trading-GmbH aus; allerdings liegt in diesem Fall keine einheitliche “Abgeltungsteuer auf alles”-Regelung vor. Stattdessen müssen wir zwischen zwei Szenarien unterscheiden: dem Handel mit Aktien und allen anderen Geschäften, einschließlich der Auszahlung von Dividenden.

Gewinne aus dem Verkauf von Aktien sind innerhalb einer Sparschwein-GmbH zu 95 % steuerfrei. Die verbleibenden fünf Prozent musst du entsprechend versteuern, sodass sich die Frage stellt: Welche Steuern fallen in einer Spardosen-GmbH eigentlich an?

Vermögensverwaltende GmbHs unterscheiden sich zunächst nicht von allen anderen Unternehmen. Zu zahlen ist die Gewerbesteuer, die Körperschaftsteuer und der Solidaritätszuschlag, der von der Körperschaftsteuer berechnet wird.

Die Körperschaftsteuer wird auf das Einkommen aller juristischen Personen in Deutschland erhoben und beträgt derzeit 15 %. Der Solidaritätszuschlag liegt auch bei einer Spardosen-GmbH bei 5,5 %. Bei der Gewerbesteuer ist hingegen die jeweilige Gemeinde entscheidend, in der sich Ihre Spardosen-GmbH befindet.

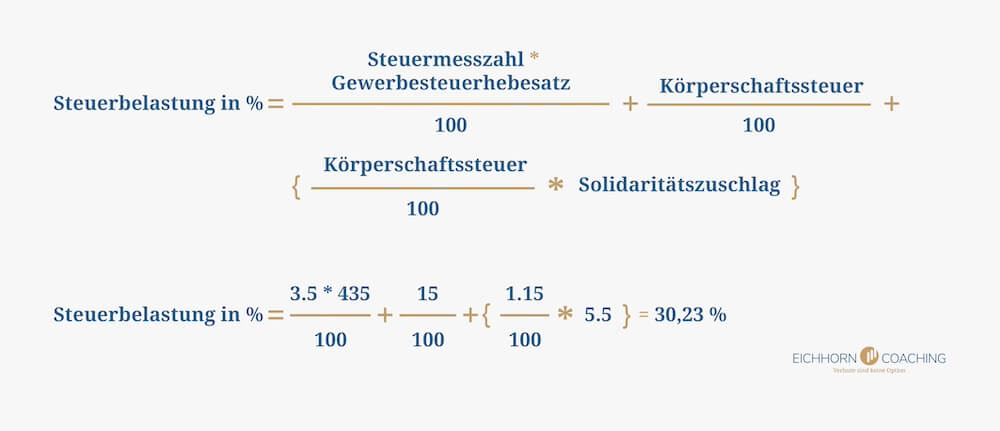

Der Steuersatz berechnet sich aus der sogenannten “Steuermesszahl” von 3,5 %, die mit dem Gewerbesteuerhebesatz der jeweiligen Gemeinde multipliziert wird. Der Durchschnitt für den Hebesatz liegt in Deutschland bei 435 %, kann aber – je nach Standort – massiv abweichen. Daraus ergibt sich folgende Formel:

Da nur fünf Prozent der Aktienkursgewinne mit diesem Steuersatz belegt werden, ergibt sich eine effektive Belastung von lediglich 1,51 % (0,05 multipliziert mit 30,23) bei einem durchschnittlichen Gewerbesteuerhebesatz! Damit ist die Steuer für Aktiengewinne bei einer Spardosen-GmbH etwa 17 Mal niedriger als für Privatpersonen.

Wer also Vermögensaufbau und -schutz ernsthaft betreiben möchte, profitiert von einer Spardosen-GmbH. Das ist auch der Grund, warum wir diese Form in unserer Mastermind-Gruppe empfehlen.

Die Mitglieder dieser Gruppe verwalten größere Vermögen und möchten eine hohe Rendite erzielen, ohne ihr Kapital zu gefährden. In der Mastermind-Gruppe finden sie professionelle Beratung und Coaching, erhalten Zugang zu unseren exklusiven Handelsempfehlungen und können unsere erfolgreichen Trades eins zu eins nachbauen.

Unsere Beratung wäre jedoch unvollständig, wenn wir nicht auch legale Möglichkeiten zur Steuersenkung bieten würden. In Zusammenarbeit mit einem spezialisierten Steuerberater coachen wir auch zu den Möglichkeiten einer Spardosen-GmbH, um die eigenen Gewinne vor dem Finanzamt zu schützen.

Weitere Vorteile einer Spardosen-GmbH

Neben den besonders attraktiven Steuervorteilen beim Handel mit Aktien und anderen Börsenprodukten ergeben sich noch weitere Vorzüge bei einer Trading-GmbH. Dazu zählen:

Gewerbesteuerbefreiung für Einnahmen aus Vermietung und Verpachtung

Eine Spardosen-GmbH kann, neben dem Aktienhandel, auch für Einnahmen aus Immobilien genutzt werden. Gewinne aus Miete und Pacht sind von der Gewerbesteuer befreit, wenn diese Voraussetzungen erfüllt werden:

- Es muss sich um eine Vermögensverwaltende-GmbH handeln, die keine gewerblichen Umsätze erzielt. Entstehen Einnahmen aus anderen Quellen, ist eine Gewerbesteuerbefreiung fast immer unmöglich. Dafür genügt es zum Beispiel bereits, wenn deine Spardosen-GmbH neben einem Apartment auch Möbel vermietet – diese zählen nicht mehr zur Immobilie und gelten als gewerbliche Einkünfte. Achtung: Hohe Trading-Einkünfte könnten zur gewerblichen Infizierung führen!

Als grobe Richtlinie lässt sich sagen: Wenn deine Sparschwein-GmbH Rechnungen ausstellt, ist die Gewerbesteuerbefreiung in der Regel unmöglich.

- Du darfst keinen professionellen Immobilien/Grundstückshandel betreiben. Die Grenze zum gewerblichen Handel ziehen die deutschen Behörden regelmäßig bei mehr als drei ge- oder verkauften Objekten innerhalb von fünf Jahren.

Durch die Gewerbesteuerbefreiung reduziert sich die Steuerlast, da nur noch die Körperschaftsteuer plus Solidaritätszuschlag in einer Höhe von insgesamt 15,825 % anfällt. Auch hier gilt jedoch, dass bei einer späteren Entnahme des Kapitals die persönliche Abgeltungsteuer zu zahlen ist.

Entnimmst du die Gewinne nicht sofort, kannst du sie innerhalb der Spardosen-GmbH aber für weitere Investments einsetzen und so zusätzliche Rendite generieren. Das Konzept funktioniert also genauso wie beim Handel mit Aktien.

Keine Verlustverrechnungsbeschränkung bei Termingeschäften

Wer privat Termingeschäfte wie zum Beispiel den Handel mit Optionen betreibt, verrechnet eventuell auftretende Verluste mit seinen Gewinnen. In der Vergangenheit ließen sich Verluste aus diesen Geschäften mit anderen Einnahmen, zum Beispiel aus dem Aktienhandel oder Zinseinnahmen, auch problemlos gegenrechnen.

In 2021 wurde jedoch eine Verlustverrechnungsbeschränkung eingeführt. Seither ist der Abzug von Verlusten für Privatpersonen nur noch mit anderen Termingeschäften (mit Cash-Settlement) möglich.

Ein Gegenrechnen mit Gewinnen aus Dividenden, Aktienhandel oder anderen Einnahmequellen ist hingegen nicht mehr möglich und es kann zu einer zusätzlichen steuerlichen Belastung kommen.

Zusätzlich ist die Verlustverrechnung für Termingeschäfte auf maximal 20.000 Euro pro Jahr beschränkt. Darüber hinausgehende Verluste kannst du nicht mehr von den Gewinnen aus Termingeschäften abziehen! Die ungeliebte Regelung ist ein Streitpunkt zwischen Anlegern und dem Finanzministerium, der bis vor das Bundesverfassungsgericht wanderte.

In einem ersten Schritt haben die Behörden daraufhin Optionsscheine und Knock-Out-Zertifikate von der Definition der Termingeschäfte ausgenommen. Wer mit diesen Anlagevehikeln Verluste erzielt, kann diese also weiterhin mit anderen Kapitalerträgen verrechnen und dadurch unter Umständen die Steuerlast reduzieren.

Ein abschließendes Urteil des Bundesverfassungsgerichts steht derzeit noch aus. Im Falle einer Entscheidung gegen die Verlustverrechnungsbeschränkung könnte die Verrechnung in Zukunft wieder wie in der Vergangenheit üblich stattfinden.

Bis dahin bleiben jedoch nur wenige Möglichkeiten, um die Verluste aus Termingeschäften entsprechend gegenzurechnen. Die wahrscheinlich einfachste Lösung: Eine Sparschwein-GmbH.

Denn vermögensverwaltende Unternehmen sind von der Verlustberechnungsbeschränkung nicht im gleichen Maße betroffen und können auch Verluste von mehr als 20.000 Euro abrechnen. Dadurch ist die Spardosen-GmbH aktuell besonders attraktiv.

Optionen und andere Termingeschäfte müssen jedoch keineswegs immer in Verlusten enden: Bei Eichhorn Coaching nutzen wir unsere langjährige Expertise, um durch Optionsgeschäfte attraktive Gewinne zu erzielen.

Das zeigt sich zum Beispiel im Musterportfolio, das die Grundlage für Trades in unserer Mastermind-Gruppe und Vermögensverwaltung Bothe und Eichhorn bildet.

Der große Nachteil: Gewinne aus Nicht-Aktien Geschäften

Die Spardosen-GmbH bietet beim Handel mit Aktien gegenüber einem privaten Investment enorme Steuervorteile. Das wirft die Frage auf, warum nicht Aktionärinnen und Aktionäre sämtlicher Größenordnung bereits auf eine solche Trading-GmbH setzen.

Eine Sparschwein-GmbH ist jedoch keine magische Lösung für alle Probleme! Sie kommt mit eigenen Herausforderungen wie dem Verwaltungsaufwand daher. Der wohl größte Nachteil ergibt sich jedoch, wenn wir innerhalb unseres Unternehmens Gewinne mit anderen Anlageprodukten als Aktien erzielen.

Denn die steuerliche Befreiung gilt nur für 95 % unserer Aktiengewinne – Optionen, Derivate und viele andere, lukrative Assets sind davon ausgenommen!

Doch die Probleme enden hier noch nicht: Wer eine Sparschwein-GmbH nutzt, um zum Beispiel mit dem Optionshandel Gewinne zu erzielen, endet mit einer vergleichbaren oder sogar höheren Steuerlast als eine Privatperson.

Da es keine Befreiung für 95 % der Einnahmen gibt, werden Körperschaftsteuer plus Solidaritätszuschlag sowie Gewerbesteuer der jeweiligen Gemeinde auf die gesamte Summe angerechnet.

Diese Belastung liegt – je nach Gemeinde – bei etwa 30 % und ist damit auf circa gleicher Höhe mit der Abgeltungsteuer, Solidaritätszuschlag und Kirchensteuer, die für Privatpersonen gilt.

Damit nicht genug, werden die Gewinne noch einmal besteuert, wenn du sie aus der Sparschwein-GmbH entnimmst: Hier fällt erneut die Abgeltungsteuer plus Solidaritätszuschlag von insgesamt 26,375 % an. Durch ein Geschäftsführergehalt lässt sich der Steuersatz für eine Geldentnahme ggf. senken.

Die gesamte Steuerbelastung für derartige Geschäfte liegt dann bei über 50 % und beträgt somit etwa das Doppelte von dem, was Privatanleger zahlen würden. So attraktiv die Spardosen-GmbH bei der Versteuerung von Aktiengewinnen ist, so ungeeignet ist sie für viele andere Investitionen und Börsengeschäfte.

Neben diesen beiden hauptsächlichen Vor- und Nachteilen gibt es jedoch noch weitere Argumente für und gegen eine Sparschwein-GmbH.

Weitere Nachteile einer Spardosen-GmbH

Eine Spardosen-GmbH ist eine gute Möglichkeit, um die Steuerbelastung beim Aktienhandel oder durch Erträge aus Vermietung und Verpachtung zu reduzieren. Auch, um die Verluste aus Termingeschäften trotz 20.000 Euro Grenze für Privatleute zu verrechnen, ist sie ideal.

Das Konzept der Sparschwein-GmbH glänzt zwar in diesen Fällen, macht aber leider in vielen anderen Situationen eine schlechte Figur! Wenn du dich für eine Trading-GmbH interessierst, solltest du dir auch über die Nachteile im Klaren sein. Dazu zählen:

De facto keine Steuerfreiheit für Dividendenerträge

Durch die extrem günstigen Konditionen für den Aktienhandel und die oft langen Anlagezeiträume scheint die Spardosen-GmbH ideal für Dividendenerträge und -Strategien geeignet zu sein.

Tatsächlich sehen die Gesetzestexte auch eine Befreiung der Gewinnausschüttungen, ähnlich der steuerlichen Befreiung für Gewinne aus dem Aktienhandel, vor.

Diese sind allerdings an eine nur äußerst schwierig zu erfüllende Bedingung geknüpft: Die Spardosen-GmbH muss mindestens zehn Prozent der Aktien des jeweiligen Unternehmens halten! Wer nicht mindestens im Besitz eines Zehntels des Unternehmens ist, muss Dividendenerträge regulär versteuern.

In der Praxis dürfte es für Privatpersonen nur in den wenigsten Fällen möglich sein, einen derart großen Teil eines Aktienunternehmens zu halten. Die Steuerfreiheit für Dividendenerträge ist in einer Spardosen-GmbH daher eher zu vernachlässigen.

Langer Anlagehorizont und zusätzliche Steuerlast

Ziehst du erzielte Gewinne aus einer Spardosen-GmbH ab, fällt die Abgeltungsteuer an, bevor sie dem Inhaber zur Verfügung stehen. Das macht die regelmäßige Gewinnausschüttung äußerst unattraktiv.

Stattdessen empfiehlt es sich, das eigene Kapital möglichst lange in der GmbH zu belassen und die Steuervorteile voll auszunutzen. Durch die niedrige Steuerbelastung für Aktiengeschäfte und Einnahmen aus Immobilien kann sich das Vermögen des Unternehmens nahezu ungehindert vermehren.

Nach einigen Jahren erfolgreichem Wirtschaftens kommt außerdem ein starker, durch hohe Renditen begünstigter Zinseszinseffekt hinzu. Egal, wie lange wir jedoch unser Vermögen in der Spardosen-GmbH belassen: Früher oder später wollen wir die Früchte unserer Arbeit ernten und die Abgeltungsteuer wird fällig.

Versuche, wie das Kapital an einen neuen Wohnsitz im Ausland zu senden, vereitelt bereits seit Jahrzehnten Paragraf 6 des Außensteuergesetzes. Wir müssen also in den sauren Apfel beißen und unsere Gewinne erneut mit 26 % besteuern lassen.

Dadurch erhöht sich die gesamte Steuerlast bei einer Spardosen-GmbH gegenüber einer Privatperson in jedem Fall: Für Geschäfte mit Aktien steigt die Belastung um 1,5 % gegenüber einer Privatperson, für Einnahmen aus Vermietung und Verpachtung um 15,825 %.

Eine Sparschwein-GmbH ist also ausschließlich bei längeren Anlagezeiträumen lukrativ. Wer Gewinne abzieht, bevor diese sich vermehren können, zahlt effektiv höhere Steuern! Diese Einschränkung macht die Trading-GmbH nicht für alle Anlegertypen geeignet.

Sollte ein regelmäßiger Cashflow durch das Unternehmen gewünscht sein, kann stattdessen eine Stiftung infrage kommen.

Verwaltungsaufwand

Mit der Gründung der Spardosen-GmbH entsteht einiges an Verwaltungsaufwand, da viele Vorgaben der Finanzbehörden erfüllt werden müssen. Dazu zählt vor allem die korrekte Buchhaltung, Steuererklärung und Jahresabschlüsse, die sich deutlich komplexer als bei einer Privatperson gestalten.

Dem Gründer steht es natürlich frei, diese Aufgaben selbst zu übernehmen oder gegen einen Aufpreis an einen Steuerberater abzutreten. Gerade in der Anfangsphase ist die Bearbeitung oft noch gut selbst zu bewerkstelligen und kann helfen, Fachwissen und Erfahrung aufzubauen.

Bei größeren Vermögen nimmt jedoch auch der Aufwand schnell zu. Für unsere Mastermind-Gruppe arbeiten wir daher mit einem auf Spardosen-GmbHs spezialisierten Steuerberater zusammen, der die Mitglieder unterstützt und über die vielen Vorteile und Möglichkeiten informiert.

Laufende Kosten

Der Betrieb einer Spardosen-GmbH ist mit laufenden Kosten verbunden, die sich durchaus summieren können. Vor allem in der Anfangsphase, wenn du oft noch recht geringe Gewinne erzielst, können diese Gebühren einen erheblichen Teil der Rendite “auffressen”. Dazu zählen zum Beispiel:

- Die verpflichtende Mitgliedschaft in der IHK, die mit 127 Euro pro Jahr (Beitrag kann abweichen) zu Buche schlägt. Spardosen-GmbHs profitieren im Gegenzug kaum von den Angeboten der Organisation, sodass dieser unvermeidliche Kostenpunkt besonders ärgerlich ist.

- GEZ-Gebühren fallen ebenfalls an. Wer allerdings nachweisen kann, dass das Büro der Sparschwein-GmbH in der privaten Wohnung liegt, ist befreit.

- Beantragung (und jährliche Verlängerung) der LEI. Diese “Legal Entity Identifier”-Referenznummer benötigst du für deine Spardosen-GmbH. Sie kostet pro Jahr etwa 70 Euro.

- Gebühren für das Firmendepot, Geschäftskonto und Transaktionskosten. Die Aktivitäten der eigenen Trading-GmbH lassen sich nicht über das Privatkonto abwickeln. Für diese Dienstleistungen von Bank und Broker fallen, je nach Anbieter, unterschiedliche Kosten an.

- Spardosen-GmbHs sind von der Veröffentlichung des Jahresabschlusses im Bundesanzeiger befreit. Der Abschluss muss stattdessen nur hinterlegt werden. Für diesen Vorgang musst du jedes Jahr 23 Euro entrichten.

- Wer die Buchhaltung selbst übernimmt, sollte in eine passende Software investieren. Eine Lizenz schlägt mit 50 bis 150 Euro pro Jahr zu Buche.

- Solltest du Steuern und Buchhaltung nicht selbst in die Hand nehmen wollen, musst du einen Steuerberater für Jahresabschluss, Buchhaltung und Steuererklärung engagieren. Die Kosten beginnen bei etwa 800 Euro für das Komplettpaket und können, je nach Arbeitsaufwand und verwaltetem Vermögen, schnell in die Tausende gehen.

Einmalige Kosten

Für die Anmeldung einer Spardosen-GmbH fallen einmalige Kosten an. Dazu zählt die Beurkundung durch einen Notar und die Anmeldung im Handelsregister. Insgesamt ist mit Ausgaben von etwa 600 Euro zu rechnen; bei höherem Geschäftskapital oder mehreren Gesellschaftern können die Kosten jedoch schnell ansteigen.

Alternative zur Spardosen-GmbH: Die Stiftung

Eine Spardosen-GmbH ist eine ausgesprochen lukrative Methode, um von Aktienverkäufen oder Immobilien-Einnahmen langfristig zu profitieren. Für andere Methoden des Vermögensaufbaus ist sie aufgrund der doppelten Steuerlast allerdings denkbar ungeeignet.

Hier ist die Stiftung eine mögliche Alternative. Gewinne, die zum Beispiel in einer Familienstiftung erwirtschaftet wurden, sind ebenfalls mit der Körperschaftsteuer plus Solidaritätszuschlag zu versteuern. Es gibt jedoch einen Freibetrag von 5.000 Euro.

Eine Gewerbesteuer ist nur abzuführen, wenn Einkünfte aus Gewerbe vorliegen. In diesem Fall gibt es auch hier einen Freibetrag von 5.000 Euro auf die erwirtschafteten Gewinne. Durch diese nicht zu versteuernden Summen entsteht ein steuerlicher Vorteil gegenüber der Spardosen-GmbH.

Ein weiterer Vorzug: Eine Stiftung ist nicht auf den Handel mit Aktien oder Einnahmen aus Immobilienbesitz beschränkt, um Steuererleichterungen zu erhalten!

Anders, als bei einer Spardosen-GmbH, werden diese Gewinne aus Termingeschäften nicht anders versteuert, als zum Beispiel Aktiengeschäfte. Auch bei einer Stiftung fällt jedoch bei einer Auszahlung von sogenannten “Zuwendungen” die Abgeltungsteuer plus Solidaritätszuschlag an. Die Verlustverrechnungsbeschränkung gilt aber auch für Stiftungen!

Der besondere Vor-, aber gleichzeitig auch Nachteil ist die Möglichkeit des Gründers, Einfluss auf den Verwendungszweck zu nehmen. Dadurch lässt sich der eigene Nachlass verwalten und zum Beispiel vor der Zerschlagung durch Erbstreitigkeiten schützen.

Vor dem Zugriff von Gläubigern oder im Falle einer Scheidung ist das Vermögen ebenfalls sicher. Der Stiftungszweck ist allerdings nur schwer zu ändern, da die zuständige Stiftungsbehörde zustimmen muss. Kapital, dass in einer Stiftung gebunden ist, lässt sich nur sehr schwer wieder “befreien”. Die Gründung will daher wohlüberlegt sein.

Fazit: Spardosen-GmbH bietet einzigartige Vor- und Nachteile

Wer aktiven Vermögensaufbau betreiben möchte, sollte seine steuerliche Belastung möglichst gering halten. Eine ideale Möglichkeit dafür ist die Spardosen-GmbH, eine vermögensverwaltende Gesellschaft, der ein Gründer das Kapital überträgt.

Sie genießt enorme steuerliche Erleichterungen: 95 % der Gewinne, die sie durch Aktienhandel generiert, musst du nicht versteuern. Auf die verbleibenden fünf Prozent fällt die Körperschaftsteuer, der Solidaritätszuschlag und die Gewerbesteuer an. In der Summe ergibt sich daraus eine Besteuerung von ca. 1,5 % (abhängig von der Gemeinde).

Auch durch Vermietung oder Verpachtung von Immobilien können Sparschwein-GmbHs Gewinne erzielen, ohne zu hohe Steuern fürchten zu müssen. Sie sind von der Gewerbesteuer befreit, sofern sie einige Vorgaben erfüllen.

Dadurch ist diese Gesellschaftsform ideal für den langfristigen Vermögensaufbau geeignet, da sich erzielte Einnahmen fast ohne Abzüge erneut investiert lassen. Dies ermöglicht einen schnellen Vermögensaufbau und einen erheblichen Zinseszinseffekt, da sich deine Rendite kaum durch Abgaben schmälert.

Anders sieht es hingegen aus, wenn du mit Spardosen-GmbHs in Termingeschäfte oder ähnliche Einnahmequellen investierst: Hier greift die volle Körperschafts- und Gewerbesteuer, was zu einer Gesamtbelastung von etwa 30 % führt!

Besonders problematisch ist die Tatsache, dass alle Gewinnausschüttungen vom Empfänger noch einmal mit der Abgeltungsteuer plus Solidaritätszuschlag zu versteuern sind.

Das bedeutet in der Praxis eine mehr als doppelte Belastung beim Handel mit Optionen, Futures oder ähnlichen Produkten. Dadurch haben Spardosen-GmbHs ein eingeschränktes Einsatzfeld, in dem sie aber ausgesprochen attraktiv sind: Kursgewinne aus Aktien lassen sich hier mit bis zu 17x geringerer Steuerbelastung realisieren!

Für die meisten anderen Investmentstrategien ist die Sparschwein-GmbH hingegen weniger geeignet. Ob diese Gesellschaftsform auch für dich Vorteile bringt, hängt von deiner persönlichen Situation ab. Dein Steuerberater kann dir mehr dazu sagen.

In unserer Mastermind-Gruppe empfehlen wir unseren Mitgliedern eine solche Spardosen-GmbH aufgrund der vielen Vorzüge, die sie bei der Verwaltung von größeren Vermögen bietet. Da wir in dieser Gruppe Zugang zu Trades bieten, die eine Rendite von mehr als 12 % pro Jahr ermöglichen, sind Steuervorteile besonders spürbar.

FAQ – Häufig gestellte Fragen zur Spardosen-GmbH

Die Spardosen-GmbH, Sparschwein-GmbH oder Trading-GmbH ist eine Gesellschaft, die Privatpersonen gründen, um Steuervorteile zu nutzen. Mit ihr kann der Steuersatz für Aktiengewinne auf 1,5 % gedrückt werden! Diese Sonderform der GmbH ist für den langfristigen Vermögensaufbau interessant.

Für aktive Trader machen sich die Steuervorteile einer Sparschwein-GmbH schon ab 50.000 Euro bemerkbar. Wirklich lohnend wird die Gesellschaftsform ab 100.000 Euro. Spätestens, wenn du eine halbe Million Euro zur Verfügung hast, ist die Spardosen-GmbH zu empfehlen.

Die Einnahmen sind generell mit der Körperschaftsteuer (15 Prozent plus Soli) sowie der Gewerbesteuer (ca. 15 %, je nach Gemeinde) zu versteuern. Gewinne aus Aktiengeschäften sind zu 95 % steuerbefreit. Bei der Auszahlung von Gewinnen fällt die Abgeltungsteuer an.

Durch die Steuervorteile ist eine Spardosen-GmbH ideal für den langfristigen Vermögensaufbau durch Aktiengeschäfte geeignet. Da Gewinne aus Aktien nur zu fünf Prozent versteuert werden müssen, bleibt mehr für das Kapitalwachstum übrig.

Die Spardosen-GmbH verursacht mehr Aufwand für die Gründung und die laufende Buchführung, Steuererklärung, Jahresabschluss und Co. Außerdem ist sie für alles außer Aktien und Immobiliengeschäfte ungeeignet, da hier höhere Steuern anfallen.