„Steigt der S&P 500 fällt die Volatilität (VIX) – fällt der S&P 500 steigt die Volatilität (VIX)“, so der Merksatz vieler Händler. Normalerweise ist dies auch der Fall, da die meisten Marktteilnehmer Aktien long halten, sichern sie sich während Kursrückgängen ab, was einen steigenden VIX zur Folge hätte. Steigt dagegen der S&P 500 an, fällt das Verlangen nach Absicherung und der VIX fällt. Was passiert aber bei einem Volatilitätsanstieg bei steigendem S&P 500?

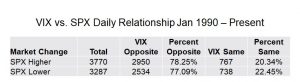

Wie eingangs erwähnt besteht zwischen SPX und VIX eine negative Korrelation. Eine von der CBOE durchgeführte Studie ergab folgendes Ergebnis:

Quelle: CBOE

In dem Messzeitraum (1990-2017) haben sich SPX und VIX in ungefähr 80% der Fälle entgegengesetzt bewegt. In 20% der Fälle bewegen sich die Volatilität und der Index in die gleiche Richtung. Bei einer sehr niedrigen Volatilität (VIX unterhalb von 13) beträgt die negative Korrelation nur noch um die 70%.

Quelle: CBOE

Grund hierfür ist die natürliche Untergrenze des VIX bei ungefähr 8-10. Bei einer so niedrigen erwarteten Schwankungsbreite des S&P 500, lässt auch ein steigender SPX keine Nachfragekürzung der Absicherungen zu.

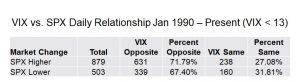

S&P 500 und VIX steigen

Nun zu den Fällen, in denen der SPX und der VIX korrelieren, sprich sich in die gleiche Richtung bewegen. Bei einem steigenden Kurs des S&P 500 sollte die Nachfrage an Absicherung (Optionen) zurückgehen und der VIX fallen. Ein Volatilitätsanstieg bei einem steigendem S&P 500 (SPX) kam höchstens vier Tage hintereinander vor, dies ist aber auch seit den 1990er-Jahren nicht mehr vorgekommen.

Quelle: CBOE

Die Ergebnisse zeigen keine klare Tendenz. Mal ist der S&P 500 im Anschluss negativ, mal positiv. Betrachtet man aber die Handelstage, nachdem der SPX und der VIX an mindestens zwei Tagen hintereinander gestiegen ist, ergibt sich ein eindeutigeres Bild.

Quelle: CBOE

Man beachte, dass im Durschnitt die nächsten 5 Handelstage nach mehreren Tagen Volatilitätsanstieg bei steigendem S&P 500 negativ sind. Interessant ist ebenfalls, dass nach fünf Tagen die Quote nur bei 47,83% eines fallenden Marktes ist, aber der durchschnittliche S&P 500 trotzdem über 5 Punkte fällt. Dies lässt darauf schließen, dass der S&P 500 nach Eintritt der Korrelation selten stark dazugewinnen konnte.

Mosaiksteinchen für die Tagesanalyse

In meiner Tagesanalyse schaue ich mir verschiedene Indikatoren und Daten an. Ich versuche anhand meiner Analyse Trends im Aktienmarkt rechtzeitig zu erkennen. „SPX up and VIX up“, also einen steigenden S&P 500 bei steigendem VIX ist ein Teil meiner morgendlichen Analyse. Im folgenden Chart habe ich alle Tage markiert, an denen der Indikator eingetreten ist.

Wie man erkennt, tritt das Signal regelmäßig auf. Diesem Zeichen für einen möglichen Hochpunkt schenke ich alleine nicht viel Beachtung. Tritt es aber mit anderen Faktoren auf z. B. dem Fear-and-Greed Index notiert über 80, ergibt sich ein eindeutigeres Warnzeichen. Meine Erfahrungen zeigen auch, je höher der VIX-Anstieg ist (größer als 5%) desto besser funktioniert das Signal. Ebenfalls liefert der Indikator gute Ergebnisse, wenn er in einem kurzen Zeitraum öfter eintritt. Wie im Januar 2018:

Ich habe wieder die Handelstage im SPX markiert, an denen das Signal einsetze. Im Januar zeichnete sich eine Erholung der Kurse ab, da sich die Tage mit dem Signal häuften (der Indikator für sich alleine hat die Korrektur nicht abgezeichnet, weitere Informationen dazu habe ich in einem Blogbeitrag zusammengefasst: Korrektur mit Ansage)

Fazit

Das „SPX up and VIX up“ sollte sich seinen Platz in jeder Tagesanalyse verdienen. Alleine für sich hat das Signal kaum Aussagekraft, tritt es aber häufiger und stärker mit anderen Warnzeichen auf, funktioniert es gut. Gier und die damit verbundenen Hochpunkte im Markt zu erkennen ist sehr schwer, dieser Indikator hilft uns aber dabei.

Teil 2: Volatilitätseinbruch bei fallendem S&P 500

Hinweis:

Dieser Beitrag dient nur der Information und stellt keine Aufforderung zum Kauf oder Verkauf der erwähnten Wertpapiere dar. Der Handel mit börsennotierten Wertpapieren kann zum Teil erheblichen Kursschwankungen unterliegen, die zu erheblichen Verlusten bis hin zum Totalverlust führen können. Bei jeder Anlageentscheidung, die Sie aufgrund von Informationen, welche aus Inhalten dieser Seite hervorgehen, treffen, handeln Sie immer eigenverantwortlich, auf eigene Gefahr und eigenes Risiko. Die auf dieser Seite zur Verfügung gestellten Inhalte, wie z.B. Handelssignale und Analysen, beruhen auf sorgfältiger Recherche, welchen Quellen Dritter zugrunde liegen. Diese Quellen werden von dem Autor als vertrauenswürdig und zuverlässig erachtet. Der Autor übernimmt gleichwohl keinerlei Gewährleistung für die Aktualität, Richtigkeit oder Vollständigkeit der Inhalte und haftet nicht für materielle und/oder immaterielle Schäden, die durch die Nutzung oder Nichtnutzung der Inhalte oder durch die Nutzung fehlerhafter und unvollständiger Inhalte verursacht wurden.